ส่องหุ้นเทิร์นอะราวด์

หุ้นเทิร์นอะราวด์ ถือเป็นอีกตัวเลือกหนึ่งที่นักลงทุนต่างแสวงหา เพราะกว่าจะได้ชื่อว่าเป็นหุ้นเทิร์นอะราวด์ ต้องผ่านช่วงเวลาที่ยากลำบากของธุรกิจจนกลับมามีกำไรอีกครั้งหนึ่งนั้น ทางบริษัทต้องปรับกลยุทธ์ของธุรกิจเดิม และมีการปรับโครงสร้างธุรกิจใหม่จากเดิมเพื่อความแข็งแกร่งของผลประกอบการ

เส้นทางนักลงทุน

หุ้นเทิร์นอะราวด์ ถือเป็นอีกตัวเลือกหนึ่งที่นักลงทุนต่างแสวงหา เพราะกว่าจะได้ชื่อว่าเป็นหุ้นเทิร์นอะราวด์ ต้องผ่านช่วงเวลาที่ยากลำบากของธุรกิจจนกลับมามีกำไรอีกครั้งหนึ่งนั้น ทางบริษัทต้องปรับกลยุทธ์ของธุรกิจเดิม และมีการปรับโครงสร้างธุรกิจใหม่จากเดิมเพื่อความแข็งแกร่งของผลประกอบการ

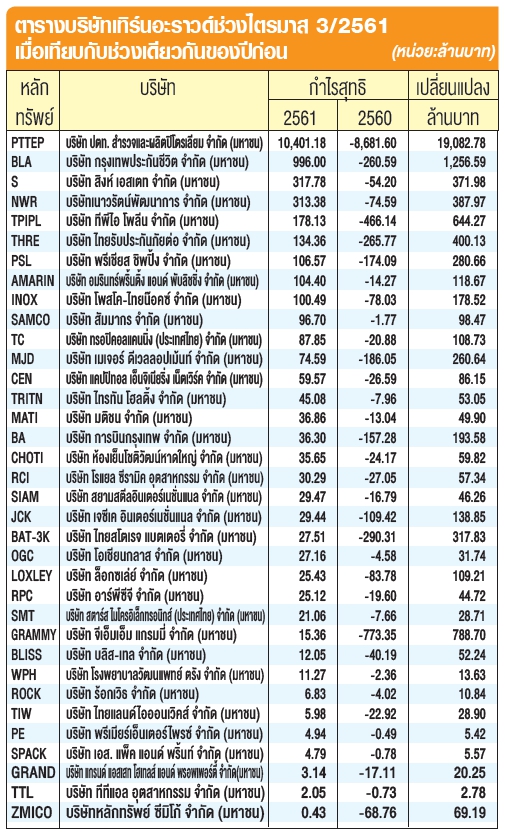

ตามผลประกอบการในช่วงไตรมาส 3 สิ้นสุดวันที่ 30 กันยายน 2561 ของบริษัทจดทะเบียนในตลาดหลักทรัพย์แห่งประเทศไทย (SET) อาทิ PTTEP, BLA, S, NWR, TPIPL, THRE, PSL, AMARIN, INOX, SAMCO, TC, MJD, CEN, TRITN, MATI, BA, CHOTI, RCI, SIAM, JCK, BAT-3K, OGC, LOXLEY, RPC, SMT, GRAMMY, BLISS, WPH, ROCK, TIW, PE, SPACK, GRAND, TTL และ ZMICO เป็นต้น ซึ่งประกาศผลประกอบการไตรมาส 3/2561 บริษัทสามารถพลิกกลับมามีกำไรอย่างแข็งแกร่ง เมื่อเทียบกับงวดเดียวกันของปีก่อนที่ขาดทุน

บริษัท ปตท. สำรวจและผลิตปิโตรเลียม จำกัด (มหาชน) หรือ PTTEP รายงานผลการดำเนินงานไตรมาส 3 สิ้นสุดวันที่ 30 กันยายน 2561 พลิกมามีกำไร 10,401.18 ล้านบาท จากงวดเดียวกันของปีก่อนที่ขาดทุน 8,681.60 ล้านบาท เนื่องด้วยการเติบโตมาจากราคาขายผลิตภัณฑ์เฉลี่ยที่ปรับตัวสูงขึ้นตามทิศทางราคาน้ำมันในตลาดโลก รวมทั้งปริมาณการขายที่เพิ่มขึ้นจากการเพิ่มสัดส่วนในแหล่งบงกชของช่วงไตรมาส 3

ขณะเดียวกัน เชื่อว่าบริษัทจะเติบโตอย่างยังยืนได้ในระยะยาว เพราะธุรกิจการสำรวจและผลิตน้ำมันยังมีความมั่นคงใน 10 ปีข้างหน้าเป็นอย่างน้อยและยังคงสร้างรายได้ และกำไรได้ดีในระยะยาว ซึ่งบริษัทมีเป้าหมายที่จะปรับองค์กรให้มีประสิทธิภาพและมีนวัตกรรมใหม่ ๆ โดยขณะนี้กำลังศึกษาหลายโครงการเพื่ออนาคต เช่น โครงการ G2P (จากก๊าซธรรมชาติสู่โรงไฟฟ้า) ในเมียนมา, โรโบติก, AI และเทคโนโลยีอื่น ๆ

ประกอบกับ PTTEP วางเป้าหมายปริมาณขายปิโตรเลียมในปี 2562 ที่ราว 3.2 แสนบาร์เรลต่อวัน จากระดับ 3.1 แสนบาร์เรลต่อวันในปีนี้ จากการรับรู้ผลการดำเนินงานของแหล่งบงกชที่ได้เข้าถือหุ้นเพิ่มเป็นราว 66.66% ได้เต็มปี หลังจากเข้าซื้อหุ้นเพิ่มในช่วงกลางปีนี้ อีกทั้งจะผลิตน้ำมันดิบจากแหล่งสิริกิติ์ (S1) เพิ่มขึ้นเป็นราว 3 หมื่นบาร์เรลต่อวัน จาก 2.7 หมื่นบาร์เรลต่อวันในปีนี้

อย่างไรก็ตาม ในส่วนของต้นทุนต่อหน่วย (unit cost) ในปี 2562 คาดว่าจะเพิ่มขึ้นมาที่ 31-32 เหรียญสหรัฐ/บาร์เรล จากราว 30 เหรียญสหรัฐ/บาร์เรลในปีนี้ เนื่องจากปรับการทำงานเข้าสู่เชิงรุกมากขึ้น หลังจากทิศทางราคาน้ำมันเริ่มมีเสถียรภาพในระดับหนึ่งที่ทำให้ต้นทุนการผลิตไม่สูงเกินไป ทำให้สามารถเดินหน้าพัฒนาโครงการได้มากขึ้น โดยปีหน้ามีแผนจะเจาะหลุมสำรวจเพิ่มเป็น 9 หลุม จากปีนี้ที่เจาะเพียง 1 หลุม

อีกทั้ง บริษัทจะมองหาปริมาณการผลิตปิโตรเลียมเพิ่มเติม โดยได้ยื่นประมูลเพื่อขอสำรวจและผลิตปิโตรเลียมในสหรัฐอาหรับเอมิเรตส์ (UAE) และมาเลเซีย ซึ่งคาดว่าจะรู้ผลในช่วงต้นปี 2562 รวมถึงยังมองหาโอกาสการเข้าซื้อกิจการ (M&A) ในแหล่งปิโตรเลียมที่ดำเนินการผลิตอยู่แล้ว โดยให้ความสนใจในแถบตะวันออกกลาง และเอเชียตะวันออกเฉียงใต้

บริษัท กรุงเทพประกันชีวิต จำกัด (มหาชน) หรือ BLA รายงานผลการดำเนินงานไตรมาส 3 สิ้นสุดวันที่ 30 กันยายน 2561 พลิกมามีกำไร 996.00 ล้านบาท จากงวดเดียวกันของปีก่อนที่ขาดทุน 260.59 ล้านบาท เป็นผลมาจากการลดลงของค่าใช้จ่ายการรับประกันภัย

ขณะเดียวกัน ในช่วงไตรมาส 4/2561 นั้นปกติเป็น High season ของธุรกิจประกัน ทั้งจากการมีโปรโมชั่นของบริษัทประกันเองเพื่อเพิ่มยอดเบี้ย และการซื้อประกันเพื่อสิทธิประโยชน์ทางภาษีของผู้บริโภค อย่างไรก็ตาม การแข่งขันในธุรกิจประกันยังสูง ทั้งจากช่องทางตัวแทน รวมไปถึงช่องทางธนาคาร BBL ที่ AIA นั้นจะมีสาขาของ BBL ที่ขายประกันให้เพิ่มมากขึ้นเรื่อย ๆ

นอกจากนี้ ยังมีการคาดการณ์กำไรปี 2562 เป็น 4.96 พันล้านบาท เพิ่มขึ้น 6% เนื่องจาก1. ปรับคาดการณ์เบี้ยประกันรับสุทธิขึ้นเป็นใกล้เคียงปี 2561 จากเดิมคาดว่าจะลดลง เนื่องจากการขายเบี้ยประกัน Protection ผ่านธนาคารที่มีทิศทางดีขึ้นและผลิตภัณฑ์ Whole-Life ที่ประสบความสำเร็จมากขึ้นผ่านตัวแทน

2.ปรับคาดการณ์ Underwriting margin เพิ่มจากลดลง 19.5% เป็นลดลง 17% แม้ว่าจะมีเบี้ยครบอายุที่สูงขึ้นมาอยู่ที่ราวเกือบ 2 หมื่นล้านบาท จากปี 2561 ที่มีเบี้ยครบอายุ 9 พันล้านบาท แต่คาดว่าอัตราการตั้งสำรองฯ เบี้ยประกันจะลดลงเช่นกัน และ 3. คงคาดการณ์ ROI ที่ 4.58% ใกล้เคียงกับปี 2561 แต่มี Upside จากภาวะอัตราดอกเบี้ยที่สูงขึ้น ซึ่งอาจทำให้การลงทุนใน ST Debenture ได้ผลตอบแทนที่สูงกว่าคาด ทั้งนี้ BLA น่าจะมีการเปิดเผยแผนงานประจำปีในต้นปีหน้า

บริษัท สิงห์ เอสเตท จำกัด (มหาชน) หรือ S รายงานผลการดำเนินงานไตรมาส 3 สิ้นสุดวันที่ 30 กันยายน 2561 พลิกมามีกำไร 317.78 ล้านบาท จากงวดเดียวกันของปีก่อนที่ขาดทุน 54.20 ล้านบาท โดยมีสาเหตุหลักมาจากการเพิ่มขึ้นของรายได้จากการขายบ้านและรับสร้างบ้านของ บริษัท เนอวานา ไดอิ จำกัด (มหาชน) (NVD) อีกทั้งมาจากการรับรู้รายได้ของกลุ่มโรงแรม Outrigger 6 แห่งเต็มไตรมาสเป็นครั้งแรก โดยในไตรมาส 3 ถือว่าเป็นช่วงพีกของการท่องเที่ยวประเทศฟิจิ และมอริเชียส ซึ่งมีทั้งหมด 3 โรงแรมใน 2 ประเทศนั้น

นอกจากนี้ บริษัทมีเป้าหมายการเติบโตของรายได้ตั้งแต่ปี 2562-2566 จะผลักให้เติบโตมากกว่า 10% ต่อปี โดยในปี 2562 จะเห็นการเติบโตของรายได้แบบก้าวกระโดด และสามารถบรรลุเป้าหมายรายได้ 2 หมื่นล้านบาทได้เร็วกว่ากำหนดที่ตั้งไว้ในปี 2563 เนื่องจากทั้ง 3 ธุรกิจของบริษัทสามารถรับรู้รายได้ได้เต็มปีตั้งแต่ปีหน้า ได้แก่ ธุรกิจพัฒนาที่อยู่อาศัยเพื่อขาย จะเริ่มรับรู้รายได้มากขึ้นจากการโอนโครงการคอนโดมิเนียม THE ESSE ASOKE ที่จะเข้ามาเต็มที่ในปี 2562 ราว 5 พันล้านบาท หลังจากเริ่มโอนครั้งแรกในช่วงเดือน ธ.ค. 2561 และเริ่มโอนโครงการคอนโดมิเนียม THE ESSE at Singha Complex กลางปี 2562 ซึ่งจะมีรายได้จากธุรกิจพัฒนาอสังหาริมทรัพย์เพื่อขายกว่า 1 หมื่นล้านบาท โดยที่ปัจจุบันบริษัทมีมูลค่ายอดขายรอโอน (backlog) อยู่ที่ 1.5 หมื่นล้านบาทที่จะทยอยรับรู้ไปจนถึงปี 2563

ส่วนธุรกิจโรงแรมและอาคารสำนักงานให้เช่าในปี 2562 จะมีการรับรู้รายได้เข้ามาเต็มปีของเครือโรงแรม Outrigger ที่ซื้อเข้ามาในปี 2561 และการรับรู้รายได้ค่าเช่าในโครงการ Singha Complex ที่ปัจจุบันมีผู้เช่าแล้ว 80% จะเริ่มเปิดให้บริการเต็มรูปแบบในเดือน ม.ค. 2562 อีกทั้งธุรกิจในมัลดีฟส์จะเริ่มมีรายได้เข้ามาตั้งแต่ไตรมาส 1/2562 ที่จะเปิดให้บริการ 2 โรงแรม และพื้นที่เช่าคอมมูนิตี้มอลล์ คาดว่ารายได้จากธุรกิจโรงแรม อาคารสำนักงาน และในมัลดีฟส์จะสร้างรายได้ราว 1 หมื่นล้านบาทในปี 2562

ทั้งนี้ การเติบโตของผลการดำเนินงานในปี 2562 ที่มีแนวโน้มก้าวกระโดดนั้น ทำให้ในปีหน้าบริษัทวางแผนที่จะเดินสายให้ข้อมูลกับนักลงทุนสถาบันต่างประเทศ เพื่อทำให้สถาบันต่างประเทศรู้จักกับบริษัทมากขึ้น พร้อมกับวางแผนที่จะผลักดันหุ้นของบริษัทเข้าคิดคำนวณในดัชนี DJSI ให้ได้ในปี 2566 เพื่อดึงดูดให้นักลงทุนสถาบันรายใหญ่ระดับโลกเข้าลงทุนในหุ้น S จากปัจจุบันที่ยังไม่มีสถาบันระดับโลกรู้จักมากและยังไม่มีการเข้ามาลงทุน

พร้อมกันนี้ บริษัทยังวางแผนการบริหารจัดการหนี้สินอย่างมีประสิทธิภาพ โดยที่ตั้งเป้าลดอัตราส่วนหนี้สินต่อทุน (D/E) ให้เหลือไม่เกิน 1.2 เท่า จากปัจจุบัน 1.5 เท่า โดยบริษัทจะนำอาคารซันทาวเวอร์ส A และ B พื้นที่รวม 118,828 ตารางเมตร ขายเข้ากองทรัสต์เพื่อการลงทุนในสิทธิการเช่าอสังหาริมทรัพย์ เอส ไพรม์ โกรท (SPRIME) เข้าลงทุนครั้งแรกในสิทธิการเช่าอาคารสำนักงานซันทาวเวอร์ส เป็นระยะเวลา 30 ปี วงเงินลงทุนไม่เกิน 5,717.5 ล้านบาท ชูศักยภาพทรัพย์สินตั้งอยู่ใกล้ห้าแยกลาดพร้าว ทำเลที่เป็นจุดเชื่อมต่อระบบขนส่งมวลชน ย่านธุรกิจ แหล่งค้าปลีก และโครงการที่อยู่อาศัยชั้นนำ โชว์อัตราเช่าพื้นที่ ณ 31 ส.ค. 2561 อยู่ที่ 95.1%

ส่วนหลักทรัพย์อื่น ๆ ที่เทิร์นอะราวด์ดูรายละเอียดจากตารางประกอบ

ดังนั้นหวังว่าผู้บริหารเหล่าบริษัทเทิร์นอะราวด์ทั้งหลาย จะบริหารจัดการธุรกิจให้สามารถผลักดันให้บริษัทกลับมามีกำไรได้สมบูรณ์แบบต่อเนื่องอย่างยั่งยืน

…