12 หุ้นรับแรงหนุน กองทุน SSF

ในที่สุดก็เกิดกองทุนรวมเพื่อการออม (SSF) เงื่อนไขพิเศษ โดยเริ่มเปิดเสนอขาย นับตั้งแต่วันที่ 1 เมษายน 2563 จนไปถึงวันที่ 30 มิถุนายน 2563

เส้นทางนักลงทุน

ในที่สุดก็เกิดกองทุนรวมเพื่อการออม (SSF) เงื่อนไขพิเศษ โดยเริ่มเปิดเสนอขาย นับตั้งแต่วันที่ 1 เมษายน 2563 จนไปถึงวันที่ 30 มิถุนายน 2563

ถือเป็นอีกหนึ่งความหวังใหม่สำหรับนักลงทุน “แม้จะเป็นช่วงระยะสั้นก็ตาม” เพราะจุดประสงค์การจัดตั้งกองทุน SSF เงื่อนไขพิเศษนี้ มีวัตถุประสงค์เพื่อช่วยพยุงตลาดหุ้นไทย ให้ผ่านพ้นวิกฤติจากผลกระทบจากสถานการณ์การแพร่ระบาดของโรคติดเชื้อไวรัสโคโรนา 2019 (COVID-19) ไปให้ได้ !!!

ด้วยบรรยากาศย่ำแย่ของตลาดหุ้นไทยที่จากต้นปีถึงปัจจุบัน SET Index ปรับตัวลง 453 จุด ซึ่งล่าสุดปิดที่ 1,125.86 จุด และระหว่างทางลงไปต่ำกว่า 1,000 จุด ซึ่งลงหนักช่วงเดือนมีนาคม 2563 นั่นเอง พร้อมกับเห็นดัชนีปรับตัวลงไปมากกว่า 100 จุด ต่อเนื่อง 3 ครั้งด้วยกัน

มิหนำซ้ำได้เห็นตลาดหลักทรัพย์แห่งประเทศไทยสั่งใช้มาตรการ Circuit Breaker ในรอบ 1 เดือน เกิดขึ้น 3 ครั้ง คือ วันที่ 12 มีนาคม พ.ศ. 2563 ตามมาวันที่ 13 มีนาคม 2563 และวันที่ 23 มีนาคม 2563 สาเหตุผลกระทบจากวิกฤติโรคโควิด-19 ระบาดครั้งใหญ่ทั่วโลก

นอกจากนี้กองทุนรวมเพื่อการออม (SSF) ยังเป็นกองทุนที่ช่วยส่งเสริมให้ประชาชนมีการออมระยะยาวมากขึ้น และมุ่งเน้นกลุ่มผู้มีรายได้ปานกลางถึงน้อย รวมถึงผู้เริ่มต้นวัยทำงานได้รับประโยชน์มากขึ้น

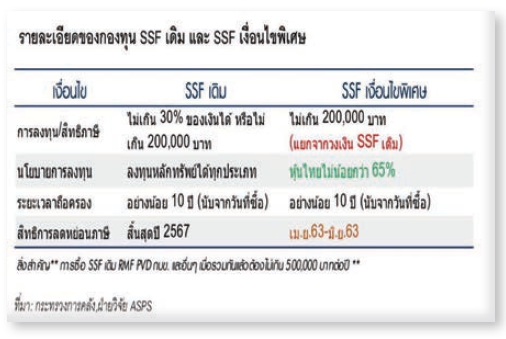

(รายละเอียด SSF ดังตาราง)

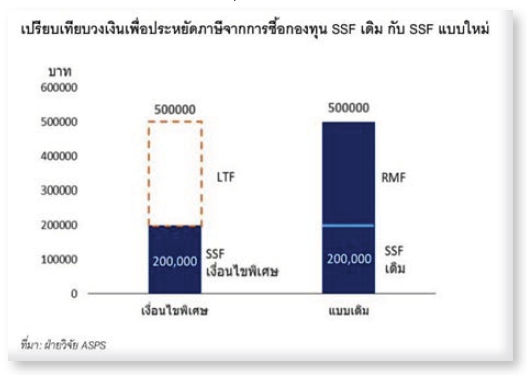

จากรายละเอียดดังกล่าว เห็นได้ว่า SSF เงื่อนไขพิเศษนี้ คล้ายกับกองทุน LTF พอสมควร ถ้ามาดูแรงซื้อจาก LTF ตกปีละประมาณ 6.5 หมื่นล้านบาท (เฉลี่ยย้อนหลัง 3 ปี) และสามารถซื้อภายในวงเงิน 5 แสนบาทต่อคน

ขณะที่ กองทุน SSF เงื่อนไขพิเศษนี้ สามารถซื้อภายในวงเงินเพียง 2 แสนบาทต่อคน ทั้งนี้ทำให้บล.เอเซีย พลัส ประเมินว่าจะมีแรงซื้อหุ้นไทย จากกองทุน SSF เงื่อนไขพิเศษ ไม่เกิน 2.6 หมื่นล้านบาท เนื่องจากมีระยะเวลาการซื้อเพียง 3 เดือนเท่านั้น บวกกับเศรษฐกิจที่มีโอกาสชะลอตัวด้วย

โดยสรุปแล้ว แรงขับเคลื่อนตลาดจากเงิน LTF ที่หายไป อาจได้แรงชดเชยมาจาก SSF เงื่อนไขพิเศษบางส่วน ซึ่งสมมุติฐานของฝ่ายวิจัยฯ ทุก ๆ 1 หมื่นล้านบาทที่เข้าซื้อหุ้นไทย จะช่วยพยุง SET Index ประมาณ 2%

ดังนั้น กองทุน SSF เงื่อนไขพิเศษนี้ น่าจะช่วยพยุงตลาดหุ้นไทยได้ในระยะสั้น ส่วนในระยะกลางและระยะยาว ขึ้นอยู่กับพัฒนาของปัจจัยแวดล้อมทางพื้นฐาน โดยเฉพาะอย่างยิ่งเรื่องของการควบคุมโรค COVID-19

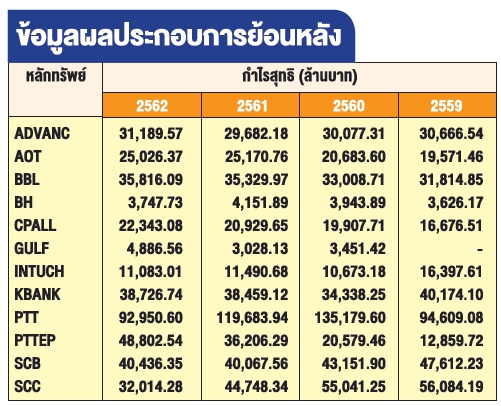

สำหรับความหวังแรงซื้อหุ้นไทยจากกองทุน SSF เงื่อนไขพิเศษ คาดว่าเม็ดเงินจะไหลเข้าในกลุ่มหุ้น SET50 เป็นหลักเนื่องจากเป็นหุ้นขนาดใหญ่เพราะมีมาร์เก็ตแคปมาก ซึ่งเป็นค่าที่บอกมูลค่าตลาดหรือขนาดของบริษัท ประกอบกับ “หุ้นขนาดใหญ่มีความมั่นคง” และสามารถรักษาระดับของเงินปันผลได้อย่างสม่ำเสมอ ซึ่งในที่นี้ได้แก่หุ้น ADVANC, AOT, BBL, BH, CPALL, GULF, INTUCH, KBANK, PTT, PTTEP, SCB และ SCC เป็นต้น ล้วนแล้วเป็นหุ้นพื้นฐานดี เพราะสามารถทำกำไรเติบโตแข็งแกร่ง

ตัวอย่างเช่นความสามารถของการทำกำไรสุทธิย้อนหลัง 4 ปี อาทิ ADVANC ความสามารถทำกำไรสุทธิดังนี้ ในปี 2562 ทำกำไรสุทธิ 31,189.57 ล้านบาท, ในปี 2561 ทำกำไรสุทธิ 29,682.18 ล้านบาท, ในปี 2560 ทำกำไรสุทธิ 30,077.31 ล้านบาท และในปี 2559 ทำกำไรสุทธิ 30,666.54 ล้านบาท

เช่นเดียวกับ AOT ความสามารถทำกำไรสุทธิดังนี้ ในปี 2562 ทำกำไรสุทธิ 25,026.37 ล้านบาท, ในปี 2561 ทำกำไรสุทธิ 25,170.76 ล้านบาท, ในปี 2560 ทำกำไรสุทธิ 20,683.60 ล้านบาท และในปี 2559 ทำกำไรสุทธิ 19,571.46 ล้านบาท

เหมือนกับ BBL ความสามารถทำกำไรสุทธิดังนี้ ในปี 2562 ทำกำไรสุทธิ 35,816.09 ล้านบาท, ในปี 2561 ทำกำไรสุทธิ 35,329.97 ล้านบาท, ในปี 2560 ทำกำไรสุทธิ 33,008.71 ล้านบาท และในปี 2559 ทำกำไรสุทธิ 31,814.85 ล้านบาท

รวมถึง PTTEP ความสามารถทำกำไรสุทธิดังนี้ ในปี 2562 ทำกำไรสุทธิ 48,802.54 ล้านบาท, ในปี 2561 ทำกำไรสุทธิ 36,206.29 ล้านบาท, ในปี 2560 ทำกำไรสุทธิ 20,579.46 ล้านบาท และในปี 2559 ทำกำไรสุทธิ 12,859.72 ล้านบาท

ส่วนรายละเอียดตัวเลขกำไรสุทธิย้อนหลังของหลักทรัพย์ข้างต้นดูจากตารางประกอบ

หลักทรัพย์ข้างต้นนอกเหนือจากมีพื้นฐานแข็งแกร่งแล้ว ! สิ่งที่อาจยืนยันได้ว่า เม็ดเงินจากกองทุน SSF จะไหลเข้าในหุ้นเหล่านี้ได้ ถ้าดูการถือครองของกองทุนในหุ้นตัวอย่างที่นำเสนอ จะเห็นได้ว่าล้วนมีกองทุนถือครองมากกว่า 50 กองทั้งนั้น

ดังนั้นจากสมมุติฐานหุ้นบลูชิพที่ยกตัวอย่างมาจะเป็นเป้าหมายแรกที่เม็ดเงินของกองทุน SSF จะเข้าไปลงทุน !!!