WICE เตรียมรับปัจจัยบวก 3 เด้ง! ลุ้นกำไร Q1 โตเท่าตัว

WICE เตรียมรับปัจจัยบวก 3 เด้ง! ลุ้นกำไร Q1/60 โตเท่าตัว ฟากอัพไซด์สูงลิ่ว เดินหน้าสยายปีกธุรกิจ Warehouse – ขนส่งข้ามประเทศด้วยรถบรรทุก

“ข่าวหุ้นธุรกิจออนไลน์” ได้ทำการสำรวจข้อมูลบทวิเคราะห์ของบริษัท ไวส์ โลจิสติกส์ จำกัด (มหาชน) หรือ WICE หลังเข้าสู่ช่วงการประกาศผลการดำเนินงานประจำไตรมาส 1/60 ของบริษัทจดทะเบียนในตลาดหุ้นไทย โดยนักวิเคราะห์มองว่า กำไรของ WICE ในไตรมาส 1/60 จะเติบโตกว่าเท่าตัวเมื่อเทียบช่วงเดียวกันของปีก่อน ถึงแม้ว่าในไตรมาส 1/60 จะไม่ใช่ช่วงไฮซีซั่น

ทั้งนี้เป็นผลมาจากการรับรู้รายได้ของ Sun Express Logistics Pte, Ltd. (SEL) ซึ่งบริษัทได้เข้าซื้อหุ้น 70% เมื่อช่วงไตรมาส 3/59 และมีลูกค้าใหม่ในกลุ่มเช่าคลังสินค้าและขนส่ง รวมทั้งยังได้รับอานิสงส์จากโครงการพัฒนาระเบียงเศรษฐกิจภาคตะวันออก (EEC) จะส่งผลให้ความต้องการใช้ผู้ให้บริการด้านโลจิสติกส์เพิ่มขึ้น

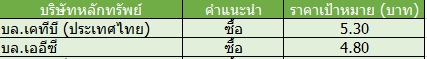

โดยราคาหุ้นปิดตลาดวานนี้ (3 พ.ค.) อยู่ที่ 3.92 บาท ไม่เปลี่ยนแปลง สูงสุดที่ 3.96 บาท ต่ำสุดที่ 3.90 บาท ด้วยมูลค่าซื้อขาย 11.68 ล้านบาท ขณะที่ราคาหุ้นยังมีอัพไซด์จากราคาเป้าหมายสูงสุดที่นักวิเคราะห์ให้ที่ 5.30 บาท อยู่ 35.20%

โดยนักวิเคราะห์ บล.เคทีบี (ประเทศไทย) ระบุในบทวิเคราะห์แนะนำซื้อ WICE ให้ราคาเป้าหมาย 5.30 บาท/หุ้น คาดกำไรไตรมาส 1/60 อยู่ที่ 27 ล้านบาท หรือโต 179% จากปีก่อน ซึ่งปกติของ WICE จะมีกำไรไตรมาสที่ 1-2 จะไม่สูงมากนัก เพราะช่วง high season ของการขนส่งระหว่างประเทศจะไปอยู่ในช่วงครึ่งปีหลังมากกว่า ทั้งนี้บริษัทมีฐานรายได้ที่เพิ่มขึ้นจากลูกค้าใหม่ๆ ในกลุ่มเช่าคลังสินค้าและขนส่ง และการรับรู้รายได้ของ SEL เข้ามา

สำหรับแผนการทำ M&A หรือซื้อกิจการบริษัทที่มี connection หรือเป็น business partner (ลักษณะจะคล้ายกับ WICE ซื้อ SEL) โดยจะเน้นบริษัทที่อยู่ใน Asia คาดว่าบริษัทจะสามารถต่อรองและปิดดีลอย่างน้อยหนึ่งรายได้ภายในปีนี้ ซึ่งจะขยายฐานลูกค้าและพื้นที่ให้บริการ สร้าง network + synergy รวมทั้งการเป็นผู้เล่นหลักในตลาด Asia ในอนาคต

ส่วนโครงการพัฒนาระเบียงเศรษฐกิจภาคตะวันออก (EEC) จะส่งผลให้มีการสร้างโรงงานผลิตใหม่ๆ และมีสินค้าเพื่อการส่งออกมากขึ้น ความต้องการใช้ผู้ให้บริการด้านโลจิสติกส์จะมากขึ้นตามไปด้วย (WICE มีสัดส่วนรายได้จากการให้บริการนี้ 22% ของรายได้ในปี ’59) และมีการให้บริการอยู่ในพื้นที่แหลมฉบังอยู่แล้ว

ทั้งนี้ กลุ่มลูกค้าที่ WICE ให้บริการด้าน Logistic และ Warehouse ประกอบด้วย Solar Panel, Auto Parts, Steel/Construction, Electronic, Tire, กระจก, และกลุ่มอาหาร ซึ่งจะเห็นได้ว่ามีความหลากหลายของกลุ่มลูกค้ามากพอควร และปีที่ผ่านมาบริษัทได้อานิสงค์จากการย้ายฐานการผลิตของผู้ประกอบการของจีน-เกาหลีใต้ ที่ย้ายฐานการผลิตมายังไทย เพื่อเลี่ยงมาตรการ anti-dumping

ด้านนักวิเคราะห์ บล.เออีซี ระบุในบทวิเคราะห์แนะนำซื้อ WICE ให้ราคาเป้าหมาย 4.80 บาท/หุ้น โดยคาดว่าไตรมาส 1/60 บริษัทมีกำไรสุทธิ 28.1 ล้านบาท โต 185.2% เทียบจากปีก่อน โดยมีปัจจัยหนุนจากรายได้การให้บริการที่คาดโต 118% เทียบจากปีก่อนตามอุตสาหกรรมนำเข้าส่งออกทั้งไทยและสิงคโปร์ที่ยังสดใส โดยช่วงเดือน ม.ค.-มี.ค. 60 พบว่า มูลค่าการค้าของไทยและสิงค์โปร์โต 7.6% เทียบจากปีก่อน และ 16.4% เทียบจากปีก่อน ตามลำดับ

อีกทั้งช่วงไตรมาส 3/59 บริษัทได้เข้าซื้อหุ้น Sun Express Logistics Pte, Ltd. (SEL) ในสัดส่วน 70% ของทุนชำระแล้ว ทำให้มีการบันทึกผลดำเนินงานของ SEL บวกกับศักยภาพทำกำไรมีแนวโน้มดีขึ้น หลังรับรู้รายได้ Air Freight (มาร์จิ้นสูง) จาก SEL จึงคาดช่วงไตรมาส 1/60 มี EBIT Margin 10.2% มากกว่าช่วงไตรมาส 1/59 ที่ 7% และมีอัตรากำไรสุทธิ 8% มากกว่าช่วงไตรมาส 1/59 ที่ 6.1%

ขณะที่ยังคงมีมุมมองเชิงบวกต่อการเติบโตของกำไรทั้งปี 60 โดยคาดกำไรยังคงโตเด่นตั้งแต่ไตรมาส 2/60 เป็นต้นไป เนื่องจากได้รับ 2 ปัจจัยหนุน คือ แรงหนุนจากทำ Horizontal Integration ซึ่งนอกจากบริษัทจะบันทึกงบการเงินรวมจากผลประกอบการ SEL ยังได้รับผลประโยชน์จากพลังแห่ง Synergy หลังควบรวมกิจการ และการสยายปีกด้วยโมเดลธุรกิจใหม่ทั้งธุรกิจ Warehouse และธุรกิจขนส่งข้ามประเทศด้วยรถบรรทุก

อีกทั้งยังมี Upside Risk จากแรงหนุนนโยบายเขตเศรษฐกิจพิเศษตะวันออก (EEC) 3 จังหวัด ได้แก่ ชลบุรี, ระยอง และฉะเชิงเทรา (คาด EEC ได้ข้อสรุปกลางปีนี้) โดยหากนโยบายดังกล่าวมีผลบังคับใช้คาดช่วยหนุนทั้งอุตสาหกรรมโลจิสติกส์โตสดใส ส่งผลให้ยังคงประมาณการเดิม โดยคาดปี 60 WICE จะมีกำไรสุทธิ 129.1 ล้านบาท เติบโต 67.3% เทียบจากปีก่อน