ตลท.แขวนป้าย SP หุ้น GSTEL 1 วัน เตือนนักลงทุนศึกษาข้อมูลหลังยื่นแผนฟื้นฟูฯ

ตลท.แขวนป้าย SP หุ้น GSTEL เป็นเวลา 1 วัน พร้อมเตือนนักลงทุนศึกษาข้อมูลหลังยื่นแผนฟื้นฟูกิจการต่อศาลล้มละลายกลาง

ผู้สื่อข่าวรายงานว่า สืบเนื่องจากเมื่อวานนี้ (14 พ.ย.60) บริษัท จี สตีล จำกัด (มหาชน) หรือ GSTELได้ยื่นคำร้องขอฟื้นฟูกิจการของบริษัทต่อศาลล้มละลายกลาง เนื่องจากมีภาระหนี้สินล้นและไม่มีความสามารถในการชำระหนี้ที่มีการทวงถาม และมีความเสี่ยงที่จะถูกฟ้องล้มละลายหรือถูกยึดทรัพย์ ซึ่งอาจจะทำให้เกิดความเสียหายต่อผู้ถือหุ้น จึงได้ขอให้ตลท.ขึ้นเครื่องหมาย SP ชั่วคราวในวันนี้เพื่อให้ผู้ลงทุนรับทราบและรับรู้ข้อมูลการยื่นคำขอฟื้นฟูกิจการของบริษัทฯอย่างเท่าเทียมกัน

เมื่อต้นปี 59 บริษัทได้รับการติดต่อจาก Asia Credit Opportunities I (Mauritius) Limited (ACO I) ซึ่งเป็นนิติบุคคลที่อยู่ภายใต้การควบคุมของ SSG Capital Holdings Limited (SSG CH), SSG Capital Partners III, L.P. (SSG III) และ Kendrick Global Limited (KG) (รวมเรียกว่า กลุ่ม SSG)

โดยแสดงความจำนงในการให้ความช่วยเหลือในการปรับโครงสร้างหนี้กับบริษัทอย่างจริงจังและได้เริ่มกระบวนการตรวจสอบพิเศษ (Due Diligence) ในด้านกฎหมาย ด้านบัญชี และด้านการเงินในธุรกิจของบริษัทกลุ่ม SSG พบว่าผลการสอบทานข้อมูลดังกล่าวเป็นที่น่าพอใจและเชื่อมั่นว่าสามารถเข้ามาและปรับปรุงธุรกิจของบริษัทได้

ดังนั้นทางกลุ่ม SSG จึงเริ่มดำเนินการเจรจากับเจ้าหนี้การค้าต่างประเทศรายใหญ่จำนวน 7 ราย (ซึ่งรวมถึง Cargill International Trading Pte. Ltd. (Cargill) ด้วย) และได้เข้าซื้อหนี้จากเจ้าหนี้ดังกล่าวรวมจำนวนหนี้ทั้งหมด 226,331,648 ดอลลาร์สหรัฐ หรือคิดเป็น 7,810,529,136.75 บาท (แบ่งเป็นเงินต้นจำนวน 127,885,456 ดอลลาร์สหรัฐ หรือคิดเป็น 4,413,227,620.09 บาท และเป็นดอกเบี้ยจำนวน 98,446,192 ดอลลาร์สหรัฐ หรือคิดเป็น 3,397,301,516.66 บาท) (หนี้การค้า) ภายหลังจากการเข้าซื้อหนี้แล้ว กลุ่ม SSG ได้นำเสนอแผนการในการปรับโครงสร้างหนี้การค้าของบริษัทฯ

โดยหนึ่งในแผนการปรับโครงสร้างหนี้การค้าของบริษัทฯ คือ การจัดสรรและเสนอขายหุ้นสามัญเพิ่มทุนของบริษัทฯตามโครงการแปลงหนี้เป็นทุน ซึ่งจะทำให้บริษัทฯ ลดหนี้การค้าสุทธิจำนวน 123,899,729 ดอลลาร์สหรัฐหรือคิดเป็น 4,275,683,281.33 บาท รวมทั้งการยกเลิกดอกเบี้ยคงค้าง (Haircut) สำหรับหนี้ทางการค้าที่ค้างชำระจำนวน 100,839,458 ดอลลาร์สหรัฐ หรือคิดเป็น 3,479,891,264.89 บาท

อย่างไรก็ตาม จากการที่ประชุมวิสามัญผู้ถือหุ้น ครั้งที่ 1/60 เมื่อวันที่ 30 ส.ค.60 มีมติไม่อนุมัติการปรับโครงสร้างหนี้ของบริษัทฯตามแผนการปรับโครงสร้างหนี้และการจัดสรรและเสนอขายหุ้นสามัญเพิ่มทุนของบริษัทฯ ตามโครงการแปลงหนี้เป็นทุนตามที่ได้มีการตกลงกับกลุ่ม SSG กลุ่ม SSG ได้ติดตามและสอบถามโดยตลอดถึงแนวทางในการดำเนินการของบริษัทฯ ว่าจะมีข้อเสนอในการชำระหนี้การค้าข้างต้นให้แก่กลุ่ม SSG ได้อย่างไร

ต่อมาเมื่อวันที่ 4 ต.ค.60 ACO I ได้ส่งหนังสือทวงถามและขอให้บริษัทฯ ชำระหนี้ดังกล่าว และแจ้งว่าหากบริษัทฯ ไม่สามารถมีข้อเสนอชำระหนี้ที่เป็นที่ยอมรับได้ของ ACO I แล้ว ทาง ACO I จะดำเนินการทางกฎหมายตามความจำเป็นและสมควร รวมถึงการบังคับชำระหนี้ในฐานะเจ้าหนี้ตามคำพิพากษาด้วย

ขณะที่วันที่ 5 พ.ย.60 ACO I ได้ส่งหนังสือทวงถามฉบับที่ 2 ขอให้ทางบริษัทฯ ขอให้ชำระหนี้ทั้งจำนวนภายในวันที่ 13 พ.ย.60 ภายในเวลา 17.00 น. มิเช่นนั้น ACO I จะดำเนินการตามกฎหมายทันที

นอกจากหนังสือทวงถามให้ชำระหนี้จาก ACO I แล้ว บริษัทฯ ยังได้รับหนังสือทวงถามให้ชำระหนี้จากเจ้าหนี้อีกจำนวน 2 ราย คือ หนังสือแจ้งให้ชำระหนี้ค่าไฟฟ้า พร้อมเบี้ยค่าปรับตามสัญญาซื้อขายไฟฟ้า เป็นเงินจำนวน 158,238,694.62 บาท ลงวันที่ 9 ต.ค.6060

โดยบริษัทฯ ค้างชำระค่าไฟฟ้าดังกล่าวมาตั้งแต่วันที่ 30 มิ.ย.60 และหนังสือทวงถามให้ชำระหนี้ค่าไฟฟ้า ลงวันที่ 5 ต.ค.60 จำนวน 982,011,306.39 บาท โดยบริษัทฯ ค้างชำระค่าไฟฟ้าดังกล่าวมาตั้งแต่ธ.ค.54

ทั้งนี้ ตามงบการการเงินเฉพาะกิจการของบริษัท ณ วันที่ 30 ก.ย.60 บริษัทมีหนี้สินรวมทั้งหมด 17,622 ล้านบาท โดยแบ่งเป็นหนี้กลุ่มใหญ่ๆ 3 กลุ่ม ดังนี้ 1.หนี้สินหมุนเวียน จำนวน 4,047 ล้านบาท เช่น เจ้าหนี้การค้า 1,384 ล้านบาท เงินกู้ยืมระยะสั้นจากกิจการที่เกี่ยวข้องกัน 1,151 ล้านบาท 2. หนี้สินที่ผิดนัดชำระหนี้ 11,949 ล้านบาท ซึ่งเป็นหนี้สินหมุนเวียนทั้งจำนวน และ 3.หนี้สินไม่หมุนเวียน จำนวน 1,626 ล้านบาท ซึ่งจะเห็นได้ว่า บริษัทมีหนี้สินที่ผิดนัดชำระจำนวนมาก

ขณะเดียวกันบริษัทฯได้พยายามหาแหล่งเงินทุนเพื่อนำมาชำระหนี้ดังกล่าว ไม่ว่าจะเป็นการแปลงหนี้เป็นทุนตามที่ได้มีการนำเสนอต่อที่ประชุมวิสามัญผู้ถือหุ้น ครั้งที่ 1/60 เมื่อวันที่ 30 ส.ค.60 ซึ่งที่ประชุมวิสามัญผู้ถือหุ้นได้มีมติไม่อนุมัติการดำเนินการตามโครงการการแปลงหนี้เป็นทุน ซึ่งส่งผลให้บริษัทฯ ไม่สามารถชำระหนี้ จำนวน 226,331,648 ดอลลาร์สหรัฐ หรือคิดเป็น 7,810,529,136.75 บาท ตามแผนการที่วางไว้

ดังนั้น การหานักลงทุนรายใหม่เข้ามาช่วยแก้ไขฐานะทางการเงิน บริษัทได้ใช้ความพยายามหานักลงทุนรายใหม่ ภายหลังจากที่ที่ประชุมวิสามัญผู้ถือหุ้นได้มีมติไม่อนุมัติการดำเนินการตามโครงการการแปลงหนี้เป็นทุน แต่เนื่องจากจำนวนหนี้ของบริษัทฯมีจำนวนที่สูงมาก

ประกอบกับความเสี่ยงที่อาจจะไม่ได้รับอนุมัติจากที่ประชุมผู้ถือหุ้นอีก จึงทำให้ไม่มีนักลงทุนรายใดให้ความสนใจการหาแหล่งเงินทุนอื่นๆ เช่น การกู้ยืมเงินจากสถาบัน เนื่องจาก บริษัทฯยังมีผลประกอบการขาดทุนจากการดำเนินธุรกิจปกติ (ไม่รวมกำไรจากการปรับโครงสร้างหนี้และรายได้อื่น) มาโดยตลอด และมีกระแสเงินสดจากการดำเนินกิจการในงวดในระดับต่ำมากเมื่อเทียบกับหนี้สินรวม

อีกทั้งยังมีความเสี่ยงจากการถูกฟ้องร้องจากบรรดาเจ้าหนี้อื่นๆ เช่น ACO I จึงเป็นข้อจำกัดสำหรับบริษัทฯ ในการจัดหาแหล่งเงินทุนจากการกู้ยืมเงินจากสถาบันการเงินเพื่อใช้ในการดำเนินกิจการปัจจุบันเงินทุนหมุนเวียนของบริษัทได้จากการสนับสนุนเงินกู้ผ่านเจ้าหนี้การค้า และคู่ค้า ในการสนับสนุนการจัดหาวัตถุดิบเพื่อการผลิต (Collateral Management Agreement – CMA) แต่ต้นทุนทางด้านการเงินจากแหล่งดังกล่าวนี้ค่อนข้างสูง ทำให้ไม่สามารถแข่งขันกับราคานำเข้า HRC ในบางช่วงได้

นอกจากนั้นการขาดเงินทุนหมุนเวียนยังทำให้บริษัทขาดศักยภาพในการบริหารจัดการสินค้าสำเร็จรูป (HRC)และการต่อรองกับคู่ค้า เนื่องจากบริษัทจำเป็นต้องขายเพื่อนำมาใช้หมุนเวียนในกิจการถึงแม้ว่าราคา HRC ขณะนั้นเพิ่มหรือลดลงอย่างมีนัยสำคัญ

ทั้งนี้จากสถานการณ์ ณ ปัจจุบัน บริษัทฯ มีแนวทางแก้ไขปัญหา 2 ทาง คือ 1.ขอหารือกับกลุ่ม SSG อีกครั้ง เพื่อเริ่มต้นโครงการแปลงหนี้เป็นทุนอีกครั้ง ซึ่งในกรณีนี้ ความเสี่ยงที่อาจเกิดขึ้นอีกคือ การคัดค้านจากผู้ถือหุ้นบางกลุ่ม ซึ่งในกรณีนี้ กลุ่ม SSG อาจยังมีความกังวลในเรื่องดังกล่าวอยู่ ซึ่งตราบใดหากบริษัทฯ ไม่สามารถแก้ปัญหาในเรื่องการคัดค้านจากผู้ถือหุ้นบางกลุ่มได้ ความเป็นไปได้ในการที่กลุ่ม SSG จะเข้ามาเริ่มต้นเริ่มต้นโครงการแปลงหนี้เป็นทุนอีกครั้งจึงมีน้อยมาก

2.การเข้าสู่กระบวนการฟื้นฟูกิจการ เป็นการดำเนินการเพื่อป้องกันมิให้บริษัทฯ ตกอยู่ในสภาวะล้มละลายและเป็นการรักษาสิทธิและสถานะของผู้ถือหุ้น (โดยเฉพาะผู้ถือหุ้นที่เป็นนักลงทุนรายย่อยในตลาดหลักทรัพย์ฯ) ที่อาจจะต้องสูญเสียเงินลงทุนทั้งหมด ถ้าบริษัทฯ ถูกฟ้องล้มละลาย กล่าวคือ เมื่อศาลล้มละลายมีคำสั่งรับคำร้องขอให้ศาลมีคำสั่งให้ฟื้นฟูกิจการของลูกหนี้แล้ว ลูกหนี้จะได้รับความคุ้มครองจากการถูกฟ้องร้องบังคับคดีในทางแพ่งและคดีล้มละลาย และการงดให้บริการสาธารณูปโภคต่างๆ ภายใต้เงื่อนไขที่กฎหมายกำหนด และตัวลูกหนี้เองก็ถูกห้ามมิให้ชำระหนี้หรือก่อหนี้และกระทำการใดๆ ในทางที่ก่อให้เกิดภาระในทรัพย์สิน

นอกจากการดำเนินการที่จำเป็นในการประกอบธุรกิจตามปกติของบริษัทฯ โดยในช่วงของสภาวะการพักการชำระหนี้โดยผลของกฎหมาย (Automatic Stay) จะให้โอกาสและระยะเวลาช่วงหนึ่งแก่ลูกหนี้ในการพิจารณาหาทางแก้ไขปัญหาของกิจการ

ตลอดจนการเจรจาหาทางออกร่วมกับเจ้าหนี้และจัดทำแผนฟื้นฟูโดยไม่ต้องวิตกกังวลว่าจะถูกเจ้าหนี้ฟ้องร้องบังคับเพื่อชำระหนี้ โดยระยะเวลาในการเจรจาเพื่อหาทางออกร่วมกับเจ้าหนี้และจัดทำแผนฟื้นฟูคาดว่าจะใช้เวลาประมาณ 1 ปี

ดังนั้น เพื่อป้องกันมิให้บริษัทฯ ตกอยู่ในสภาวะล้มละลายและเป็นการรักษาสิทธิและสถานะของผู้ถือหุ้น (โดยเฉพาะผู้ถือหุ้นที่เป็นนักลงทุนรายย่อยในตลาดหลักทรัพย์ฯ) และเพื่อเป็นการรักษาผลประโยชน์และคำนึงถึงผลกระทบที่จะเกิดกับผู้ถือหุ้นของบริษัทให้มากที่สุด ที่ประชุมคณะกรรมการบริษัทฯ ครั้งที่ 11/60 ซึ่งประชุมเมื่อวันที่ 13 พ.ย.60 จึงตัดสินใจบนความระมัดระวังอย่างรอบคอบถึงข้อดี ข้อเสีย ที่อาจเกิดขึ้นและได้เห็นควรอนุมัติให้บริษัทเข้าสู่กระบวนการฟื้นฟูกิจการ

อย่างไรก็ดี บริษัทฯ มิได้แจ้งการอนุมัติเรื่องดังกล่าว ณ วันที่ที่ประชุมคณะกรรมการบริษัทฯ มีมติ เนื่องจากเรื่องการยื่นคำขอฟื้นฟูกิจการของบริษัทฯ เป็นเรื่องสำคัญ บริษัทฯจึงต้องการให้ข้อมูลมีความแน่นอนก่อนที่จะแจ้งต่อตลาดหลักทรัพย์ฯ ด้วยเหตุดังกล่าว บริษัทฯจึงต้องการดำเนินการยื่นคำขอฟื้นฟูกิจการของบริษัทฯ ต่อศาลล้มละลายกลางให้แล้วเสร็จก่อนจึงแจ้งมายังตลาดหลักทรัพย์ฯ สถานการณ์ทางการเงินของบริษัทฯ ณ ปัจจุบัน บริษัทฯไม่มีความสามารถในการชำระหนี้ที่มีการทวงถามข้างต้น

นอกจากนี้ บริษัทฯยังมีความเสี่ยงที่จะถูกฟ้องล้มละลายหรือถูกยึดทรัพย์ตามคำพิพากษาโดย Cargill ซึ่งเป็นเจ้าหนี้ตามคำพิพากษาในจำนวน 93.7 ล้านดอลลาร์สหรัฐ (ณ วันที่ศาลทรัพย์สินทางปัญญาและการค้าระหว่างประเทศกลางมีคำพิพากษา) ซึ่งเป็นจำนวนหนี้ที่สูงมาก ซึ่งหาก ACO I และ/หรือ Cargill ใช้สิทธิตามกฎหมาย จะส่งผลกระทบโดยตรงต่อบริษัทฯ และธุรกิจ เช่น หาก Cargill ดำเนินการขอออกหมายบังคับคดี เพื่อยึดทรัพย์สินของบริษัทฯจะส่งผลให้ต้องปิดกิจการและลูกค้าอาจยกเลิกใบสั่งซื้อสินค้า และหากมีการยื่นฟ้องล้มละลาย บริษัทฯอาจต้องยุติการประกอบธุรกิจในทันที นอกจากนี้ ผู้ถือหุ้นของบริษัทฯ จะได้รับความเสียหายอย่างหนัก เพราะบริษัทฯ ไม่มีทรัพย์สินเพียงพอที่จะใช้คืนเจ้าหนี้

ในส่วนของหนี้ของ Cargill นั้น หาก ACO I และ/หรือ Cargill จะสามารถบังคับยึดทรัพย์สินของบริษัทฯ เพื่อขายทอดตลาดและนำมาชำระหนี้ได้ทันที เนื่องจาก Cargill ได้ฟ้องร้องบังคับชำระหนี้จำนวนดังกล่าวและศาลชั้นต้นได้ตัดสินให้ Cargill ชนะคดีแล้ว และบริษัทฯก็ไม่มีกระแสเงินสด หรือแหล่งเงินกู้ใดๆ ที่จะรองรับการจ่ายภาระหนี้ดังกล่าวได้

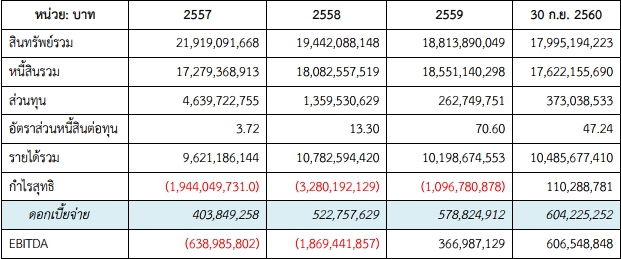

โดยรายละเอียดของสถานการณ์ทางการเงินของบริษัทฯ ตั้งแต่ปี 2557 จนถึง ณ ปัจจุบัน (ไตรมาส 3/2560 สิ้นสุด ณ วันที่ 30 กันยายน 2560) ปรากฏ ดังนี้

ดังตารางข้างต้นจะเห็นได้ว่า ผลการดำเนินงานของบริษัทตั้งแต่ปี 2557 ซึ่งเป็นปีทีบริษัทกลับมาผลิตใหม่ โดยได้การสนับสนุนเงินทุนหมุนเวียนจากคู่ค้าผ่านวิธีการ CMA (Collateral Management Agreement) ซึ่งเป็นต้นทุนการเงินที่ค่อนข้างสูงเมื่อเปรียบเทียบกับต้นทุนการเงินจากสถาบันการเงิน ทำให้ผลประกอบการบริษัทขาดทุนมาโดยตลอด

ยกเว้นผลการดำเนินงาน 9 เดือนของปี 60 บริษัทมีผลการดำเนินงานเป็นบวกเล็กน้อยเนื่องจากการปรับปรุงรายการทางบัญชีจากการปรับปรุงโครงสร้างหนี้ในอดีต จำนวน 764 ล้านบาท ในไตรมาส 1 หากไม่รวมรายการดังกล่าว งวด 9 เดือน ปี 60 จะขาดทุนเป็นจำนวน 654 ล้านบาท

อย่างไรก็ดี แม้ว่า ณ งบการเงินไตรมาส 3/60 สิ้นสุด ณ วันที่ 30 ก.ย.60 จะปรากฏส่วนของทุนของงบการเงินเฉพาะกิจการของบริษัทฯ จะเป็นบวกจำนวน 373 ล้านบาท แต่บริษัทฯ ยังมีหนี้สินที่อาจเกิดขึ้นในอนาคต (Contingent liabilities) ที่เกิดจากการสั่งซื้อสินค้า (เศษเหล็ก (Scrap Steel)) จากคู่ค้าที่ยกเลิกไม่ได้ จำนวน 1,276 ล้านบาท

ทั้งนี้หากบริษัทฯ ถูกฟ้องล้มละลายจากเจ้าหนี้รายใดรายหนึ่ง หนี้สินที่อาจเกิดขึ้นในอนาคต (Contingent liabilities)จำนวนดังกล่าวจะกลายเป็นหนี้สิน (Liabilities) ของบริษัทฯ ทันที เนื่องจาก บริษัทฯมีหน้าที่ที่จะต้องชำระหนี้สินตามที่ได้มีการสั่งซื้อ นอกจากนี้ บริษัทฯ ยังมีสินค้า (เศษเหล็ก (Scrap Steel)) ที่อาจถูกยักยอก ฉ้อโกง หรือ ลักทรัพย์ อีกจำนวนประมาณ 300 ล้านบาท ซึ่งเรื่องดังกล่าวอยู่ระหว่างการพิจารณาสืบสวนจากเจ้าหน้าที่รวมถึงการสรุปความผิดที่ชัดเจน

ดังนั้นแม้ส่วนของทุนจะเป็นบวกแต่เมื่อหักหนี้สินที่อาจเกิดขึ้นในอนาคต (Contingent liabilities) และหักสินค้า (เศษเหล็ก (Scrap Steel)) ที่อาจถูกยักยอก ฉ้อโกง หรือ ลักทรัพย์ บริษัทฯ จะอยู่ในภาวะที่มีหนี้สินจำนวน 19,198 ล้านบาท ซึ่งมากกว่าทรัพย์สินเป็นจำนวน 1,203 ล้านบาท ซึ่งเป็นหนึ่งในเหตุในการขอฟื้นฟูกิจการของบริษัทฯ ได้

อย่างไรก็ดี แม้บริษัทฯ จะต้องเข้าสู่กระบวนการการขอฟื้นฟูกิจการของบริษัทฯ บริษัทฯ ขอเรียนว่าการดำเนินการดังกล่าวมิได้มีผลต่อการดำเนินธุรกิจปกติของบริษัทฯ เนื่องจากบริษัทจะยังสามารถผลิตสินค้าและส่งมอบให้ลูกค้าได้ปกติโดยใช้เงินทุนหมุนเวียนที่มีอยู่ในปัจจุบัน เพราะจากการดำเนินงานที่ผ่านมารายได้จากการผลิตและขายสามารถชำระค่าวัตถุดิบได้อย่างปกติ แต่ไม่สามารถชำระหนี้การค้าที่ผิดนัดตั้งแต่วิกฤติเศรษฐกิจในปี 51 ได้เท่านั้น โปรดสังเกตว่า EBITDA เป็นบวกตั้งแต่ปี 59 เป็นต้นมา เนื่องจากตลาดยังมีความต้องการสินค้าอย่างต่อเนื่องเพียงแต่บริษัทขาดเงินทุนหมุนเวียนที่จะทำให้บริษัทผลิตเต็มกำลังการผลิตที่ 120,000 ตันต่อเดือน (ปัจจุบันบริษัทผลิตที่ 60,000 ตันต่อเดือน)

ด้วยเหตุผลที่เรื่องการยื่นคำขอฟื้นฟูกิจการของบริษัทฯ เป็นเรื่องสำคัญ และมีผลกระทบต่อการตัดสินใจของนักลงทุนในการซื้อขายหลักทรัพย์ของบริษัทฯ บริษัทฯมีความประสงค์ให้ผู้ถือหุ้นของบริษัทฯ และผู้ลงทุนทั่วไปรับทราบและรับรู้ข้อมูลการยื่นคำขอฟื้นฟูกิจการของบริษัทฯ อย่างเท่าเทียมกัน บริษัทฯ จึงขอหยุดพักการซื้อขายหลักทรัพย์ของบริษัทฯ ในตลาดหลักทรัพย์แห่งประเทศไทยเป็นการชั่วคราว (SP) ในวันที่ 15 พฤศจิกายน 2560

หากบริษัทฯ มีความคืบหน้าในการขอฟื้นฟูกิจการของบริษัทฯ ประการใด บริษัทฯ จะดำเนินการเผยแพร่ข้อมูลผ่านตลาดหลักทรัพย์ฯ ต่อไปโดยทันที

ล่าสุด ตลาดหลักทรัพย์แห่งประเทศไทย (ตลท.) ขึ้นเครื่องหมาย SP ห้ามซื้อขายหุ้น บริษัท จี สตีล จำกัด (มหาชน) หรือ GSTEL เป็นการชั่วคราวในการซื้อขายวันนี้ (15 พ.ย.60) ตามที่บริษัทร้องขอ และตลท.จะปลดเครื่องหมาย SP เพื่ออนุญาตให้ซื้อขายหลักทรัพย์ของ GSTEL ในวันที่ 16 พ.ย.60 และขอให้ผู้ลงทุนศึกษาข้อมูลงบการเงิน และคำชี้แจงของบริษัทฯอย่างระมัดระวังก่อนการตัดสินใจลงทุนในหุ้น GSTEL