คัด 13 หุ้นได้ประโยชน์-เลี่ยงลงทุน หลังเงินบาทแข็งในรอบกว่า 6 ปีครั้งใหม่!

คัด 13 หุ้นได้ประโยชน์-เลี่ยงลงทุน หลังเงินบาทแข็งในรอบกว่า 6 ปีครั้งใหม่!

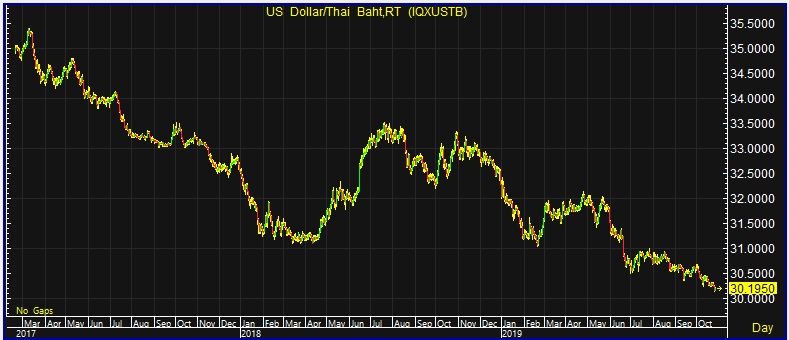

ช่วงนี้ค่าเงินบาทยังคงแข็งค่าโดยวานนี้(28ต.ค.62)เงินบาทปิดตลาดอยู่ที่ 30.20 บาท/ดอลลาร์ โดยนักวิเคราะห์มีมุมมองต่อทิศทางค่าเงินบาทในสัปดาห์นี้ว่ามีแนวโน้มเคลื่อนไหวในกรอบ 30.10-30.40 บาท/ดอลลาร์ เทียบกับระดับปิดเมื่อสัปดาห์ก่อนที่ 30.18 บาท/ดอลลาร์ ซึ่งเป็นระดับแข็งค่าสุดนับตั้งแต่ 31 พ.ค.56

สำหรับปัจจัยภายในประเทศคาดว่า ตลาดจะระมัดระวังมากขึ้นเกี่ยวกับท่าทีของทางการหลังเงินบาททดสอบระดับแข็งค่าสุดในรอบกว่า 6 ปีครั้งใหม่ ก่อนหน้านี้ ผู้ว่าการธนาคารแห่งประเทศไทย (ธปท.) ระบุว่าประเทศตลาดเกิดใหม่เผชิญความเสี่ยงจากความผันผวนของอัตราแลกเปลี่ยนท่ามกลางการใช้นโยบายดอกเบี้ยต่ำมากเป็นเวลานานของประเทศพัฒนาแล้ว

โดยธนาคารกลางในตลาดเกิดใหม่ต้องทำตามประเทศพัฒนาแล้วในการชะลอเวลาปรับนโยบายการเงินกลับเข้าสู่ภาวะปกติ ซึ่งอาจกระทบต่อเสถียรภาพของระบบการเงิน ท่าทีดังกล่าวสนับสนุนมุมมองของเราที่ว่าคณะกรรมการนโยบายการเงิน (กนง.) จะตัดสินใจลดดอกเบี้ยลง 0.25% สู่ระดับ 1.25% ในการประชุมวันที่ 6 พ.ย.และจะคงไว้ตลอดปี 2563

ดังนั้นเพื่อให้เข้ากับแนวโน้มดังกล่าวทีมข่าว “ข่าวหุ้นธุรกิจออนไลน์” จึงทำการรวบรวมหุ้นที่ได้รับประโยชน์และเสียประโยชน์มาให้เป็นทางเลือกให้เข้ากับทิศทางตลาดโดยอาศัยบทวิเคราะห์บล.เอเซีย พลัส ซึ่งระบุไว้งนี้

ด้านบล.เอเซีย พลัส ระบุว่า แนวโน้มทิศทางของค่าเงินบาทยังแข็งค่า ซึ่งล่าสุด แกว่งอยู่ที่ระดับ 30.25 บาท/ดอลลาร์ หากนับตั้งแต่ต้นปีเงินบาทแข็งค่าไปราว 7%ytd (แข็งค่ามากสุดในภูมิภาค เทียบกับเงินรูเปียอินโดนีเซียแข็งค่า 3.5%, เงินเปโซฟิลิปปินส์แข็งค่า 2.5%, เงินมาเลเซียริงกิตอ่อนค่า 0.7% และเงินรูปีอินเดียอ่อนค่า 1.5%)

สาเหตุสำคัญมาจากทิศทางดอกเบี้ยโลกเป็นขาลงตามที่กล่าวไว้ข้างต้น ประกอบกับไทยมีสถานะการเงินระหว่างประเทศแข็งแกร่ง เห็นได้จากเงินทุนสำรองระหว่างประเทศ ล่าสุด มีจำนวน 2.2 แสนล้านเหรียญฯ เพิ่มขึ้น 10 เท่าจากปี 2540 และมีการเกินดุลบัญชีเดินสะพัดติดต่อกัน 6 ปี ทำให้นักลงทุนต่างชาติมองเงินบาทเป็นสินทรัพย์ปลอดภัย (Safe Heaven)

อย่างไรก็ตาม ASPS มองว่าค่าเงินบาทไม่น่าจะลดลงต่ำกว่า 30 บาท/ดอลลาร์ ซึ่งหากลงมาแตะน่าจะฟื้นตัว หากพิจารณาในมุมมองทางเทคนิค ประเมินทิศทางค่าเงินบาท (ภาพรายสัปดาห์) ยังมีแนวโน้มแข็งค่าลงมาที่ 29.50 – 30.00 บาท/usd แต่

อย่างไรก็ตามแนวรับบริเวณดังกล่าวถือเป็นจุดต่ำสุดในรอบ 8 ปี ขณะที่หากค่าเงินบาทลงไปสู่ระดับนั้นจริงจะมีโอกาสมากที่ RSI จะเข้าบ่งชี้ถึงภาวะ Oversold ซึ่งจะทำให้ทิศทางค่าเงินบาทเริ่มชะลอการแข็งค่าภายหลังเข้าเขตดังกล่าว และหากเงินบาทแข็งค่าลงไปใกล้ระดับ 30 บาท ดังกล่าว เชื่อว่าจะกระตุ้นให้ธนาคารแห่งประเทศไทย (ธปท.) เข้ามาดำเนินมาตรการดูแลค่าเงินบาทดังที่ ASPS เคยเขียนใน Market talk 10 ต.ค.2562 ว่าเบื้องต้น ธปท. จะออกมาตรการส่งเสริมเงินทุนไหลออก หรือ Capital Outflow หากต้องการให้เงินบาทอ่อนค่าแรง เชื่อว่า ธปท. จำเป็นต้องใช้มาตรการ แถบสีเหลืองเข้ม-สีแดงเป็นต้นไป

อย่างไรก็ตาม การปรับลดอัตราดอกเบี้ยนโยบาย ASPS เชื่อว่าเป็นอีกทางเลือกหนึ่งที่ จะช่วยลดแรงกดดันค่าเงินบาทที่แข็งค่า โดย ASPS ยังคงมุมมองเดิมคือ กนง. มีแนวโน้มปรับลดดอกเบี้ยนโยบายลง 0.25% เป็น 1.25% ในการประชุมที่เหลืออีก 2 ครั้ง คือ 6 พ.ย. และ 18 ธ.ค. 2562 โดยให้น้ำหนักรอบวันที่ 6 พ.ย. 2562 มีโอกาสเป็นไปได้สูงที่จะเห็นการปรับลดดอกเบี้ย เพื่อกระตุ้นเศรษฐกิจไทย และลดแรงกดดันจากค่าเงินบาท

ขณะที่ปัจจุบันค่าเงินบาทยังอยู่ในโซนแข็งค่ามากสุดในรอบ 6 ปี และในช่วงที่เหลือของปี ฝ่ายวิจัยฯคาดว่าทางกนง. ยังมีโอกาสลดดอกเบี้ยอีก 1 ครั้ง โดยเฉพาะรอบที่จะถึง คือ 6 พ.ย. 2562 นี้ ส่งผลให้ค่าเงินบาทมีโอกาสชะลอการแข็งค่า และยังสอดคล้องกับแนวรับสำคัญทางเทคนิคที่ 30 บาท/ดอลลาร์ รวมทั้งทาง MSCI จะมีการปรับเพิ่มน้ำหนัก 5% ใน China A-Share ลงในดัชนี MSCI Emerging Market ประกาศผลในเช้าวันที่ 8 พ.ย. 2562 และมีผลบังคับใช้ในวันที่ 27 พ.ย. 2562 คาดว่ากดดันให้ตลาดหุ้นไทยมีโอกาสถูกเบียดให้มีสัดส่วนลดลง และ Fund Flow น่าจะชะลอการไหลเข้าดังเดือน ส.ค.2562 ที่ผ่านมา สรุปประเด็นทั้งหมดทั้งมวลที่กล่าวมามีโอกาสตัวเหนี่ยวรั้งการไหลเข้าของ Fund Flow อีกซักระยะ

จากประเด็นเงินบาทที่แข็งค่าดังกล่าวข้างต้น ส่งผลกระทบต่อผลประกอบการบริษัทจดทะเบียน 2 กลุ่มดังนี้

(-) กลุ่มที่เสียประโยชน์หลักๆ คือ

กลุ่มชิ้นส่วนอิเล็กทรอนิกส์ เนื่องจากมีรายได้เกือบทั้งหมดเป็นสกุลเงินต่างประเทศ แต่มีต้นทุนเป็นสกุลเงินต่างประเทศในสัดส่วนที่น้อยกว่า จากการศึกษาของฝ่ายวิจัยพบว่าทุกๆ 1 บาท ที่ค่าเงินบาทแข็งค่ากว่าสมมติฐานค่าเงินปี 2562 ที่ 32 บาท/ดอลลาร์สหรัฐฯ จะกระทบต่อคาดการณ์กำไรสุทธิกลุ่มชิ้นส่วนฯลดลงราว 5.8% จากปัจจุบัน แต่เนื่องจากหุ้นทุกตัวที่ฝ่ายวิจัยทำการศึกษาแนะนำ Sell อาทิ DELTA(FV@B53), HANA(FV@B26), KCE(FV@B13), SVI([email protected])

กลุ่มเกษตรและอาหาร มีสัดส่วนรายได้สกุลเงินสหรัฐฯ มากกว่าต้นทุนในการผลิต โดยต้นทุนส่วนใหญ่เป็นสกุลเงินบาท ทุกๆ 1 บาทที่แข็งค่าจากสมมติฐานกระทบกำไรกลุ่มปี 2562 ลดลง 4.6% จากคาดการณ์ปัจจุบัน หุ้นที่ได้รับผลกระทบมากสุด คือ STA(FV@B13) (ทุกๆ 1 บาทที่แข็งค่ากำไรสุทธิลดลง 7.2%), KSL([email protected]) กระทบกำไร 6.7%, TU(FV@B23) 1 บาทที่แข็งค่า กำไรสุทธิลดลง 5.5% ขณะที่ CPF([email protected]) และ GFPT([email protected]) ทุกๆ 1 บาทที่แข็งค่า กระทบกำไรสุทธิลดลง 2.7% และ 2.4%ตามลำดับ

(+) ในทางตรงข้ามหุ้นที่ได้ประโยชน์จากเงินบาทแข็งค่า คือ TFG([email protected]) มีการส่งออกไก่ไปต่างประเทศราว 22% ของรายได้รวม แต่ได้ประโยชน์จากต้นทุนนำเข้าที่ถูกลง คือมีการนำเข้ากากถั่วเหลืองราว 23%ของต้นทุนรวม โดยทุกๆ 1 บาทที่แข็งค่าขึ้น จะทำให้ TFG มีกำไรเพิ่มราว 1% และเพิ่มมูลค่าหุ้นอีก 1.1% แต่คำแนะนำปัจจุบัน SELL

กลุ่มพลังงานและปิโตรเคมี เนื่องจากหุ้นในกลุ่มพลังงานส่วนใหญ่ จะมีภาระหนี้อยู่ในสกุลดอลลาร์ ซึ่งเงินบาท/ดอลลาร์ที่แข็งค่า ทำให้เงินต้นที่ต้องชำระดอกเบี้ยลดลง และมีโอกาสบันทึกกำไรจากอัตราแลกเปลี่ยนในงบกำไรขาดทุน โดย PTTEP(FV@B166) จะได้รับประโยชน์จากค่าใช้จ่ายทางด้านภาษีที่จะลดลง ซึ่งทุกๆ 1 บาทที่แข็งค่าจะทำให้ PTTEP จ่ายค่าใช้จ่ายทางด้านภาษีลดลงราว 100 ล้านดอลลาร์สหรัฐ

กลุ่มสายการบิน มีโครงสร้างต้นทุนเป็นเงินสกุลดอลลาร์ราว 60% ค่าเงินบาทแข็งค่าจะทำให้ต้นทุนลดลง แต่อย่างไรก็ตามจะถูกหักล้างจากราคาน้ำมันดิบโลกที่ทรงตัวในระดับสูง และหุ้นในกลุ่มนี้เกือบทุกตัวคำแนะนำ Switch กับ SELL คือ AAV(FV@B 3.47), THAI(FV@B 4.8), BA(FV@B 11.6)

ทั้งนี้ข้อมูลที่มีการนำเสนอข้างต้น เป็นเพียงข้อแนะนำจากข้อมูลพื้นฐานเพื่อประกอบการตัดสินใจของนักลงทุนเท่านั้น และมิได้เป็นการชี้นำ หรือเสนอแนะให้ซื้อหรือขายหลักทรัพย์ใดๆการตัดสินใจซื้อหรือขายหลักทรัพย์ใดๆ ของผู้อ่าน ไม่ว่าจะเกิดจากการอ่านบทความในเอกสารนี้หรือไม่ก็ตาม ล้วนเป็นผลจากการใช้วิจารณญาณของผู้อ่านและใช้องค์ประกอบหลายๆส่วนในการตัดสินใจเข้าลงุทน