อวดโฉม 5 หุ้นตัวท็อป SET100 แรลลี่ยาว 8 เดือน! พ่วงเก็บ 14 หุ้นต่ำบุ๊ก

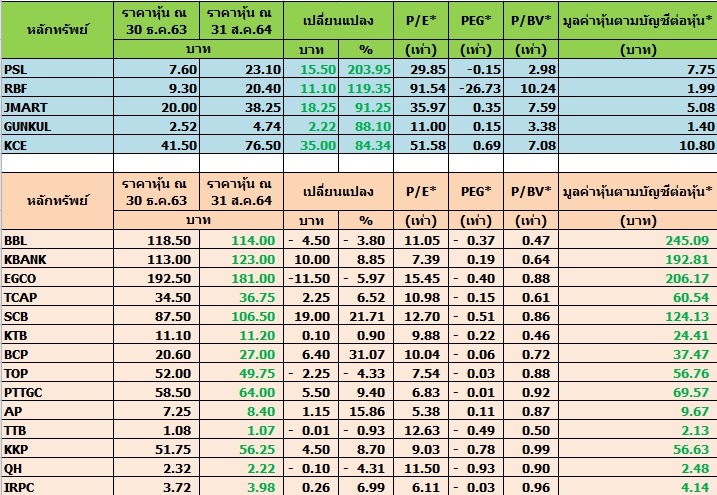

อวดโฉม 5 หุ้นตัวท็อป SET100 แรลลี่ยาว 8 เดือน! พ่วงเก็บ 14 หุ้นต่ำบุ๊ก นำโดย BBL,KBANK,EGCO,TCAP,SCB, KTB,BCP,TOP,PTTGC,AP,TTB,KKP,QH,IRPC,

ภาวะตลาดหุ้นไทยในช่วง 8 เดือนแรก 2564 ยังเป็นขาขึ้น โดยเห็นได้จากดัชนี SET ณ วันที่ 30 ธ.ค.63 อยู่ที่ระดับ 1,449.35 จุด ปรับตัวเพิ่มขึ้น อยู่ที่ระดับ 1,638.80 จุด ณ วันที่ 31 ส.ค.64 บวก 189.40 จุด หรือเพิ่มขึ้น 11.55% โดยสามารถปรับตัวสวนวิกฤตโควิด-19 ระลอก 3 ได้อย่างชัดเจน

อย่างไรก็ตามครั้งก่อนทีมข่าว “ข่าวหุ้นธุรกิจออนไลน์” ได้ทำการสำรวจกลุ่มหุ้น SET50 นำเสนอไปแล้ว ในครั้งนี้จะขอนำเสนอกลุ่มหุ้น SET100 ในช่วง 8 เดือนแรกปีนี้มานำเสนออีกด้านโดยเปรียบเทียบข้อมูลราคาหุ้น ณ วันที่ 30 ธ.ค.63-31ส.ค.25 โดยเรียงลำดับราคาหุ้นปรับตัวขึ้นแรงมากสุดไปหาน้อยสุด

โดยครั้งนี้คัดเลือกมานำเสนอเพียง 5 อันดับแรกที่ราคาปรับตัวขึ้นโดดเด่นกลุ่ม และสวนปัจจัยลบดังกล่าวได้แก่ PSL,RBF,JMART,GUNKUL และ KCE นอกจากนี้ยังได้คัดเลือกหุ้นพื้นฐานแกร่งราคาต่ำกว่ามูลค่าหุ้นตามบัญชีมานำเสนออีกกลุ่มซึ่งมีทั้งหมด 14 ตัว ได้แก่ BBL,KBANK,EGCO,TCAP,SCB, KTB,BCP, TOP, PTTGC,AP,TTB,KKP,QH,IRPC เพื่อเป็นแนวทางในการพิจารณาเข้าลงทุนในช่วงนี้ ดังตารางประกอบ

อันดับ 1 บริษัท พรีเชียส ชิพปิ้ง จำกัด (มหาชน) หรือ PSL ราคาหุ้นในช่วง 8 เดือนแรกปี 2564 ปรับตัวขึ้น 203.95% จากระดับ 7.60 บาท ณ วันที่ 30 ธ.ค.63 มาอยู่ที่ระดับ 23.10 บาท ณ วันที่ 31 ส.ค.2564 คาดราคาหุ้นปรับตัวแรงจากพื้นฐานบริษัทที่แข็งแกร่งและแนวโน้มกำไรปีนี้โตเด่นรับค่าระวางเรือทะยานต่อเนื่อง

โดยผลการดำเนินงานงวด 6 เดือน สิ้นสุดวันที่ 30 มิถุนายน 2564 บริษัทมีรายได้รวมขยับขึ้นมาอยู่ที่ 3,327.36 ล้านบาท จากงวดเดียวกันของปีก่อน 1,762.93 ล้านบาท ส่งผลให้บริษัทพลิกมีกำไรสุทธิ 1,201.44 ล้านบาท หรือ 0.77 บาทต่อหุ้น จากงวดเดียวกันของปีก่อนขาดทุนสุทธิ 1,300.17 ล้านบาท

ทั้งนี้เนื่องจากรายได้จากการเดินเรือสุทธิ (รายได้จากการเดินเรือสุทธิจากรายจ่ายท่าเรือและน้ำมันเชื้อเพลิง) ของไตรมาสสองปี 2564 เพิ่มขึ้นร้อยละ 192 เมื่อเปรียบเทียบกับไตรมาสสองของปี 2563 โดยสาเหตุหลักเนื่องมาจากรายได้เฉลี่ยต่อวันต่อลำเรือ เพิ่มขึ้นจาก 6,099 เหรียญสหรัฐในไตรมาสสองปี 2563 เป็น 17,841 เหรียญสหรัฐในไตรมาสสองปี 2564 ซึ่งเป็นผลมา จากการที่ตลาดอัตราค่าระวางเรือขนส่งสินค้าแห้งเทกองฟื้นตัวขึ้น

ด้านนายคาลิด มอยนูดดิน ฮาชิม กรรมการผู้จัดการ PSL เปิดเผยว่า แนวโน้มผลการดำเนินงานในช่วงไตรมาส 3/64 จะเติบโตจากไตรมาส 2/64 เนื่องจากธุรกิจเข้าสู่ช่วงไฮซีซั่นที่ความต้องการใช้เรือขนส่งในการขนส่งสินค้าจะเพิ่มมากขึ้น โดยเฉพาะการขนส่งกลุ่มสินค้าประเภทเหล็กที่ยังสูงอย่างต่อเนื่อง หลังจากภาคอุตสาหกรรมต่างๆ กลับมาดำเนินการผลิตได้อีกครั้ง รวมถึงสหรัฐฯและยุโรปไม่ได้รับผลกระทบจากโควิด-19 สายพันธุ์เดลต้ามากนัก จึงยังไม่มีการปิดเมืองและล็อกดาวน์ ส่งผลให้กิจกรรมการส่งออกยังคงทำได้ตามปกติ ขณะที่ยังไม่มีซัพพลายเรือใหม่เข้ามาในตลาดมากนัก

นอกจากนี้ บริษัทหลักทรัพย์ เคทีบีเอสที จำกัด (มหาชน) ระบุในบทวิเคราะห์ (10 ส.ค.2564) ฝ่ายวิจัยได้ประเมินกำไรสุทธิปี 2564 ที่ 3.10 พันล้านบาท โดยหลักๆ มาจาก (1) รายได้ที่ 8.30 พันล้านบาท ด้วย Assumption TC rate ที่ 19,164 ดอลลาร์ต่อวัน (เทียบกับนับจากต้นปีมาถึงช่วงเวลาปัจจุบัน TC rate ที่ 22,991 ดอลลาร์ต่อวัน) ซึ่งคาดว่าค่าระวางในครึ่งปีหลัง 2564 จะสูงกว่าเฉลี่ยในครึ่งปีแรก 2564 (2) อัตราแลกเปลี่ยนเงินบาทอ่อนค่าจะกระทบต่อรายได้ที่เข้ามาเป็นดอลลาร์ อย่างไรก็ตามจะมีค่าใช้จ่ายบางส่วนเป็น Natural Hedge บางส่วน(3) ประเมิน GPM ที่ 50.00% (ครึ่งปีแรก 2564 = 47.40%) เนื่องจากมองว่าค่าระวางยังคงอยู่ในระดับสูงต่อเนื่องทั้งในไตรมาส 3 และไตรมาส 4/2564

นอกจากนี้ทางฝ่ายวิจัยประเมินกำไรปี 2565 ที่ 1.81 พันล้านบาท จาก (1) รายได้ที่ 6.71 พันล้านบาท ด้วย Assumption TC rate ที่ 15,331 ดอลลาร์ต่อวัน (ลดลง 20%จากงวดเดียวกันของปีก่อน) (2) GPM ลดลงมาที่ 42% เนื่องจากมองว่าค่าระวางจะเริ่มเข้าสู่ระดับปกติมากขึ้น

อย่างไรก็ดีทางฝ่ายวิจัยได้ประเมินราคาเหมาะสมที่ 26.00 บาท อิงปี 2565 ค่า PER ที่ 22.00 เท่าโดยเอาอีกราคาเข้าเป้าหมายปี 2565 เนื่องจากมีมุมมองว่าค่าระวางจะ Peak Out ในช่วงไตรมาส 4/2564 / ไตรมาส 1/2565 และจะเริ่มเข้าสู่ระดับปกติมากขึ้นในปี 2565

อันดับ 2 บริษัท อาร์ แอนด์ บี ฟู้ด ซัพพลาย จำกัด (มหาชน) หรือ RBF ราคาหุ้นในช่วง 8 เดือนแรกปี 2564 ปรับตัวขึ้น 119.35% จากระดับ 9.30 บาท ณ วันที่ 30 ธ.ค.63 มาอยู่ที่ระดับ 20.40 บาท ณ วันที่ 31 ส.ค.2564 คาดราคาหุ้นปรับตัวแรงจากพื้นฐานบริษัทที่แข็งแกร่งและแนวโน้มกำไรปีนี้โตเด่นและแผนธุรกิจกัญชงหนุนธุรกิจเติบโตในอนาคต

อีกทั้งสำนักงานคณะกรรมการอาหารและยา (อย.) ออกใบอนุญาตผลิต (ปลูก) ยาเสพติดให้โทษในประเภท 5 เฉพาะกัญชง เลขที่ใบอนุญาตชม9/2564(ป) ชม10/2564(ป) ชม11/2564(ป) เพื่อประโยชน์ในเชิงพาณิชย์ หรือ อุตสาหกรรม ทำให้บริษัทจะสามารถปลูกพืชกัญชงตามคำสั่งซื้อของลูกค้า ราคาหุ้นจึงปรับตัวโดดเด่นจากความเชื่อมั่นในธุรกิจมากขึ้น

ด้านบล.เคจีไอ (ประเทศไทย) ระบุในบทวิเคราะห์ (9 ก.ย.2564) เชื่อว่าธุรกิจกัญชงจะเป็นปัจจัยที่ช่วยขับเคลื่อนการเติบโตในระยะยาว เนื่องจากสามารถนำไปใช้ได้กับหลากหลายผลิตภัณฑ์ทั้งในกลุ่มอาหาร, เครื่องดื่ม, เครื่องสำอาง, และผลิตภัณฑ์สำหรับสัตว์ นอกจากนี้ สารสกัดจากกัญชงยังสามารถส่งออกไปยังต่างประเทศได้ในอนาคตอีกด้วย ถ้าหากต้นทุนการผลิตลดลงมากพอที่จะทำให้บริษัทสามารถแข่งขันได้

นอกจากนี้ มองว่าตลาดต่างประเทศจะเป็นอีกหนึ่งปัจจัยที่ช่วยหนุนการเติบโตระยะยาวของบริษัท โดยเฉพาะตลาดที่มีศักยภาพสูง อย่างเช่น อินโดนีเซีย และ เวียดนาม โดย RBF ได้ขยายฐานการผลิตแป้งชุบทอดในสองประเทศนี้แล้ว ทั้งนี้ ยังคงมองบวกกับแนวโน้มการเติบโตของ RBF และคาดว่ากำไรจะโตถึง 52% CAGR ในช่วงปี 2565-66 ยังคงคำแนะนำ “ซื้อ” และประเมินราคาเป้าหมายปี 2565 ที่ 26.50 บาท อิงจาก PER ที่ 52 เท่า

อันดับ 3 บริษัท เจ มาร์ท จำกัด (มหาชน) หรือ JMART ราคาหุ้นในช่วง 8 เดือนแรกปี 2564 ปรับตัวขึ้น 91.25% จากระดับ 20.00 บาท ณ วันที่ 30 ธ.ค.63 มาอยู่ที่ระดับ 38.25 บาท ณ วันที่ 31 ส.ค.2564 ราคาหุ้นปรับตัวแรงจากพื้นฐานบริษัทที่แข็งแกร่ง และแนวโน้มกำไรโตเด่น ประกอบกับแผนธุรกิจล่าสุดจับมือกลุ่ม BTS และคาดว่าดีลนี้จะเป็นซูเปอร์ซินเนอร์ยี่ หนุนธุรกิจให้เติบโตร่วมกันอย่างโดดเด่นในอนาคต และเป็นแรงหนุนให้ราคาหุ้นทะยานแรง

ด้านนายอดิศักดิ์ สุขุมวิทยา ประธานเจ้าหน้าที่บริหาร JMART เปิดเผยผ่านรายการ “ข่าวหุ้นเจาะตลาด” เมื่อวันที่ 1 ก.ย.2564 เกี่ยวกับการผนึกกำลังรวมกับกลุ่มบริษัท บีทีเอส กรุ๊ป โฮลดิ้งส์ จำกัด (มหาชน) หรือ BTS โดยคาดว่าจะเริ่มเห็นผลของการลงทุนในครั้งนี้ตั้งแต่ช่วงปี 2565 เป็นต้นไป

บริษัทมองว่านี่เป็นโอกาสที่ดี เนื่องจากเม็ดเงินที่ได้รับจากการเพิ่มทุนกว่า 1 หมื่นล้านบาทนั้น จะนำไปลงทุนในบริษัท เจ เอ็ม ที เน็ทเวอร์ค เซอร์วิสเซ็ส จำกัด (มหาชน) หรือ JMT ซึ่งเป็นบริษัทที่มีการเติบโตสม่ำเสมอที่ระดับ 30 – 40% ทุกปีติดต่อกัน 6 ปี และปีนี้มีโอกาสจะทำ ออลไทม์ไฮ ต่อเนื่อง ดังนั้นจึงตั้งเป้าว่าภายใน 3 ปี JMT จะมุ่งสู่การเป็นเบอร์ 1 ของ AMC อย่างแน่นอน

ส่วนบริษัท ซิงเกอร์ประเทศไทย จำกัด (มหาชน) หรือ SINGER หลังจากได้เงินระดมทุนมาราว 1 หมื่นล้านบาทแล้ว ในช่วงปี 2565 บริษัทเตรียมสปินออฟ บริษัท เอส จี แคปปิตอล จำกัด (SGC) ซึ่งคาดว่าจะทำไฟลิ่งและยื่นขาย IPO ได้ในช่วง พ.ค.ปี 2565 ซึ่งจะได้รับเงินระดมทุนอีกหลายพันล้านบาท ซึ่งรวมๆ แล้วจะอยู่ที่ราว 2 หมื่นล้านบาท ทำให้มีการวางเป้าหมายสู่การเป็นเบอร์ 1 ภายใน 5 ปีต่อนี้

ดังนั้น จากการเติบโตของทั้ง JMT และ SINGER และบริษัทอื่นในเครือ จะเป็นตัวส่งเสริมให้ JMART ในฐานะบริษัทแม่เติบโตได้อย่างแข็งแกร่งในอนาคต

“เราตั้งเป้าหมายระยะสั้นว่าจะต้องเติบโตปีละ 50% ติดต่อกัน 3 ปี ส่วนระยะยาวคาดว่าจะสร้างภาพ J CURVE ซึ่งเป็นการเติบโตแบบสูงชัน” นายอดิศักดิ์ กล่าว

ด้านบริษัทหลักทรัพย์ เคจีไอ (ประเทศไทย) จำกัด (มหาชน) ระบุในบทวิเคราะห์ (1 ก.ย.2564) โดยประเมิน Synergy Benefit ที่คาดจะเกิดขึ้นหลังการมีกลุ่ม BTS เป็นพันธมิตร นอกเหนือจากเรื่องการลด DE ratio และต้นทุนทางการเงินที่จะลดลง อาทิ Demand ที่จะเกิดขึ้นในเหรียญ JFIN Coin เนื่องจากจะมีการนำมาใช้ในกลุ่ม BTS

อีกทั้งช่องทางการขายสินค้าร่วมกัน ทั้งผ่านช่องทางแบบดั้งเดิมของ JMART และช่องทางออนไลน์ รวมถึงสื่อโฆษณา (VGI) และการขนส่งสินค้า (KEX) ที่สามารถใช้ร่วมกัน เป็นต้น ทั้งนี้ราคาเป้าพื้นฐานจากบทวิเคราะห์ปัจจัยพื้นฐานล่าสุดยังไม่ได้รวมประเด็นเรื่องโอกาสในการเติบโตจาก Synergy Benefit และผลของ Dilution Effect

ทั้งนี้ทางฝ่ายวิจัยแนะนำ “เก็งกำไร” JMART ราคาเป้าหมาย 51 บาท โดยให้แนวรับ 37.50 บาท ส่วนแนวต้าน 38.50 – 40 บาท หากผ่านกรอบแนวต้านนี้ไปได้ประเมินมีโอกาสทดสอบแนวต้านถัดไปที่ 45 บาท Stop Loss 34 บาท

อันดับ 4 บริษัท กันกุลเอ็นจิเนียริ่ง จำกัด (มหาชน) หรือ GUNKUL ราคาหุ้นในช่วง 8 เดือนแรกปี 2564 ปรับตัวขึ้น 88.10% จากระดับ 2.52 บาท ณ วันที่ 30 ธ.ค.63 มาอยู่ที่ระดับ 4.74 บาท ณ วันที่ 31 ส.ค.2564 ราคาหุ้นปรับตัวแรงจากพื้นฐานบริษัทที่แข็งแกร่ง และแนวโน้มกำไรโตเด่น บวกกับแผนธุรกิจสร้างรายได้เติบโตระยะยาวทำให้นักลงทุนเชื่อมั่นและเข้าลงทุนในช่วงที่ผ่านมา

ด้านดร.สมบูรณ์ เอื้ออัชฌาสัย ประธานเจ้าหน้าที่บริหาร บริษัท กันกุลเอ็นจิเนียริ่ง จำกัด (มหาชน) หรือ GUNKUL เปิดเผยถึง ทิศทางผลการดำเนินงานไตรมาส 3-4 /2564 ของบริษัทและบริษัทย่อย คาดว่ามีแนวโน้มเติบโตอย่างต่อเนื่องจากครึ่งปีแรก เนื่องจากได้รับปัจจัยหนุนจากการทยอยรับรู้รายได้จากโครงการโรงไฟฟ้าพลังงานทดแทนทั้งในและต่างประเทศ ซึ่งเป็นรายได้หลักที่มีเข้ามาอย่างต่อเนื่อง โดยเฉพาะโรงไฟฟ้าพลังงานลมที่เป็นฤดูกาลของลมและลมค่อนข้างแรงตามปริมาณฝนที่มีเข้ามาค่อนข้างมากในปีนี้

นอกจากนี้ยังคาดว่าในช่วงไตรมาส 3-4/64 กลุ่มบริษัทฯ ยังมีโอกาสได้รับงานโครงการใหม่ๆ อย่างต่อเนื่อง และยังรอรับรู้รายได้จากงานรับเหมาและวางระบบทางด้านวิศวกรรม (EPC) ในมือ (Backlog) ประมาณ 9,600 ล้านบาท ซึ่งจะทยอยรับรู้รายได้ใน 2-3 ปีข้างหน้า และมีแผนเข้าร่วมประมูลโครงการใหม่ๆ เพิ่มเติมอีก คิดเป็นมูลค่ารวมกว่า 20,000 ล้านบาทในปีนี้ โดยคาดว่าจะได้งานประมาณ 15-20% ซึ่งจะหนุนรายได้ปีนี้เติบโตได้ตามเป้าหมายที่ตั้งไว้ไม่ต่ำกว่า 20%

ประธานเจ้าหน้าที่บริหาร กล่าวต่อว่า GUNKUL ยังขยายธุรกิจการลงทุนด้านเทคโนโลยี โดยร่วมกับ SCB ภายใต้บริษัท กันกุล บีทูบี จำกัด เพื่อดำเนินธุรกิจจัดหา จำหน่ายอุปกรณ์ไฟฟ้า อุปกรณ์อิเล็กทรอนิกส์ และการบริการผ่านแอพพลิเคชั่น เพื่อสร้างอุตสาหกรรมในอนาคต (New S- Curve) ใหม่ ให้กับกลุ่มบริษัทฯ ซึ่งเป็นการสร้างการเติบโตแบบไร้ขีดจำกัด

อีกทั้งบริษัทยังเพิ่มขีดความสามารถในการแข่งขันด้านการเติบโตทางธุรกิจ ผ่านการควบรวมกิจการ (M&A) มากขึ้น โดยมองว่าการทำธุรกิจในปัจจุบันและอนาคตต้องใช้จุดแข็ง ความสามารถของพันธมิตรเพื่อขับเคลื่อนการเติบโตของธุรกิจ และเมื่อธุรกิจมีการขยายตัวอย่างแข็งแกร่งก็พร้อมที่จะ Spint-off ออกไปเพื่อสร้างการเติบโตในลำดับต่อไป ดังนั้นจึงมั่นใจว่า การดำเนินธุรกิจของกลุ่มบริษัทฯ ในระยะ 2-3 ปี นี้ จะได้เห็นการเปลี่ยนแปลงของกลุ่มบริษัทฯ แบบไร้ขีดจำกัด

สำหรับความคืบหน้าในการดำเนินธุรกิจเกี่ยวกับการปลูกพืชเศรษฐกิจประเภทกัญชง และการลงทุนทำโรงสกัด CBD บริสุทธิ์ 99% ขณะนี้ยังดำเนินการตามแผนและขั้นตอนที่ได้วางไว้ทุกประการ และคาดว่าจะเริ่มปลูกได้ในเดือนตุลาคมนี้ ซึ่งขณะนี้รอได้รับใบอนุญาตการนำเข้าเมล็ดพันธุ์และใบอนุญาตในการเพาะปลูกจากสำนักงานคณะกรรมการอาหารและยา (อย.) หากมีความคืบหน้าทางบริษัทฯ จะดำเนินการแจ้งข่าวในลำดับต่อไป

บล.โนมูระ พัฒนสิน ระบุในบทวิเคราะห์ว่า GUNKUL คาดกำไรเบื้องต้นไตรมาส 3/2564 เติบโตโดดเด่น +300% เทียบช่วงเดียวกันของปีก่อนที่ราว 800 ลบ. จากลมที่กลับมาโดดเด่นอีกครั้งในช่วงไตรมาส 3 ซึ่งเป็น high season

โดยคาดกำไรปกติปี 2564 โตสูง +54% เทียบช่วงเดียวกันของปีก่อนที่ 2,202 ลบ. จากลมที่ฟื้นตัวเข้าสู่ภาวะปกติ และการรับรู้รายได้ของโรงไฟฟ้า solar farm 2 ที่เวียดนาม 100 MW (ซื้อในไตรมาส 4/2563)

ส่วนธุรกิจ EPC คาดทยอยรับรู้รายได้ราว 2,500 – 3,000 ลบ. จาก backlog ในมือที่เกือบ 1 หมื่น ลบ. ด้านธุรกิจกัญชงบริษัทกำลังอยู่ระหว่างรอใบอนุญาตเพาะปลูก ซึ่งคาดว่าจะสามารถเริ่มปลูกได้ในไตรมาส 4/2563 และเริ่มรับรู้รายได้ใน ครึ่งแรกปี 2565

อันดับ 5 คือ บริษัท เคซีอี อีเลคโทรนิคส์ จำกัด (มหาชน) หรือ KCE ราคาหุ้นในช่วง 8 เดือนแรกปี 2564 ปรับตัวขึ้น 84.34% จากระดับ 41.50 บาท ณ วันที่ 30 ธ.ค.63 มาอยู่ที่ระดับ 76.50 บาท ณ วันที่ 31 ส.ค.2564 ราคาหุ้นปรับตัวแรงจากพื้นฐานบริษัทที่แข็งแกร่ง และแนวโน้มกำไรปีนี้เติบโตโดดเด่น

บล.โนมูระ พัฒนสิน ระบุในบทวิเคราะห์(2ก.ย.64) KCE (TP22F 87.7*) ภาพธุรกิจยังดีมาก คำสั่งซื้อปัจจุบันเพียงพอถึง พ.ย. แล้วตามกลุ่มลูกค้ารถยนต์เติบโตทุกภูมิภาค มีความต้องการเซมิคอนดักเตอร์

ขณะที่บริษัทเริ่มปรับราคากว่า 5% ตั้งแต่ไตรมาส 2/2564 เพื่อชดเชยต้นทุนทองแดงสูงขึ้น โดยโมเมนตัมดีต่อในไตรมาส 3/2564 เป็น High season คาดกำไรยังเพิ่มเทียบช่วงเดียวกันของปีก่อน, เทียบไตรมาสก่อนหน้า และมองกำไรทั้งปี 2.4 พันลบ. โต 114% เทียบช่วงเดียวกันของปีก่อน จากยอดขายปี 2564 โตกว่า +28% และอัตรากำไรที่สูงขึ้น

โดย Valuation: แนะนำ Trading รับภาพ bullish ของกลุ่มอิเล็กทรอนิกส์และรถยนต์ โดยราคาหุ้นปัจจุบันมี PER21F ที่ 38 เท่า ขณะที่เงินบาทมีสัญญาณกลับมาอ่อนค่าเล็กๆ มองเป็นจุดสะสมหุ้นกลับ รับผลประกอบการขาขึ้น

*ทั้งนี้ข้อมูลที่มีการนำเสนอข้างต้น เป็นเพียงข้อแนะนำจากข้อมูลพื้นฐานเพื่อประกอบการตัดสินใจของนักลงทุนเท่านั้น และมิได้เป็นการชี้นำ หรือเสนอแนะให้ซื้อหรือขายหลักทรัพย์ใดๆการตัดสินใจซื้อหรือขายหลักทรัพย์ใดๆ ของผู้อ่าน ไม่ว่าจะเกิดจากการอ่านบทความในเอกสารนี้หรือไม่ก็ตาม ล้วนเป็นผลจากการใช้วิจารณญาณของผู้อ่าน