ฉวยจังหวะซื้อ GULF หลังร่วง 6% ลุ้นงบ Q1 กำไรทะลุ 3.6 พันล้าน เป้า 59 บ. อัพไซด์ 19%

GULF ร่วง 6% หาจังหวะซื้อเมื่ออ่อนตัว โบรกคาดงบไตรมาส 1/66 กำไรจ่อทุบสถิตินิวไฮเกิน 3,600 ล้านบาท เติบโต 35% จากปีก่อน ให้ราคาเป้าหมาย 59 บาท เปิดแก๊ปกว้างดันอับไซด์สูง 19%

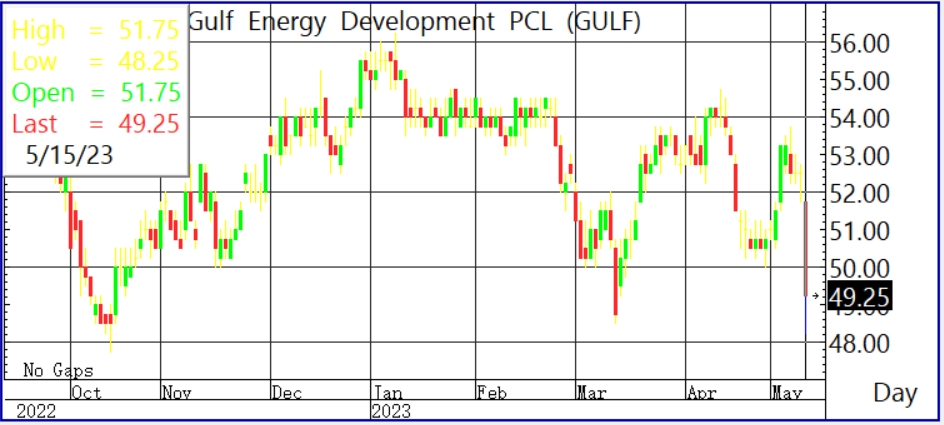

ผู้สื่อข่าวรายงานว่า วันนี้ (15 พ.ค. 66) ราคาหุ้น บริษัท กัลฟ์ เอ็นเนอร์จี ดีเวลลอปเมนท์ จำกัด (มหาชน) หรือ GULF ล่าสุด ณ เวลา 11:00 น. อยู่ที่ระดับ 49.25 บาท ลบไป 3.25 บาท หรือลงไป 6.19% สูงสุดที่ระดับ 51.75 บาท ต่ำสุดที่ระดับ 48.25 บาท ด้วยมูลค่าการซื้อขาย 1,800.65 ล้านบาท

สำหรับราคาหุ้นปรับตัวลงสืบเนื่องจากพรรคก้าวไกลได้คะแนนเสียงข้างมากในการเลือกตั้ง 66 นี้ โดยทางพรรคได้กล่าวไว้ก่อนหน้าหากได้จัดตั้งรัฐบาล 2 ใน 3 ข้อที่เคยเสนอไป คือเปลี่ยนนโยบายพลังงาน ให้สัดส่วนก๊าซธรรมชาติที่กลุ่มปิโตรเคมี ซึ่งเป็นหนึ่งในผู้ใช้ก๊าซธรรมชาติที่มากที่สุดใช้อยู่ ต้องมาร่วมอยู่ใน Energy pool เพื่อให้อุตสาหกรรมปิโตรเคมีมาร่วมหารต้นทุนของก๊าซนำเข้า LNG ด้วย ซึ่งจะช่วยลดภาระต้นทุนก๊าซธรรมชาติสำหรับโรงไฟฟ้าลงไปได้ถึง 40,000 ล้านบาทต่อปี

อีกทั้งเปลี่ยนนโยบายให้อุตสากรรมหันไปใช้นำมันเตาเป็นเชื้อเพลิงแทนก๊าซธรรมชาติ โดยกำหนดนโยบายให้ ปตท. ที่อยู่ภายใต้การกำกับและบริหารของรัฐบาล ต้องตั้งราคาขายก๊าซธรรมชาติให้เป็นราคาเดียวกับ LNG พร้อมตั้งวงเงินสนับสนุนให้อุตสาหกรรม เปลี่ยนอุปกรณ์ Burner จากก๊าซเป็นน้ำมันเตาด้วย ซึ่งจะช่วยให้ประเทศไทยลดภาระต้นทุนค่าไฟฟ้าลงไปได้ 100,000 ล้านบาทต่อปี จากการลดการนำเข้า LNG สำหรับผลิตไฟฟ้า

ความจริงแล้ว รัฐมนตรีสุพัฒนพงษ์เองก็มีความคิดแบบนี้เหมือนกัน ดังจะเห็นได้ว่ามีอยู่ครั้งหนึ่ง รัฐมนตรีได้เคยออกมาให้สัมภาษณ์ ว่า “มีเอกชนใช้ก๊าซเป็นเชื้อเพลิง แต่ยังไม่มีความพยายามเปลี่ยนไปใช้น้ำมันเตา ถ้าเอกชนเปลี่ยนไปใช้น้ำมันเตา ค่าไฟฟ้า Ft ก็จะลดลงได้ กระทรวงพลังงานไม่มีข้อมูล แต่ ปตท. และ สภาอุตฯ น่าจะมีข้อมูล ให้ไปนั่งคุยกัน แต่รัฐบาลไปสั่งไม่ได้ มันเป็นตลาดเสรี”

แต่ด้วยเพราะประโยคสุดท้ายของรัฐมนตรี ว่าด้วย “ตลาดเสรี” นี้เอง ที่ทำให้การกำหนดนโยบายไม่ได้เปลี่ยนแปลงไปตามความคิด ปล่อยให้ตลาดเสรีทำงาน ให้ประชาชนต้องเป็นคนจ่ายค่าไฟฟ้าราคาแพงตามราคาตลาดโลก ขณะท่อนุญาตให้ ปตท. นำก๊าซจากอ่าวไทยไปขายเป็นกำไรได้ก่อน แล้วปล่อยให้เอกชนไปคุยกันเอง

ขอเพียงแค่ทำ 2 ข้อแรกได้ ค่าไฟฟ้าจะลดลงได้มากกว่า 70 สตางค์/หน่วย ภายใน 1 ปี ลดภาระค่าครองชีพประชาชนได้ทุกครัวเรือน และช่วยลดต้นทุนค่าใช้จ่ายของภาคธุรกิจ ให้สามารถแข่งขันกับตลาดโลกได้มากขึ้น

ทั้งนี้ จากราคาหุ้น GULF ปรับตัวลงหนักอาจเป็นจังหวะซื้อเมื่ออ่อนตัว ข้อมูลคอนเซนซัส ระบุว่า แนวโน้มไตรมาส 1/66 กำไรจ่อทุบสถิตินิวไฮเกิน 3,600 ล้านบาท เติบโต 35% จากปีก่อน หลังรับรู้รายได้เพิ่มจากโรงไฟฟ้ากัลฟ์เอสอาร์ซีหน่วย 4 และส่วนแบ่งรายได้โรงไฟฟ้าพลังงานลมร่วมกับ GUNKUL รวมทั้งเริ่มรับรู้กำไรจาก THCOM แถมมีลุ้นชนะประมูลขายไฟรอบสอง 3,700 MW และให้ราคาเป้าหมาย 59 บาท

ผู้สื่อข่าวรายงานว่า วันนี้ (15 พ.ค.) GULF จะรายงานผลการดำเนินงานไตรมาส 1/2566 โดย Consensus จากโบรกเกอร์ 6 แห่ง ประเมินกำไรสุทธิ 3,639 ล้านบาท รายได้รวม 26,626.20 ล้านบาท ราคาเป้าหมายเฉลี่ย 59.00 บาท

บริษัทหลักทรัพย์ หยวนต้า (ประเทศไทย) จำกัด (มหาชน) คาดว่ากำไรสุทธิไตรมาส 1/2566 ของบริษัท กัลฟ์ เอ็นเนอร์จี ดีเวลลอปเมนท์ จำกัด (มหาชน) หรือ GULF อยู่ที่ 3,691 ล้านบาท เพิ่มขึ้น 35% จากช่วงเดียวกันปีก่อนและเพิ่มขึ้น 3% จากไตรมาสก่อน ดีกว่าที่ประเมินไว้ก่อนหน้าที่คาดลดลง และทำ New High ได้อีกครั้ง

โดยการเติบโตสูงจากช่วงเดียวกันของปีก่อน ได้รับแรงหนุนจากการรับรู้รายได้จากการขายไฟฟ้าเชิงพาณิชย์ หรือ COD หน่วยที่ 4 ของโรงไฟฟ้า กัลฟ์ เอสอาร์ซี หรือ GSRC ขนาด 662.5 เมกะวัตต์ หรือ MW ในไตรมาส 4/2565 และการรับรู้ส่วนแบ่งกำไรจากโครงการพลังงานลมที่ซื้อจากบริษัท กันกุลเอ็นจิเนียริ่ง จำกัด (มหาชน) หรือ GUNKUL

ขณะที่ การเติบโตจากไตรมาสก่อน สามารถเติบโตได้เล็กน้อย แม้รับรู้ผลกระทบจากการลดสัดส่วนในโครงการโรงไฟฟ้าพลังงานลมในทะเล ประเทศเยอรมนี หรือ BKR2 ลงครึ่งหนึ่งแบบเต็มไตรมาส และมีการรับรู้ส่วนแบ่งขาดทุนจากโครงการโรงไฟฟ้าก๊าซธรรมชาติ Jackson ที่สหรัฐอเมริกา

ส่วนขณะที่ ราคาก๊าซทรงตัวจากไตรมาสก่อน ส่งผลให้อัตรากำไรขั้นต้นจากการขายไฟฟ้าให้กับกลุ่มลูกค้าอุตสาหกรรม หรือ IU ฟื้นตัว และการเริ่มรับรู้รายได้จากบริษัท ไทยคม จำกัด (มหาชน) หรือ THCOM (ลงทุนเสร็จสิ้นในช่วงปลายไตรมาส4/2565) และส่วนแบ่งกำไรจากบริษัท กัลฟ์ กันกุล คอร์เปอเรชั่น จำกัด หรือ GGC ที่เติบโตราว 10% จากไตรมาสก่อน ตามปัจจัยฤดูกาล

ทั้งนี้ ยังคงแนะนำ “ซื้อ” GULF ราคาเป้าหมาย 59.50 บาท/หุ้น ในระยะยาวยังคงมุมมองบวกต่อ GULF จากการเป็นหุ้นโรงไฟฟ้าที่มีฐานทุนและกำไรที่แข็งแกร่งที่สุดในกลุ่มฯ

ด้านบริษัทหลักทรัพย์ ดาโอ (ประเทศไทย) จำกัด (มหาชน) คาดว่า ไตรมาส 1/2566 GULF จะมีกำไรที่ฟื้นตัวทั้งจากไตรมาส 1/2565 และไตรมาส 4/2565 จากการ COD โครงการใหม่ และการปรับค่า Ft ขึ้น ประเมินกำไรปกติไตรมาส 1/2566 ที่ 3.3 พันล้านบาท เพิ่มขึ้น 2% เมื่อเทียบกับงวดเดียวกันของปีก่อน และเพิ่มขึ้น 9% จากไตรมาสก่อน โดยมีปัจจัยหนุนจากการ COD โรงไฟฟ้า GSRC หน่วยผลิตที่ 3-4 กำลังการผลิตรวม 928 เมกะวัตต์ ในไตรมาส 2/2565 และไตรมาส 4/2565 รวมทั้งบริษัทร่วมทุนระหว่าง GULF กับ GUNKUL 85 เมกะวัตต์ เมื่อไตรมาส 3/2565 และไตรมาส 1/2566 เข้า high season

นอกจากนี้ ยังรับผลดีจากการปรับค่า Ft งวดม.ค.-เม.ย. 2566 มาที่ 1.55 บาทต่อหน่วย และเริ่มรับรู้รายได้จากโครงการ Jackson ขนาด 588 เมกะวัตต์ ซึ่งโดยรวมชดเชยปัจจัยลบ คือต้นทุนพลังงานซึ่งปรับขึ้นมาที่ 540 บาทต่อล้านบีทียู เพิ่มขึ้น 22% จากไตรมาส 1/2565 และเพิ่มขึ้น 8% จากไตรมาส 4/2565 รวมถึงรับรู้รายได้ลดลงจากการลดสัดส่วนการถือหุ้นโครงการ BKR2 ขนาด 450 เมกะวัตต์ จาก 50% ลงเป็น 25% เมื่อปลายไตรมาส 4/2565 ทั้งนี้ยังคงคำแนะนำ “ซื้อ” GULF ราคาเป้าหมาย 60.00 บาท อิง SOTP

ทั้งนี้ ปัจจัยกระตุ้น หรือ Key catalyst ยังคงเป็นการลงทุนในและต่างประเทศ โดย short-term catalyst คือโครงการโรงไฟฟ้าพลังงานทดแทนในไทย เฟส 2 ขนาด 3.7 พันเมกะวัตต์ ต่อจากโครงการ 5.2 พันเมกะวัตต์ คาดเห็นความชัดเจนในปีนี้ และการประกาศแผนพัฒนาไฟฟ้าของเวียดนาม ซึ่งอาจประกาศได้ภายในปีนี้

นักวิเคราะห์ บริษัทหลักทรัพย์ กรุงศรี พัฒนสิน จำกัด (มหาชน) ระบุว่า แนวโน้มผลประกอบการไตรมาส 1/2566 ของบริษัท กัลฟ์ เอ็นเนอร์จี ดีเวลลอปเมนท์ จำกัด (มหาชน) หรือ GULF คาดว่าจะมีกำไรสุทธิ 3,654 ล้านบาท เพิ่มขึ้น 8% เมื่อเทียบกับงวดเดียวกันของปีก่อน ซึ่งอยู่ที่ 3,395 ล้านบาท แต่ลดลง 32% เมื่อเทียบกับไตรมาสก่อน ซึ่งอยู่ที่ 5,406 ล้านบาท หากตัดรายการพิเศษ fx gain ประมาณ 297 ล้านบาท ออกไป คาดกำไรปกติ 3,357 ล้านบาท เพิ่มขึ้น 3% เมื่อเทียบกับงวดเดียวกันของปีก่อน และเพิ่มขึ้น 1% จากไตรมาสก่อน ต่ำกว่าที่เคยคาด เพราะโรงไฟฟ้า Jackson กำไรต่ำกว่าคาด

โดยกำไรไตรมาส 1/2566 เติบโตเล็กน้อย เมื่อเทียบกับไตรมาส 1/2565 เพราะรายได้โรงไฟฟ้า IPP ที่ทยอย COD (GSRC กำลังผลิตรวม 2,650 เมกะวัตต์) และค่าไฟฟ้าที่เพิ่มขึ้น เพียงพอกลบกำไรจากโรง BKR2 ที่จะลดลง (ขายสัดส่วนการลงทุนออกครึ่งหนึ่ง) ส่วนการทรงตัว เมื่อเทียบกับไตรมาส 4/2565 เพราะได้การฟื้นของปริมาณขายไฟฟ้าโรง IPP ตามการเรียกร้องไฟฟ้าของกฟผ.เพิ่มขึ้น 30% จากไตรมาสก่อน และอัตรากำไรขั้นต้น (GPM) ที่ดีขึ้นของการขายไฟฟ้าลูกค้าอุตสาหกรรม (IU) ชดเชยกำไรที่ลดลงหลังขายเงินลงทุนใน BKR2

ขณะที่ คาดว่ากำไรปกติไตรมาส 2/2566 จะอยู่ที่ 3,365 ล้านบาท เพิ่มขึ้น 9% เมื่อเทียบกับงวดเดียวกันของปีก่อน เพราะรายได้เติบโตจากโรง GPD เริ่ม COD และโรง GSRC ที่ COD ครบทุกยูนิต รวมถึงอัตรากำไรขั้นต้นการขายไฟฟ้า IU ที่ฟื้นตัวตามค่าไฟฟ้า (ค่า Ft หนุน) กลับส่วนแบ่งขาดทุนฯ โรงไฟฟ้า Jackson ได้ ดังนั้นคงคำแนะนำ “Trading Buy” ที่ราคาเป้าหมายปีนี้ 55 บาทต่อหุ้น (รวมโครงการระหว่างเจรจาไว้แล้ว) มองรอซื้อเก็งกำไรในช่วงครึ่งหลังปีนี้ ที่ปัจจัยบวกกลับมาอีกครั้งจากความคืบหน้าการเปิดประมูลโรงไฟฟ้าพลังงานหมุนเวียนรอบ 2 (3,668 เมกะวัตต์) และโครงการระหว่างเจรจาของ GULF รวมทั้งการฟื้นตัวจากช่วงปีแรกของกำไร หลังโรงไฟฟ้าใหม่ทยอย COD เพิ่ม

บริษัทหลักทรัพย์ กสิกรไทย จำกัด (มหาชน) คาดว่า GULF จะรายงานงบการเงินไตรมาส 1/2566 กำไรสุทธิที่ 3.5 พันล้านบาท ทรงตัวจากงวดเดียวของปีก่อน แต่ลดลง 35% จากไตรมาสก่อน แม้กำลังการผลิตเพิ่มขึ้น 25% จากงวดเดียวของปีก่อน จากการเริ่มดำเนินงานเชิงพาณิชย์ (COD) ทุกหน่วยของ GSRC คงคำแนะนำ “ถือ” ด้วยราคาเป้าหมายที่ 54.5 บาท คงคำแนะนำ “ถือ” GULF

นางสาวยุพาพิน วังวิวัฒน์ ประธานเจ้าหน้าที่บริหารด้านการเงิน GULF กล่าวไว้ก่อนหน้านี้ว่า ผลประกอบการไตรมาส 1/2566 คาดว่าจะเติบโตได้อย่างต่อเนื่อง มาจากโครงการ GPD หน่วยที่ 1 ที่จะทยอย COD ตั้งแต่เดือน มี.ค. 2566 รวมทั้งรับรู้รายได้เต็มปีจากโรงไฟฟ้า GSRC กำลังผลิตรวม 2,650 เมกะวัตต์, การทยอย COD ของโครงการ Mekong wind farm ที่เวียดนาม, โครงการโซลาร์รูฟท็อปผ่านบริษัท Gulf1 ที่จะมียอดติดตั้งจากกลุ่มลูกค้าเพิ่มขึ้น รวมทั้งทยอยบันทึกกำไรจากโครงการ Jackson Generation, LLC ในสหรัฐฯ คาดบันทึกกำไรได้ทันทีตามสัดส่วนการถือหุ้นอยู่ที่ประมาณ 700-1,000 ล้านบาท ในปีนี้ พร้อมทั้งตั้งเป้ารายได้ปีนี้เติบโตกว่า 50% เมื่อเทียบกับปีก่อน ซึ่งมีรายได้รวมอยู่ที่ 95,076 ล้านบาท