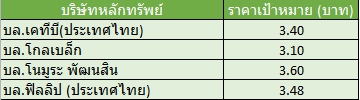

4 โบรกฯเชียร์ “ซื้อ” NER เคาะเป้า 3.60 บ.ชี้ต้นทุนต่ำ-ราคายางสูง ดันกำไรไตรมาส 2 โตทะลัก!

4 โบรกฯเชียร์ "ซื้อ" NER เคาะเป้า 3.60 บ.ชี้ต้นทุนต่ำ-ราคายางสูง ดันกำไรไตรมาส 2 โตทะลัก!

“ข่าวหุ้นธุรกิจออนไลน์” ได้ทำการรวบรวมข้อมูลเกี่ยวกับหุ้น บริษัท นอร์ทอีส รับเบอร์ จำกัด (มหาชน) หรือ NER หลังมีนักวิเคราะห์หลายแห่งกำหนดคำแนะนำ “ซื้อ” หุ้น NER จากการคาดการณ์กำไรสุทธิกลับมาเติบโตโดดเด่นตั้งแต่ไตรมาส 2/62 เป็นต้นไป รับอานิสงส์ต้นทุนการผลิตต่ำ ราคายางทรงตัวระดับสูงต่อเนื่อง และรับรู้กำลังการผลิตใหม่เต็มไตรมาสเข้ามาเสริมอีก 60,000 ตัน/ปี ขณะที่อัตรากำไรขั้นต้นดีขึ้น จากแผนเพิ่มกำลังการผลิตในผลิตภัณฑ์ที่มีมูลค่าสูงและบริหารต้นทุนอย่างประสิทธิภาพ

โดยปัจจุบัน NER อยู่ระหว่างรออนุมัติใบก่อสร้างโรงงาน (โรงงาน 4) ขยายกำลังการผลิตเพิ่มขึ้น 60% จากปัจจุบันมีกำลังการผลิตที่ 287,200 ตัน/ปี จะใช้เงินลงทุน 456 ล้านบาท เพื่อผลิตโรงงานยางแท่งแห่งใหม่คาดว่าจะแล้วเสร็จ มี.ค.63 รองรับคำสั่งซื้อลูกค้ายางล้อใหม่ ๆ เพิ่มเติม พร้อมดีลลูกค้าใหม่ทั้งในยุโรปและญี่ปุ่น เพื่อขยายตลาดและลูกค้าเพื่อรองรับกำลังการผลิตใหม่ที่จะทยอยเพิ่มขึ้น

ด้านนักวิเคราะห์ บล.เคทีบี (ประเทศไทย) เปิดเผยว่า ทิศทางกำไรสุทธิของ NER ในช่วงไตรมาส 2/62 จะเติบโตได้ค่อนข้างดี ซึ่งได้รับผลดีจากสต็อกต้นทุนยางที่ต่ำกว่าตลาด ขณะที่ราคายางปรับเพิ่มขึ้นเป็น 60 บาท/กิโลกรัม หรือเพิ่มขึ้น 8% โดยราคายางปรับตัวขึ้นตามตลาดซื้อขายล่วงหน้าต่างประเทศที่ปรับตัวสูงขึ้นจากความต้องการใช้ยางในญี่ปุ่นที่เพิ่มขึ้น และการเก็งกำไรจากกองทุนจีน

ประกอบกับการยางแห่งประเทศไทยได้ใช้มาตรการรักษาเสถียรภาพราคายาง โดยเข้าไปประมูลยางเพื่อดูดซับอุปทานส่วนเกินในตลาดกลาง รวมถึงการใช้ยางทำถนน และที่เก็บน้ำ ทำให้อุปทานส่วนเกินลดลง

นอกจากนี้ NER ยังสามารถใช้กำลังการผลิตใหม่ที่เพิ่มเข้ามา 60,000 ตันต่อปี หรือเพิ่มขึ้นราว 26% ซึ่งจะส่งผลให้ทิศทางผลประกอบการในช่วงครึ่งปีหลังเติบโตได้อย่างต่อเนื่องตามกำลังการผลิตที่เพิ่มขึ้น

“ผลประกอบการจะดีขึ้นอย่างต่อเนื่อง ตามกำลังการผลิตยางผสมที่ปรับตัวสูงขึ้น ซึ่งส่งผลดีต่ออัตรากำไรขั้นต้นให้ปรับตัวสูงขึ้นด้วย โดยคาดว่าอัตรากำไรขั้นต้นจะเพิ่มเป็น 9.5% จากไตรมาส 1/62 อยู่ที่ 8.2%” นักวิเคราะห์ บล.เคทีบี (ประเทศไทย) กล่าว

ขณะที่นักวิเคราะห์ บล.ฟิลลิป (ประเทศไทย) ระบุในบทวิเคราะห์ว่า ปัจจุบัน NER อยู่ระหว่างรออนุมัติใบก่อสร้างโรงงาน เพื่อจะขยายกำลังการผลิตเพิ่มขึ้นราว 60% จากปัจจุบันมีกำลังการผลิตที่ 287,200 ตัน/ปี จะใช้เงินลงทุน 456 ล้านบาทเพื่อผลิตโรงงานยางแท่งแห่งใหม่คาดว่าจะแล้วเสร็จใน เดือน มี.ค.63 เพื่อรองรับคำสั่งซื้อลูกค้ายางล้อใหม่ ๆ เพิ่มเติมเนื่องจากโรงงานปัจจุบันใช้รับคำสั่งซื้อลูกค้าเดิม ขณะเดียวกันก็อยู่ระหว่างติดต่อลูกค้าใหม่ทั้งในยุโรปและญี่ปุ่นเพื่อขยายตลาดและลูกค้าเพื่อรองรับกำลังการผลิตใหม่ที่จะทยอยเพิ่มขึ้นในปีหน้า

สำหรับสถานการณ์สงครามทางการค้าระหว่างประเทศจีน และสหรัฐ จะกระทบต่อปริมาณการส่งออกยางไปประเทศจีนให้ลดลงราว 20% แต่คาดว่าปริมาณขายของ NER จะได้การทดแทนจากการขายในประเทศเพิ่มขึ้นจากช่วงหลายปีก่อนหน้าลูกค้ายางล้อในจีนได้ย้ายฐานการผลิตมาไทย อีกทั้งล่าสุดผู้ประกอบการยางล้อรายใหญ่ในจีนอย่าง พรินซ์ เฉิงชาน ตัดสินใจที่จะมาก่อสร้างโรงงานยางล้อในไทยเพิ่ม ซึ่งจะทำให้ปริมาณขายในประเทศยังเติบโตได้ต่อเนื่องและรองรับการย้ายฐานการผลิตจากลูกค้ายางล้อในจีน โดย NER คาดว่าในปี 63 สัดส่วนการขายในประเทศจะเพิ่มขึ้นเป็น 70% จากปัจจุบันอยู่ที่ 60%

โดยฝ่ายวิจัยยังชอบ NER จากการเติบโตของการดำเนินงานจากการขยายกำลังการผลิตรองรับ และราคายางที่ปรับขึ้น อีกทั้งการมีคำสั่งซื้อในมือรองรับทำให้ได้รับผลกระทบจำกัดหากราคายางปรับลง นอกจากนี้ยังให้ผลตอบแทนเงินปันผลที่สูงราว 5-6% ต่อปี

ด้านบล.โนมูระ พัฒนสิน ระบุในบทวิเคราะห์ว่า ยังคงคาดกำไรสุทธิของ NER ในไตรมาส 2/62 จะดีขึ้นเมื่อเทียบจากไตรมาสก่อน เพราะราคาขายยางที่ทำสัญญากับลูกค้าล่วงหน้า 4 เดือน คือเดือนธ.ค. 61 – ก.พ. 62 ได้ปรับตัวขึ้นตามต้นทุนและตามแนวโน้มราคายางที่ฟื้นตัว ส่วนทิศทางราคายางคาดว่าจะยังเพิ่มขึ้นจนถึงไตรมาส 3/62 เนื่องจากปีนี้การเปิดกรีดยางล่าช้าจากภาวะฝนตกน้อย ขณะที่อัตรากำไรขั้นต้นจะค่อยๆ ดี ขึ้นในช่วงที่เหลือของปีนี้ คงคำแนะนำซื้อเนื่องจาก NER เป็นผู้ผลิตยางพารารายใหญ่ในภาคอีสานซึ่งเป็นภูมิภาคที่ยางคุณภาพดี นอกจากนี้ ยังมีแผนการขยายยอดขายอย่างต่อเกิดจากแผนการเพิ่มทุนเพื่อขยายกำลังการผลิตและสร้างโรงงานใหม่ในอนาคต