จับตาปันผลแบงก์ปี 64 ชู SCB-TISCO ยีลด์สูงเกิน 5% โบรกเคาะเป้าใหม่ KBANK-BBL อัพไซด์ 26%

จับตาปันผลแบงก์ปี 64 ชู SCB-TISCO ยีลด์สูงเกิน 5% โบรกเคาะเป้าใหม่ KBANK-BBL ดันอัพไซด์พุ่ง 26%

“ข่าวหุ้นธุรกิจออนไลน์” ทำการรวมข้อมูลการลงทุนในหุ้นกลุ่มแบงก์ที่คาดว่าจะจ่ายเงินปันผลครึ่งปีหลัง 2564 และทั้งปีโดดเด่น หลังจากประกาศงบปี 2564 ออกมาเป็นที่เรียบร้อยแล้ว ขณะเดียวกันได้รวบรวมข้อมูลโบรกปรับราคาเป้าหมายใหม่หนุนอัพไซด์สูงมานำเสนอไว้ด้วย

ทั้งนี้จากการรวบรวมข้อมูลบทวิเคราะห์ของบริษัทหลักทรัพย์ โนมูระ พัฒนสิน จำกัด,บริษัทหลักทรัพย์ เอเซีย พลัส จำกัด และบริษัทหลักทรัพย์ กรุงศรี จำกัด (มหาชน) พบว่า หุ้นกลุ่มแบงก์ที่คาดว่าจะจ่ายเงินปันผลโดดเด่นปีและให้อัตราเงินปันผลตอบแทน (Dividend Yield) สูงราว 4-7% ได้แก่ TISCO,KKP,SCB,TTB,BBL,KTB เป็นต้น ซึ่งได้ระบุในบทวิเคราะห์ดังนี้

บล.โนมูระ พัฒนสิน ระบุในบทวิเคราะห์ว่า เข้าใกล้เทศกาลจ่ายปันผลประจำปี 2564 และงวดครึ่งปีหลัง 2564 ราวเดือน มี.ค.-พ.ค. 2564 ทีมกลยุทธ์จึงรวบรวมหุ้นที่คาดจะจ่ายปันผลช่วงครึ่งหลังปี 2564 จากคาดการณ์ของ CNS เพื่อนำมาคัดสรรหุ้นปันผลเด่นสำหรับกลยุทธ์การลงทุนระยะ 1-2 เดือน แนะนำ High Yield & Earnings Growth ได้ทำการคัดกรองหุ้นปันผลเด่นครึ่งหลังปี 2564

โดยคัดจาก 1.หุ้นที่คาดว่าจะจ่ายเงินปันผลครึ่งหลังสูงกว่า 2.3% และ 2.เป็นหุ้นที่มีปัจจัยพื้นฐานดี และอยู่ในจุดเหมาะสมในการเข้าซื้อได้แก่ กลุ่มหุ้น Big-Mid Cap : TISCO, TTB, LH, KKP, BBL และกลุ่มหุ้น Small Cap : MC, AP, SC, NER, SAT, BCP, TVO, ICHI, THANI

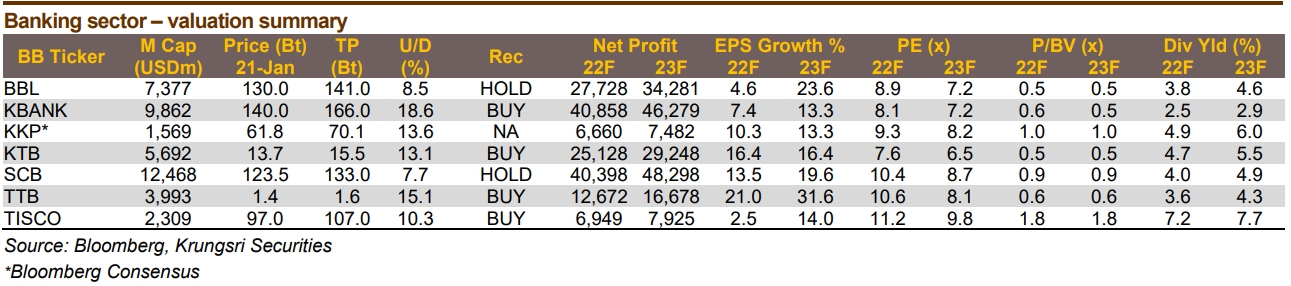

สำหรับบริษัท ทิสโก้ไฟแนนเชียลกรุ๊ป จำกัด (มหาชน) หรือ TISCO คงคำแนะนำซื้อด้วยราคาเป้าหมาย 115.0 บาท นโยบายคุมเข้มด้านการปล่อยสินเชื่อใหม่ทุกประเภท และการตั้งสำรองล่วงหน้าในระดับสูงในช่วงที่ปี 2564 ที่ผ่านมา ช่วยให้ TISCO เป็นหนึ่งในธนาคารที่มีจุดเด่นด้านความแข็งแกร่งในคุณภาพสินทรัพย์ ประกอบกับคาด Dividend Per Share หรือ DPS ปี 2564 ที่ 6.8 บาท คิดเป็นอัตราผลตอบแทนสูงราว 6.9% อย่างไรก็ตามด้วยแนวโน้มกำไรที่เติบโตชะลอลง และการกลับไป Gain market share (หลังจากเสียไปเยอะในช่วงหลายปีที่ผ่านมา) ยังคงต้องใช้เวลา

ส่วนธนาคารเกียรตินาคินภัทร จำกัด (มหาชน) หรือ KKP ปรับคำแนะนำเป็นซื้อ (เดิม Trading Buy) และปรับราคาเป้าหมายปี 2565 เป็น 80.0 บาท(เดิม 60.0) อิง PBV ที่ 1.3x ใกล้เคียง +0.5SD ของค่าเฉลี่ยในอดีต และเป็นระดับที่ใกล้เคียงกับในช่วงปี 2018-19 เรามองว่าเหมาะสมเนื่องจากไม่มี overhang จากผลขาดทุนรถยึด assetquality ที่ไม่น่ากังวลเพราะตั้งสำรองล่วงหน้าไปมากแล้ว รวมถึงทิศทางรายได้ทั้ง NII และ Non-NIIที่ยังมี momentum ดีต่อเนื่อง รวมถึงคาดระดับ ROE ปี 2565 ขยับขึ้นเป็น 13.6% ใกล้เคียงกับ ROE ปี 2018-19 ที่ราว 14.0% นอกจากนี้คาดเงินปันผลงวดปี 2564 ที่ 2.8 บาท (1H21 จ่ายแล้ว 0.75 บาท) คิดเป็นอัตราผลตอบแทน 4.2%

ด้านธนาคารไทยพาณิชย์ จำกัด (มหาชน) หรือ SCB คงคำแนะนำซื้อปรับราคาเป้าหมายปี 2565 เป็น 155.0 บาท (เดิม 150.0) ยังคงเลือกเป็น Top pick ของกลุ่มธนาคาร (คู่กับ KBANK) นอกเหนือจากในระยะสั้นที่ได้แรงหนุนจากสำรองที่ลดลง เรามองว่าในระยะกลางสินเชื่อธุรกิจ และสินเชื่อรายย่อยจะได้อานิสงส์จะได้อานิสง์จากการฟื้นตัวเศรษฐกิจส่วนการเป็นผู้ริเริ่มปรับเปลี่ยน landscape ธุรกิจธนาคารให้มีความคล่องตัว และแผนรุกสินเชื่อในsegment ใหม่ของ SCB จะช่วยหนุนการเติบโตในระยะยาว อีกทั้ง SCB อาจมีปันผลพิเศษราว 2-6 บาท (yield 1.8%-5.5%) หลังปรับโครงสร้างเป็น SCBX เสร็จสิ้นในช่วงครึ่งหลังปี 2565

ส่วนธนาคารกรุงเทพ จำกัด (มหาชน) หรือ BBL คงคำแนะนำซื้อเป้าหมายปี 2565 ที่ 165.0 บาท มองว่า BBL เป็นธนาคารที่มีคุณภาพสินทรัพย์แกร่งสุดในกลุ่มธนาคารขนาดใหญ่ และมีความเป็นผู้นำด้านสินเชื่อธุรกิจ ซึ่งจะได้อานิสงส์โดยตรงจากการเติบโตของเศรษฐกิจ นอกจากนี้คาดหวัง BBL ต่อการปรับเปลี่ยนธุรกิจสู่ digital banking มากขึ้น เพื่อคงความสามารถในการแข่งขันในระยะยาวกับธนาคารคู่แข่งอย่าง SCB และ KBANK ที่ให้ความสำคัญด้านการพัฒนา IT investment อย่างมาก ทั้งนี้ BBL จะจัดประชุมนักวิเคราะห์ในวันที่ 3 ก.พ.2565

ส่วนธนาคารกสิกรไทย จำกัด (มหาชน) หรือ KBANK คงคำแนะนำซื้อปรับราคาเป้าหมายปี 2565 เป็น 180.0 บาท (เดิม 175.0 บาท) เรายังคงเลือก KBANKเป็น Top pick (คู่กับ SCB) ชอบ KBANK เพราะการเติบโตในปี 2565 มาจากการลดลงของค่าใช้จ่ายสำรองควบคู่กับการเติบโตในฝั่งสินเชื่อ และค่าธรรมเนียม มองว่าธนาคารขนาดใหญ่ที่มีความน่าเชื่อถืออย่าง KBANK จะได้อานิสงส์เศรษฐกิจที่ฟื้นตัว นอกจากนี้ KBANK ถือเป็นผู้นำด้านการพัฒนา Digital banking เพื่อต่อยอดธุรกิจธนาคารในการปล่อยสินเชื่อ digital ป้องกันการdisrupt ต่อ Core business รวมถึงแสวงหาช่องทางการเติบโตใหม่ต่อเนื่อง

ด้านธนาคารกรุงไทย จำกัด (มหาชน) หรือ KTB คงคำแนะนำ Neutral และยังคงเป้าหมายปี 2565 ที่ 13.1 บาท มองว่าราคาหุ้นปัจจุบันได้สะท้อนความน่าสนใจของ KTB จากการเติบโตของสินเชื่อภาครัฐ ซึ่งมีความเสี่ยงต่ำต่อการตกชั้นเป็น NPLและคาดหวังต่อการพัฒนา Digital banking ร่วมกับเอคเซนเชอร์ โซลูชั่นส์ (ACN) ซึ่งเป็นบริษัทต่างชาติ มีจุดเด่นด้าน IT support และการพัฒนา Application เพื่อพัฒนาต่อยอดApplication เป๋าตัง ให้มีความสามารถมากขึ้น เสริมประสิทธิภาพงานภาครัฐ อย่างไรก็ตามคาดว่าการพัฒนาธนาคารสู่ Tech company ของ KTB อาจยังต้องใช้เวลา

ส่วนธนาคารทหารไทยธนชาต จำกัด (มหาชน) หรือ TTB คงคำแนะนำ Reduce ปรับราคาเป้าหมายปี 2565 เป็น 1.30 บาท (เดิม 1.10 บาท) ในเชิงปัจจัยพื้นฐานมองว่าราคาหุ้นที่ปรับตัวขึ้นมาซื้อขายที่ 0.7x PBV ใกล้เคียง -1.0SD ของค่าเฉลี่ยในอดีต ซึ่งเป็นระดับเดียวกันกับค่าเฉลี่ยกลุ่มธนาคารที่ 0.7x PBV, -1.0SD ย่อมสะท้อนความคาดหวังเชิงบวกต่อแนวโน้มกำไรปี 2565 ไปแล้ว ประกอบกับคาด ROE ปี 2565 ของ TTB อยู่ที่ 6.0% เทียบกับค่าเฉลี่ยกลุ่มธนาคารที่ 7.6% จึงเป็นข้อจำกัดต่อการให้ Premium เชิง Valuation สำหรับ TTB

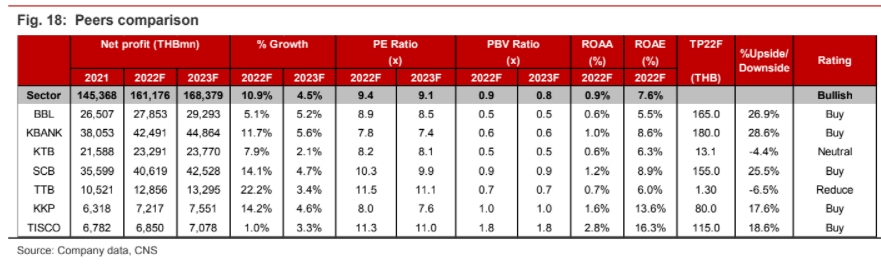

สำหรับกลุ่มธนาคารรายงานกำไรไตรมาส 4/2564 อยู่ที่ 3.57 หมื่นลบ. เติบโต 27% เทียบช่วงเดียวกันของปีก่อน ดีกว่าคาด โต 9% จาก Non-NII ดีกว่าคาด และมีค่าใช้จ่ายสำรองต่ำกว่าคาด นอกจากนี้คาดกำไรกลุ่มธนาคารในปี 2565 อยู่ที่ 1.61 แสนลบ. (โต11% เทียบช่วงเดียวกันของปีก่อน) การเติบโตของรายได้ดอกเบี้ย NII มีบทบาทต่อการเติบโตของกำไรมากขึ้น ควบคู่กับค่าใช้จ่ายสำรอง/Credit cost ที่มีแนวโน้มลดลงต่อเนื่อง จากความกังวลต่อคุณภาพสินทรัพย์ที่ลดลง นอกจากนี้คาดจะเห็นธนาคารรุกสินเชื่อ High yield มากขึ้นเพื่อเติบโตใน Segment ใหม่ และเพิ่ม yield ยังคงน้ำหนักการลงทุน Bullish กลุ่มธนาคาร

โดยยังคงเลือก SCB, KBANK เป็น Top pick จากแนวโน้มกำไรเติบโตเด่นสุดในกลุ่มธนาคารขนาดใหญ่ เพราะในระยะสั้น-กลางได้แรงหนุนจากการลด Credit cost และได้ประโยชน์จากสินเชื่อและรายได้ค่าธรรมเนียมตามการฟื้นตัวของเศรษฐกิจ รวมถึงแผนการรุกสินเชื่อ High yield อีกทั้ง SCB, KBANK เป็น 2 ธนาคารที่เห็นการปรับตัวด้าน Digital banking ชัดเจนที่สุดในกลุ่มฯ ซึ่งจะช่วยหนุนการเติบโตในระยะยาว

ด้านบริษัทหลักทรัพย์ เอเซีย พลัส จำกัด ระบุในบทวิเคราะห์ว่า ภาพรวมกำไรสุทธิกลุ่มธนาคารปี 2564 เท่ากับ 1.8 แสนล้านบาท บวก โต 33% เทียบช่วงเดียวกันของปีก่อน หลักๆ มาจาก Credit Cost กลุ่มฯ ลดลงมาที่ 1.57% จาก 1.89% ในปี 2563 หลังกลุ่มฯ ตั้งสำรองล่วงหน้าแล้วในปีก่อน ด้าน ROE กลุ่มฯ อยู่ที่ 7.8% จาก 6% ในปี 2563 โดยปี 2565 เชื่อว่ากำไรกลุ่มฯ (อยู่ระหว่างรอฟังเป้าหมายทางการเงินของ KBANK, BBL เพื่อนำมาทบทวนประมาณการอีกครั้ง) มีแรงหนุนจากสำรองที่มีทิศทางลดลง ชดเชย

แนวโน้มรายได้ที่มิใช่ดอกเบี้ยกลุ่มฯที่มีฐานสูง นอกจาก BAY ที่มีกำไรจากการขายเงินลงทุนใน TIDLOR พบว่าหลายธนาคารมีรายได้จาก Capital Market ซึ่งมีฐานสูงในปีก่อน ตามสภาวะตลาดทุนที่ร้อนแรงในปีก่อน รวมถึงกำไรจากการขาย NPA คงน้ำหนัก เท่าตลาด เลือกแบงก์ใหญ่ที่มี ROE สูงกว่าค่าเฉลี่ยกลุ่มฯ และปรับตัวเข้าสู่ยุค Digital ค่อนข้างดี อย่าง KBANK(FV@B158,ROE 8%), SCB(FV@B140, ROE 8%) ส่วนแบงก์ขนาดกลางและเล็ก เลือก TISCO(FV@B106,ROE 17%) พร้อมคาดหมาย Div Yield ราว 7%-8% ต่อปี

บริษัทหลักทรัพย์ กรุงศรี จำกัด (มหาชน) ระบุในบทวิเคราะห์ว่า คงมุมมองเชิงบวกต่อกลุ่มธนาคารในระยะกลาง–ยาวมองว่าธนาคารมีเงินกองทุนและการกันสำรองมากพอที่จะรองรับผลกระทบของการระบาดของโควิดระลอกใหม่ และธนาคารยังได้แรงหนุนจากสภาพเศรษฐกิจที่ฟื้นตัวได้ชัดเจนขึ้นในปี 2565 ขณะที่คาดกำไรรวมของกลุ่มในปี 2565 เติบโตลดลงเหลือ 11% โดยเฉพาะหลังไม่มีฐานที่ต่ำจากการตั้งสำรองอย่างในปี 2564 ปรับคำแนะนำของกลุ่มลงจาก “มากกว่าตลาด” เป็น ”กลาง“ โดยเลือก KBANK และ TTB เป็นหุ้นเด่น

*ทั้งนี้ข้อมูลที่มีการนำเสนอข้างต้น เป็นเพียงข้อแนะนำจากข้อมูลพื้นฐานเพื่อประกอบการตัดสินใจของนักลงทุนเท่านั้น และมิได้เป็นการชี้นำ หรือเสนอแนะให้ซื้อหรือขายหลักทรัพย์ใดๆการตัดสินใจซื้อหรือขายหลักทรัพย์ใดๆ ของผู้อ่าน ไม่ว่าจะเกิดจากการอ่านบทความในเอกสารนี้หรือไม่ก็ตาม ล้วนเป็นผลจากการใช้วิจารณญาณของผู้อ่าน