“เอเซีย พลัส” เปิดสถิติสงครามภาษี “สหรัฐ-จีน” ปะทุ ฉุด SET ร่วง 10% ชู 4 กลุ่มหลบภัย

“บล.เอเซีย พลัส” คาด “เพโลซี” เยือนไต้หวัน ทำตลาดหุ้นผันผวน-สงครามการค้า “สหรัฐ-จีน” ปะทุอีกครั้ง พร้อมเปิดสถิติช่วงตลาดเกิดแรงกดดันจากการตั้งกําแพงภาษีของสหรัฐ กดดัน SET ปรับฐานเฉลี่ยราว 10% ต่อรอบ ฟันด์โฟลว์ไหลออกรอบละ 80,000-100,000 ลบ. แนะ 2 หุ้นหลบภัย ชู 4 กลุ่ม Outperform ตลาด

บริษัทหลักทรัพย์เอเชีย พลัส จำกัด ระบุในบทวิเคราะห์ (3 ส.ค.65) ว่า การเดินทางเยือนไต้หวันของ นางแนนซี เพโลซี ประธานสภาผู้แทนราษฎรสหรัฐ ถือเป็นปัจจัยเสี่ยงที่ต้องติดตาม โดยมี 2 แง่มุม คือ มุมของความเสี่ยงเชิงภูมิรัฐศาสตร์ซึ่งสุ่มเสี่ยงต่อการที่จะเกิดการใช้กําลังระหว่างประเทศ และในมุมของการค้าระหว่างประเทศ โดยอย่างน้อยที่สุดทำให้ความคาดหวังว่ากําแพงภาษีระหว่าง สหรัฐ-จีน (Trade War) ที่ก่อนหน้านี้มีลุ้นว่าจะผ่อนคลายอาจต้องล้มเลิกไป

โดย เพโลซี ประธานสภาผู้แทนราษฎรสหรัฐฯ เดินทางถึงไต้หวันและกล่าวว่า “เราเคารพในคํามั่นสัญญาของเราต่อระบอบประชาธิปไตย เพื่อย้ำว่าเราต้องเคารพเสรีภาพและประชาธิปไตยของไต้หวันทั้งหมด” ขณะที่จีนตอบโต้ทันทีที่เพโลซีถึงไต้หวัน โดยประกาศซ้อมรบทางทหารในวันที่ 4-7 สิงหาคม 2565 ในน่านน้ำและน่านฟ้าที่ล้อมรอบไต้หวัน เตือนไม่ให้มีเรือหรือเครื่องบินใดล้ำเข้าไปในพื้นที่ดังกล่าวระหว่างฝึกซ้อม ทำให้สถานการณ์ความตึงเครียดระหว่างสหรัฐและจีนในไต้หวันนั้น เป็นเรื่องที่ต้องติดตามพัฒนาการต่อไป ซึ่งอาจสร้าง Downside ในเชิงเศรษฐกิจเพิ่มเติม หลังจากที่ IMF เพิ่งปรับลดคาดการณ์ World GDP Growth ปี 2565 จาก 3.6% มาอยูที่ 3.2% ซึ่งถือว่าอยู่ในบริเวณใกล้เคียงกับ World Bank และ OECD ที่ปรับลดมาก่อนหน้านี้

ขณะที่ฝ่ายวิจัยประเมินผลกระทบต่อประเทศไทยกรณีเลวร้าย น่าจะมีความเสี่ยงที่จะทำให้การค้าระหว่างประเทศสะดุด โดยประเทศไทยโครงสร้าง GDP ราว 68% มาจากภาคการส่งออก ซึ่งไทยมีสัดส่วนการค้ากับจีนมากที่สุดราว 1.28 แสนล้านเหรียญในปี 2564 หรือคิดราว 22%ของประเทศคู่ค้าทั้งหมด และสหรัฐฯก็มีสัดส่วนการค้ากับไทยอันดับที่ 3 ราว 6.1 หมื่นล้านเหรียญ หรือคิดเป็นสัดส่วนราว 11%ของประเทศคู่ค้าทั้งหมด โดยหากรวมสัดส่วนการค้าทั้ง 2 ประเทศอยู่ที่ 33% หรือ 1 ใน 3 ของประเทศคู่ค้าทั้งหมดของไทย

ทั้งนี้ความกังวลความขัดแย้งสหรัฐกับจีนกลับมาปะทุขึ้นอีกครั้ง ส่งผลให้เกิดความเสี่ยงทางภูมิรัฐศาสตร์ และความเสี่ยงทางด้านเศรษฐกิจ หากประเด็นดังกล่าวยืดเยื้อ อาจส่งผลให้ประเด็นการยกเลิกกําแพงภาษียืดเยื้อออกไปได้ ส่งผลให้ตลาดหุ้นมีโอกาสพลิกกลับมาผันผวนอีกครั้ง

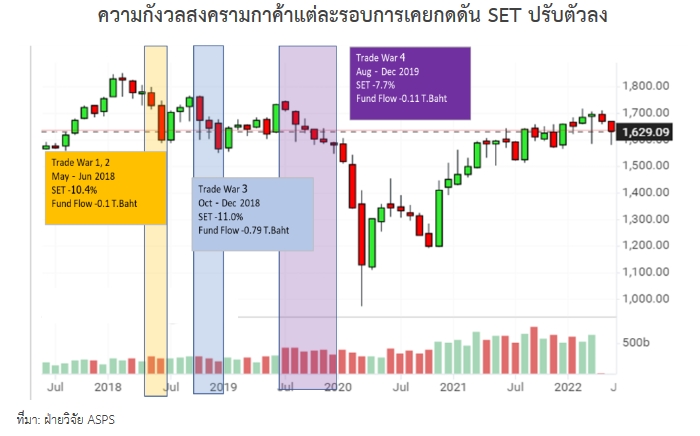

ดังนั้นฝ่ายวิจัยฯ จึงทำการศึกษาในเชิงเปรียบเทียบ เพื่อการเตรียมความพร้อมรับมือกับความเสี่ยงดังกล่าว ในช่วงที่ตลาดเกิดแรงกดดันจากการตั้งกําแพงภาษีของสหรัฐในทุกๆ รอบ กดดัน SET Index มีการปรับฐานเฉลี่ยราว 10% ต่อรอบ มีรายละเอียดดังนี้

การขึ้นภาษีรอบที่ 1 – 2 วงเงิน 5 หมื่นล้านบาท (กดดันตลาดเดือน พ.ค. – มิ.ย.2561) SET Index ปรับตัวลงเฉลี่ย -10.4%

การขึ้นภาษีรอบที่ 3 วงเงิน 2.0 แสนล้านบาท (กดดันตลาดเดือน ต.ค. – ธ.ค.2561) SET Index ปรับตัวลงเฉลี่ย -11%

การขึ้นภาษีรอบที่ 4 วงเงิน 1.1 แสนล้านบาท (กดดันตลาดเดือน ส.ค. – ธ.ค.2562) SET Index ปรับตัวลงเฉลี่ย -8.1%

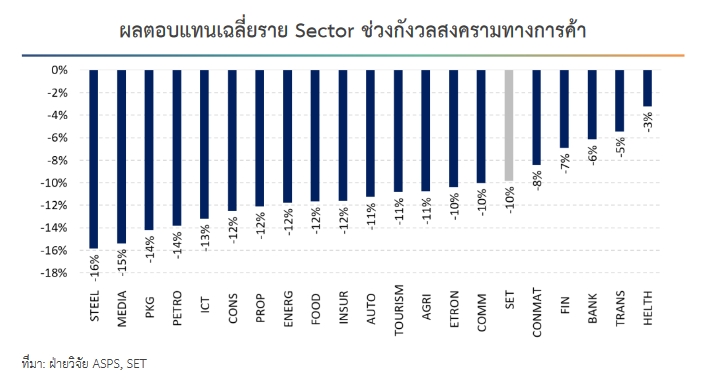

พร้อมกับ Fund Flow ที่ไหลออกจากตลาดหุ้นไทยในระดับเกือบ 8 หมื่นล้านบาท ถึง 1 แสนล้านบาท/รอบ และหากพิจารณาเป็นราย Sector พบว่า หลายๆ Sector ส่วนใหญ่ถูกกัดดันแรงกว่าตลาด แต่ยังมีกลุ่มที่ Outperform อยู่ อาทิ HELTH, TRANS, BANK, FIN เป็นต้น

ส่วนกลยุทธ์การลงทุนในวันนี้ (3 ส.ค.65) ประเมินกรอบการเคลื่อนไหวของ SET Index กรอบ 1,575 – 1,600 จุด ส่วน Toppick แนะนําหุ้น บริษัท ทางด่วนและรถไฟฟ้ากรุงเทพ จำกัด (มหาชน) หรือ BEM, บริษัทบริหารสินทรัพย์ กรุงเทพพาณิชย์ จำกัด (มหาชน) หรือ BAM เป็นหุ้น Recovery ในกลุ่มที่มีเกราะป้องกันความขัดแย้งระหว่างจีนกับสหรัฐ และหุ้นบริษัท ไพลอน จำกัด (มหาชน) หรือ PYLON กําไรฟื้นราคา Laggard พื้นฐาน