“SCB CIO” ผนึกพันธมิตร 3 กองทุนระดับโลก ชี้เศรษฐกิจปี 66 ไม่สดใส เน้นจัดพอร์ตเชิงรับ

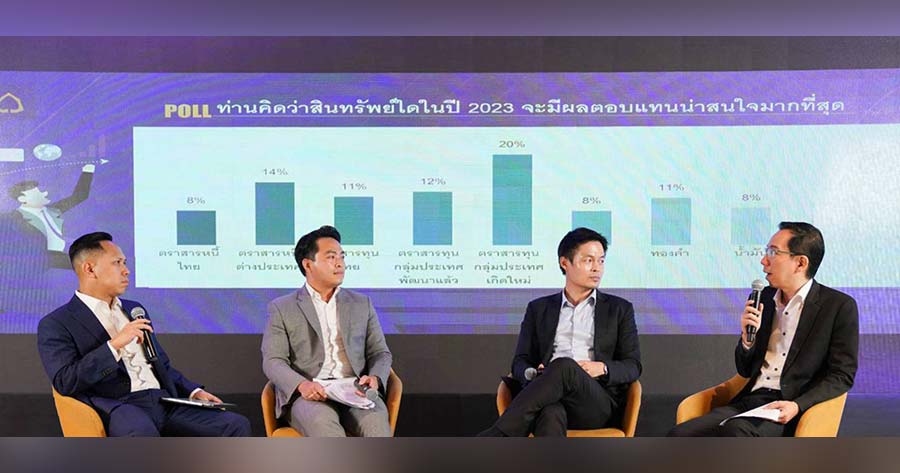

SCB CIO จับมือพันธมิตร 3 กองทุนระดับโลก ผ่านเวที “SCB CIO FORUM 2023” ” คาดเศรษฐกิจปี 2566 ยังไม่สดใส แนะลงทุนหุ้นกู้คุณภาพดีระดับ Investment Grade พร้อมหนุน สินทรัพย์ทางเลือกไว้เป็นส่วนหนึ่งในพอร์ตเพื่อป้องกันเงินเฟ้อ

นายรุ่งโรจน์ เสกสรรวิริยะ ผู้อำนวยการ Investment Product ธนาคารไทยพาณิชย์ จำกัด (มหาชน) เปิดเผยว่า SCB Chief Investment Office (SCB CIO) ได้เชิญพันธมิตรทางธุรกิจ 3 กองทุนระดับโลก ประกอบด้วย Schroders Investment Management (Singapore ) Ltd., บริษัทหลักทรัพย์ไทยพาณิชย์ จูเลียสแบร์ จำกัด และ BlackRock มาร่วมให้คำแนะนำเกี่ยวกับการปรับพอร์ตลงทุน ในงาน SCB CIO FORUM 2023 หัวข้อ เมื่อโลกหมุนไว ปรับพอร์ตอย่างไรให้ปัง

โดย SCB WEALTH มีผลิตภัณฑ์การลงทุนที่หลากหลายในรูปแบบของ Open Architechture ที่ครอบคลุมการลงทุนในสินทรัพย์ที่หลากหลายทั้งในและต่างประเทศ เพื่อเพิ่มโอกาสในการสร้างผลตอบแทนที่ดีในทุกช่วงเวลาให้กับพอร์ตลงทุน ตามความเสี่ยงที่ลูกค้ายอมรับได้

นายอาทิตย์ ทองเจริญ Head of Thailand Business Schroders Investment Management (Singapore) Ltd. กล่าวว่า ในปี 2566 เศรษฐกิจโลกน่าจะเติบโตได้ 1.3% ซึ่งถ้าตัดปีที่มีวิกฤติเศรษฐกิจและมีโควิดระบาดออกไป ถือว่าเป็นปีที่เศรษฐกิจเติบโตน้อยที่สุดในรอบ 10 ปี และมีโอกาสเกิดเศรษฐกิจถดถอยในตลาดพัฒนาแล้ว เช่น สหรัฐฯ และยุโรป ส่วนตลาดเกิดใหม่อย่างจีน แม้จะไม่ถึงขนาดเกิดเศรษฐกิจถดถอย แต่ก็เติบโตช้าลง ดังนั้นการจัดพอร์ตโดยรวมปี 2566 จึงยังเน้นจัดพอร์ตลงทุนแบบเชิงรับในภาวะที่เศรษฐกิจโดยรวมยังเติบโตช้า

ทั้งนี้ Schroders ยังไม่ได้ให้น้ำหนักกับการลงทุนในหุ้นมากนัก เนื่องจากมองว่าปัจจุบัน นักลงทุนส่วนใหญ่ในตลาดมีมุมมองบวกเกินไป เพราะในช่วงที่ผ่านมา ตลาดปรับตัวลงไปมาก จึงเกิดแรงซื้อกลับที่เรียกว่า Bear Run แต่เชื่อว่าเมื่อภาวะเศรษฐกิจถดถอยสะท้อนเข้าไปในผลประกอบการบริษัท จะเริ่มเห็นการขายหุ้นออกมาและกดดันตลาดลงมาอีกครั้ง จึงยังไม่รีบร้อนกลับเข้าไปในหุ้น

สำหรับการลงทุนในตราสารหนี้ มองว่าหุ้นกู้ที่มีเครดิตอยู่ในระดับที่ลงทุนได้ (Investment Grade) ของบริษัทที่มีฐานะการเงินดี และมีผลการดำเนินงานที่ยังไปได้ในช่วงวิกฤติเป็นกลุ่มที่น่าสนใจ เพราะราคาปรับตัวลงมามากในช่วงปีนี้ และยังให้ผลตอบแทนในระดับที่น่าพอใจ โดยไม่จำเป็นต้องไปลงทุนในตราสารหนี้ที่มีความเสี่ยงสูง หรืออยู่ในระดับต่ำกว่าระดับที่ลงทุน (Non-Investment Grade)

ส่วนธีมการลงทุนที่น่าสนใจ ได้แก่ Regime Change คือ จากที่คุ้นเคยกันเรื่องดอกเบี้ยต่ำ เงินเฟ้อต่ำ จะไม่มีอีกแล้ว เปลี่ยนแปลงเป็นภาวะที่เป็นเงินเฟ้อและดอกเบี้ยอยู่ในระดับสูง จึงแนะนำการลงทุนตราสารหนี้ระยะสั้นที่จะได้ประโยชน์ช่วงดอกเบี้ยขึ้น ซึ่งคาดว่าจะยังคงปรับขึ้นถึงไตรมาสแรกและคงในระดับสูงตลอดปีหน้า

โดยเน้นหุ้นกู้บริษัทที่ฐานะการเงินดี อยู่ในระดับ Investment Grade รวมถึง Securitization Credit หรือตราสารหนี้ที่มาจากการแปลงสินทรัพย์เป็นหลักทรัพย์ โดยเน้นสินทรัพย์ที่มีรัฐบาลหนุนหลังอยู่ ซึ่งมีผลตอบแทนแบบลอยตัว ส่วนสินทรัพย์ทางเลือกที่น่าสนใจอีกประเภทคือ สินทรัพย์จริง (Real asset) เช่น สินค้าโภคภัณฑ์บางอย่างที่ป้องกันความสี่ยงเงินเฟ้อได้

สำหรับธีมต่อมา Diversification คือการมองหาสินทรัพย์ให้การจัดพอร์ตมีประสิทธิภาพมากขึ้น เพราะในปีที่ผ่านมาจะเห็นว่า หุ้น และตราสารหนี้ทั่วไป มีผลตอบแทนไปทางเดียวกัน ทำให้การกระจายสินทรัพย์ไม่มีประสิทธิภาพเท่าที่ควร จึงมองหาทางเลือกอื่นเพื่อจัดพอร์ตให้มีประสิทธิภาพมากขึ้น เช่น Private Equity ของกลุ่มที่ไปซื้อกิจการมาบริหารต่อ หรือ Private Debt ของกลุ่มอสังหาริมทรัพย์ หรือกองทุนที่มีนโยบายการลงทุนสไตล์ Hedge Fund หรือเรียกว่า Liquid Alternative ซึ่งมีความสัมพันธ์กับสินทรัพย์ทั่วไปต่ำ จะช่วยลดความผันผวนของพอร์ตได้ และธีมสุดท้ายคือ ธีม Sustainability หรือการลงทุนยั่งยืนและให้ความสำคัญกับสิ่งแวดล้อมที่มีโอกาสเติบโตอีกมาก โดยเฉพาะจากประเด็นที่โลกตั้งเป้าหมายลดการปล่อยก๊าซเรือนกระจกให้เป็นศูนย์

ด้าน นายอิทธิพล ประสงค์ทรัพย์ ที่ปรึกษาด้านการลงทุนอาวุโส บริษัทหลักทรัพย์ไทยพาณิชย์ จูเลียสแบร์ จำกัด กล่าวว่า อัตราเงินเฟ้อน่าจะปรับลดลงในปี 2566 ดังนั้นอาจจะไม่ได้เห็นการปรับขึ้นดอกเบี้ยแรงๆ เพื่อกดเงินเฟ้อมากเท่ากับปี 2565 ตลาดเริ่มมองเห็นจุดกลับตัวด้านนโยบายการเงินบ้างแล้ว ทำให้หุ้นปรับขึ้นมาจากประเด็นนี้ แต่ก็ยังเป็นการปรับขึ้นที่ไม่ได้อิงพื้นฐานนัก

ในช่วงแรกของปีจึงมองว่า การลงทุนในหุ้นกู้คุณภาพดีอยู่ในระดับ Investment Grade ก็น่าจะเพียงพอแล้ว เพราะให้ผลตอบแทนที่ดี โดยอาจจะผสมระหว่างพันธบัตรรัฐบาลระยะสั้น กับหุ้นกู้ระยะยาวคุณภาพดีเข้าด้วยกัน ส่วนการลงทุนในหุ้นนั้น ก็มองว่า ยังคงเป็นสินทรัพย์หลักสำหรับการลงทุนระยะยาวอยู่ โดยอาจผสมหุ้นเติบโตกับหุ้นเชิงรับเข้าด้วยกัน ธีมหุ้นที่แนะนำคือกลุ่ม Next Generation ได้แก่ กลุ่มพลังงานสะอาด กลุ่มเมืองแห่งอนาคต และไลฟ์สไตล์คนรุ่นใหม่

ขณะที่สินทรัพย์ทางเลือก ก็ควรมีไว้ในสัดส่วนไม่มากเพื่อช่วยกระจายความเสี่ยงของพอร์ตได้ เช่น สินทรัพย์นอกตลาด หรือ Private Asset ทั้งกลุ่มหุ้น (Private Equity) และตราสารหนี้ (Private Credit) นอกจากนี้การลงทุนผ่านพอร์ตลงทุนที่ผู้จัดการปรับพอร์ตให้ตลอดเวลาอย่าง Multi Asset Allocation ก็เป็นอีกทางเลือกที่น่าสนใจ

นายธณาพล อิทธินิธิภัค Director and Head of Thai Business, BlackRock กล่าวว่า แม้อัตราเงินเฟ้อในปี 2566 จะปรับลดลง แต่ก็ยังอยู่ในระดับสูง 4-5% ขณะที่แรงงานที่หายไปจากตลาดสหรัฐฯ ในช่วงโควิด เวลานี้ก็ยังไม่ได้กลับมาเท่าเดิม ทำให้สหรัฐฯ มีปัญหาขาดแคลนแรงงานอยู่ จึงเป็นปัจจัยที่กดดันให้เงินเฟ้อไม่ปรับลดลงไปต่ำกว่านี้ ส่วนหนึ่งเพราะการเมืองที่มีการแบ่งขั้วอำนาจที่ชัดเจนขึ้น ทำให้มีการเน้นการผลิตในกลุ่มที่อยู่ข้างเดียวกัน โดยไม่จำเป็นต้องมีต้นทุนการผลิตที่ต่ำ

สำหรับอัตราดอกเบี้ย คาดว่าปี 2566 จะปรับขึ้นในอัตราที่ลดลง มีโอกาสได้เห็นอัตราดอกเบี้ยเฟดปรับขึ้น ครั้งละ 0.50% หรือต่ำกว่า โดยรวมแล้ว ปี 2566 ตลาดยังผันผวนอยู่ การลงทุนต้องปรับพอร์ตให้รวดเร็วขึ้น และเจาะจงลงทุนในบางกลุ่มอุตสาหกรรมหรือบางประเทศแทน โดยในส่วนตราสารหนี้ ควรเน้นพันธบัตรรัฐบาลระยะสั้น รวมถึงตราสารหนี้เอกชน เพราะอัตราผลตอบแทนที่สูงช่วยลดความเสี่ยงจากความผันผวนของตลาดลงได้

ส่วนการลงทุนในหุ้น มองว่าในช่วงไตรมาส 1-3 ควรเพิ่มความระมัดระวัง เพราะภาพเศรษฐกิจยังไม่สะท้อนลงไปในราคาหุ้นเลย และอาจเพิ่มน้ำหนักในช่วงปลายปี 2566 จนถึงปี 2567 เป็นต้นไป โดยในช่วงนี้หากลงทุนในหุ้น อาจเน้นกลุ่มที่ทำผลงานได้ดีในช่วงเศรษฐกิจถดถอย ได้แก่ กลุ่มสุขภาพ โดยเฉพาะกลุ่มยา เครื่องมือการแพทย์ ที่มีความผันผวนต่ำ หรือกลุ่มพลังงานที่ได้ประโยชน์จากสงครามรัสเซีย-ยูเครนที่ยังมีอยู่ หรือในกลุ่มสถาบันการเงิน เพราะในช่วงดอกเบี้ยขาขึ้นจะทำผลงานได้ดี และเศรษฐกิจขาขึ้น กลุ่มนี้ก็เป็นกลุ่มแรกที่ฟื้นตัว นอกจากนี้กลุ่มการลงทุนยั่งยืนก็น่าสนใจ เพราะทั่วโลกมีเป้าหมายต้องการลดการปล่อยคาร์บอนเป็นศูนย์ ทำให้ประเทศต่างๆ จำเป็นต้องลงทุนในกลุ่มนี้

สำหรับการลงทุนใน Private Asset ให้เน้นไปที่กลุ่มโครงสร้างพื้นฐานพลังงาน เพราะมีความต้องการลงทุนโครงสร้างพื้นฐานสูง ทำให้นักลงทุนสถาบัน กลุ่มนักลงทุนที่มีความมั่งคั่งสูง สนใจผลิตภัณฑ์นี้มากขึ้น ในช่วงที่ตลาดผันผวน