“กลุ่มแบงก์” โกยกำไร Q1 ทะลุ 6 หมื่นล้าน BBL โตสุด 42%

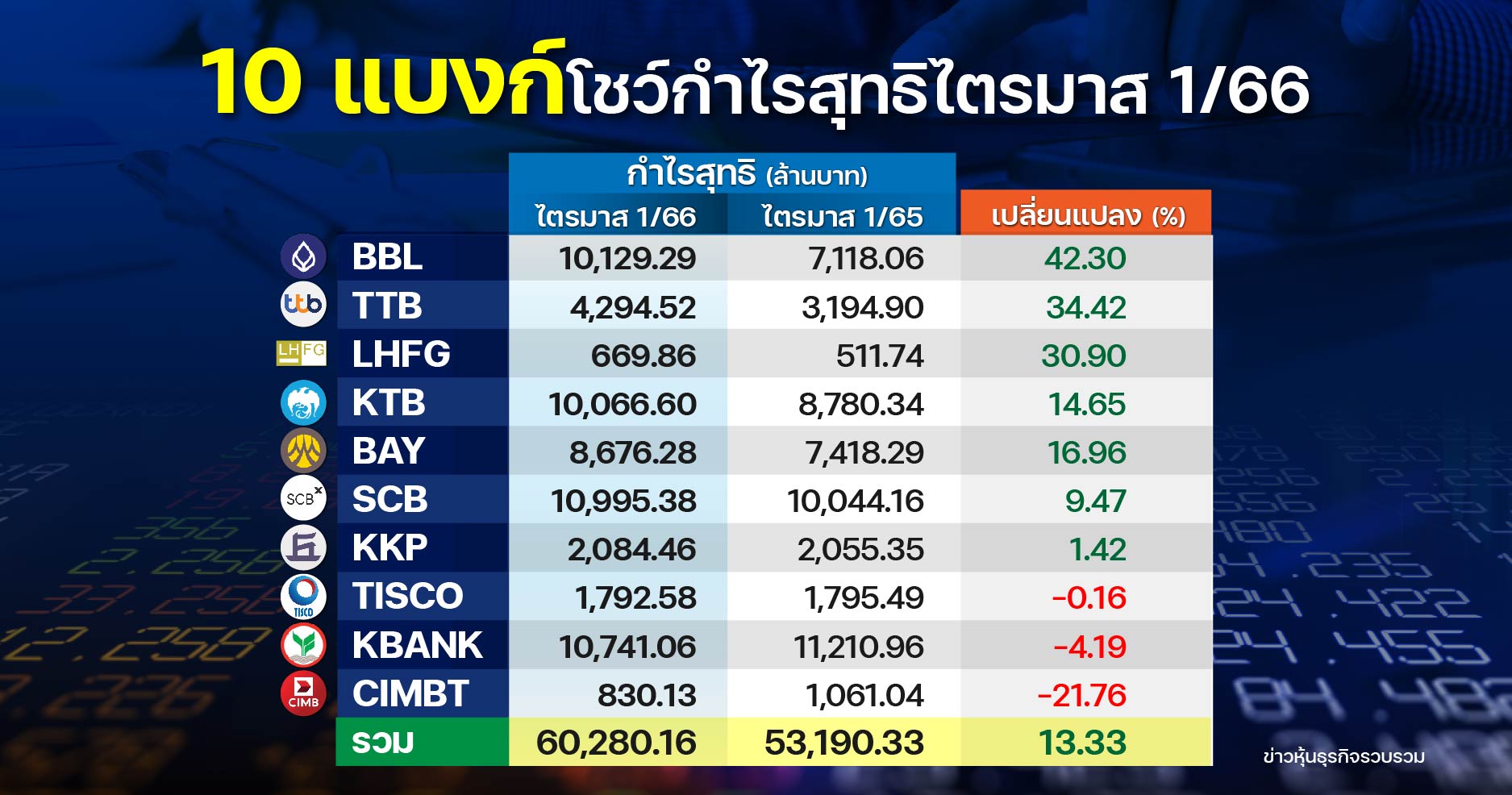

10 หุ้น “กลุ่มแบงก์” ประกาศกำไรไตรมาส 1/66 รวมทะลุ 6 หมื่นล้านบาท โต 13% พบ BBL โตแกร่งสุด 42% รับรายได้รายได้ดอกเบี้ย-ค่าฟีเพิ่มขึ้น ส่วน CIMBT กำไรลดลงหนักสุด 22% เหตุตั้งสำรองฯ เพิ่ม

เสร็จสิ้นไปแล้วสำหรับการายงานผลการดำเนินงานของ 10 บริษัทจดทะเบียนในตลาดหลักทรัพย์แห่งประเทศไทย (บจ.) ในกลุ่มธนาคารพาณิชย์ ได้แก่ KTB, TTB, CIMBT, KKP, LHFG, BBL, TISCO, SCB, KBANK และ BAY โดยพบว่า กำไรของกลุ่มแบงก์ส่วนใหญ่ปรับตัวขึ้นจากช่วงเดียวกันเมื่อปีก่อน หากรวมกำไรสุทธิของทั้งกลุ่มจะอยู่ที่ 6.02 หมื่นล้านบาท เติบโต 13.33%

ทั้งนี้ทางทีมงาน “ข่าวหุ้นธุรกิจออนไลน์” จึงได้ทำการสำรวจและรวบรวมข้อมูลผลประกอบการของบจ.ในกลุ่มดังกล่าว ได้ทั้งหมด 10 บริษัท โดยเรียงลำดับตามเปอร์เซ็นต์เปลี่ยนแปลงของกำไรจากมาไปน้อย ได้ดังนี้

อันดับที่ 1 ธนาคารกรุงเทพ จำกัด (มหาชน) หรือ BBL รายงานกำไรสุทธิสำหรับไตรมาส 1/66 จำนวน 10,129 ล้านบาท เติบโต 34% เมื่อเทียบจากไตรมาสก่อน และ 42% เมื่อเทียบจากปีก่อน จากรายได้ดอกเบี้ยเพิ่มขึ้นและรายได้ที่มิใช่ดอกเบี้ยเพิ่มขึ้น ส่วนการตั้งสำรองผลขาดทุนด้านเครดิตที่คาดว่าจะเกิดขึ้นจำนวน 8,474 ล้านบาท

บล.ทรีนีตี้ ปรับราคาเป้าหมายปี 2566 ของ BBL ขึ้นเป็น 181 บาท โดยราคาหุ้นปัจจุบันที่ยังซื้อขายที่ระดับ PBV ที่ 0.6 เท่า ถือว่ายังค่อนข้าง Laggard กลุ่มธนาคารขนาดใหญ่ เมื่อพิจารณาในด้านความแข็งแกร่งสํารองส่วนเกิน คงคำแนะนํา “ซื้อ” และปรับประมาณการกําไรปี 2566-2567 ขึ้นราว 9% จากประมาณการก่อนหน้ามาอยู่ที่ 36,571 ล้านบาท เติบโต 25% เมื่อเทียบจากปีก่อน และ 40,148 ล้านบาท เติบโต 10% เมื่อเทียบจากปีก่อน เพื่อสะท้อนคาดการณ์แนวโน้ม NIM ที่อาจดีกว่าที่คาดไว้ก่อนหน้า และรายได้ที่มิใช่ดอกเบี้ยในไตรมาส 1/66 ที่ค่อนข้างสูง โดยแนวโน้ม NIM ในช่วงที่เหลือของปีอาจเห็นแนวโน้มที่ปรับตัวดีขึ้นจากไตรมาส 1/66 เนื่องจากอัตราดอกเบี้ยนโยบายปรับตัวขึ้นอีก 0.25% ในเดือน มี.ค. 2566 ที่ผ่านมา ทำให้ธนาคารมีการปรับขึ้นอัตราดอกเบี้ยลอยตัวต่างๆ ในเดือน เม.ย.66

อันดับที่ 2 ธนาคารทหารไทยธนชาต จำกัด (มหาชน) หรือ TTB มีกำไรสุทธิไตรมาส 1/66 อยู่ที่ 4,295 ล้านบาท เติบโต 12% เมื่อเทียบจากไตรมาสก่อน และ 34% เมื่อเทียบจากปีก่อน เนื่องจากรายได้ดอกเบี้ยสุทธิเพิ่มขึ้นร้อยละ 8.8 จากช่วงเดียวกันของปีก่อนอยู่ที่ 12,409 ล้านบาท รวมทั้งตั้งสำรองฯ ลดลง เป็นผลต่อเนื่องมาจากการบริหารคุณภาพสินทรัพย์ได้ตามแผน โดยอัตราส่วนหนี้เสียต่อสินเชื่อรวมลดลงมาอยู่ที่ 2.69% เทียบกับ 2.73% จากสิ้นปี 2565 และอัตราส่วนสำรองฯ ต่อสินเชื่อด้อยคุณภาพที่เพิ่มขึ้นจาก 132% ในไตรมาส 1/65 มาอยู่ที่ 138% ณ สิ้นปีที่แล้ว และอยู่ที่ 140% ณ สิ้นไตรมาส 1/66

บล.ดาโอ ปรับคำแนะนำสำหรับหุ้น TTB ขึ้นเป็น “ซื้อ” จากเดิม “ถือ” และปรับราคาเป้าหมายขึ้นเป็น 1.65 บาท จากเดิมที่ 1.55 บาท โดยปรับประมาณการกำไรสุทธิปี 66-67 ขึ้นปีละ 9% จากการปรับ Cost to Income ratio ปี 66 ลงมาอยู่ที่ 46.2% จากเดิมที่ 47.5% และปี 67 ลงมาอยู่ที่ 45.6% จากเดิมที่ 46.7% นอกจากนั้นยังมีการปรับ credit cost ปี 66 ลงมาอยู่ที่ 127bps จากเดิมที่ 130bps และปี 67 ลงมาอยู่ที่ 125bps จากเดิมที่ 130bps ทำให้ได้กาไรสุทธิปี 66 อยู่ที่ 1.6 หมื่นล้านบาท เติบโต 12% เมื่อเทียบจากปีก่อน ขณะที่คาดว่ากำไรไตรมาส 2/66 เติบโตเมื่อเทียบจากปีก่อน และเมื่อเทียบจากไตรมาสก่อน จากสำรองฯ ที่ลดลงต่อเนื่อง

อันดับที่ 3 บริษัท แอล เอช ไฟแนนซ์เชียล กรุ๊ป จำกัด (มหาชน) หรือ LHFG มีกำไรสุทธิไตรมาส 1/66 อยู่ที่น 669.9 ล้านบาท เติบโต 31% หลักๆ เป็นการเพิ่มขึ้นของกําไรสุทธิของธนาคารแลนด์ แอนด์ เฮ้าส์ ที่มีกําไรสุทธิ 526.5 ล้านบาท หรือเพิ่มขึ้นร้อยละ 59.3 เมื่อเทียบกับช่วงเดียวกันของปีก่อน จากการขยายตัวของเงินให้สินเชื่อ ซึ่งส่งผลให้รายได้ดอกเบี้ยเพิ่มขึ้น ถึงแม้รายได้ค่าธรรมเนียมและบริการสุทธิลดลงตามภาวะตลาดเงินและตลาดทุน

อันดับที่ 4 ธนาคารกรุงไทย จำกัด (มหาชน) หรือ KTB เผยกำไรสุทธิไตรมาส 1/66 อยู่ที่ 10,067 ล้านบาท เติบโต 15% จากช่วงเดียวกันของปีก่อน และเติบโต 24% จากไตรมาสก่อน เนื่องจากรายได้รวมที่ขยายตัวได้ดี การบริหารจัดการค่าใช้จ่าย และบริหารคุณภาพสินทรัพย์อย่างมีประสิทธิภาพ

บล.ทรีนีตี้ ปรับเพิ่มราคาเป้าหมายปี 66 ของ KTB ขึ้นเป็น 25 บาท ด้วยระดับ Upside ที่น่าสนใจ จึงคงคำแนะนํา “ซื้อ” และปรับประมาณการกําไรปี 66-67 ขึ้นราว 5% จากประมาณการก่อนหน้ามาอยู่ที่ 39,486 ล้านบาท เติบโต 17% เมื่อเทียบจากปีก่อน และ 43,471 ล้านบาท เติบโต 10% เมื่อเทียบจากปีก่อน ตามลำดับ เพื่อสะท้อนแนวโน้ม NIM ที่ดีกว่าที่คาดแม้ว่าจะมีการปรับขึ้นเงินนําส่ง FIDF ขณะที่ปรับเพิ่มคาดการณ์ค่าใช้จ่ายสํารองหนี้เพื่อสะท้อนการตั้งสํารองหนี้ที่ค่อนข้างสูงในไตรมาส 1/66 โดยกําไรงวดไตรมาส 1/66 คิดเป็นราว 25% ของประมาณการกําไรทั้งปี มองปัจจัยหนุนในปี 66 มาจากการฟื้นตัวของเศรษฐกิจ ซึ่งจะส่งผลให้รายได้เพิ่มขึ้นทั้งในส่วนของสินเชื่อและรายได้ที่มิใช่ดอกเบี้ย ขณะที่ NIM มีแนวโน้มเป็นขาขึ้นขณะที่การควบคุมคุณภาพหนี้ยังค่อนข้างดี แม้ว่าในช่วงไตรมาสที่เหลือมีโอกาสที่จะเห็น NPL เพิ่มขึ้นบ้างจากการปล่อยสินเชื่อในกลุ่ม High Yield แต่ก็ชดเชยด้วย NIM ที่ปรับตัวเพิ่มขึ้น

อันดับที่ 5 ธนาคารกรุงศรีอยุธยา จำกัด (มหาชน) หรือ BAY รายงานกำไรสุทธิไตรมาส 1/66 อยู่ที่ 8,676.28 ล้านบาท เติบโต 17% เมื่อเทียบจากปีก่อน จากรายได้ดอกเบี้ยและรายได้ที่ไม่ใช่ดอกเบี้ยเพิ่มขึ้น และมีการตั้งสำรองลดลงด้วย

บล.ฟิลลิป (ประเทศไทย) ปรับประมาณการกำไร BAY ปี 66 ขึ้นเป็น 3.5 หมื่นล้านบาท เติบโต 13.8% เมื่อเทียบจากปีก่อน จากการปรับลดประมาณการการตั้งสำรอง และปรับราคาพื้นฐานเป็น 38 บาท