ดักเก็บ 9 หุ้น อิงบริโภคในประเทศ รับเงินเฟ้อพ.ค. ชะลอตัวเหลือ 0.53%

เปิด 9 หุ้น อิงไปกับการบริโภคในประเทศ หลังรับเงินเฟ้อเดือนพ.ค. ชะลอตัวเหลือ 0.53% ทำให้เงินเฟ้อไทยเฉลี่ย 5 เดือนแรกของปี 66 อยู่ที่ 2.96% อย่างไรก็ตามกรอบเป้าหมายทั้งปี 66 อยู่ที่ 2.2%

กระทรวงพาณิชย์เผยดัชนีผู้บริโภคทั่งไป (CPI) หรือเงินเฟ้อเดือนพ.ค. ชะละตัวเหลือ 0.53% เมื่อเทียบกับงวดเดียวของปีก่อน ซึ่งต่ำกว่าตลาดคาดไว้อย่างมากที่ 1.6% และเดือนก่อนหน้า 2.67% ซึ่งอยู่ในระดับต่ำสุดในรอบ 21 เดือน หลักๆลดลงจากราคาน้ำมันเชื้อเพลิงและค่า Ft รวมถึงสินค้ากลุ่มอาหารสด อาทิ เนื้อสัตว์ น้ำมันพืช ฯลฯ ทำให้เงินเฟ้อไทยเฉลี่ย 5 เดือนแรกของปีนี้อยู่ที่ 2.96% เมื่อเทียบกับงวดเดียวของปีก่อน อย่างไรก็ตามกรอบเป้าหมายทั้งปี 2566 อยู่ที่ 2.2%

ส่วนดัชนีราคาผู้บริโภคพื้นฐาน (Core CPI) ล่าสุดชะลอตัว 1.55% เมื่อเทียบกับงวดเดียวของปีก่อน ต่ำกว่าตลาดคาดที่ 1.60% และเดือนก่อนหน้า 1.66% ซึ่งแม้จะอยู่ในระดับสูง แต่ยังเริ่มเห็นการค่อยๆ ชะลอตัวลงมาต่อเนื่อง

ด้าน บล.เอเชีย พลัส มีการประเมินเงินเฟ้อทั่วไปมีแนวโน้มลดลงต่อเนื่อง ซึ่งตามแบบจำลองจะอยู่ที่ 1.07% เมื่อเทียบกับงวดเดียวของปีก่อน ในเดือน มิ.ย. ขณะเดียวกัน CPI ล่าสุดยังอยู่ต่ำกว่ากรอบเป้าหมายของ ธนาคารแห่งประเทศไทย (ธปท.) ที่ 1-3% จึงมีโอกาสหนุนให้ กนง. คงดอกเบี้ยนโยบายไว้ที่ 2.00% ในการประชุมวันที่ 2 ส.ค. 2566 นี้ ซึ่งจะช่วยบลดแรงกดดันต่อ SET Index อีกทั้งอัตราดอกเบี้ยที่แท้จริงในปัจจุบันพลิกกลับมาเป็นบวกที่ 1.47% (ดอกเบี้ย 2.0% ส่วนเงินเฟ้อ 0.53%) ถือว่าเป็นบวกต่อตลาดหุ้น โดยเฉพาะหุ้นอิงกับการบริโภคในประเทศ

อย่างไรก็ตาม เมื่อพิจารณาอัตราดอกเบี้ยที่แท้จริงปัจจุบันในฝั่งยุโรป ยังคงติดลบค่อนข้างสูง UK- 4.2% ส่วน EU -2.35% เมื่อเทียบกับสหรัฐรวมถึงไทย เนื่องจากเงินเฟ้อยังค่อนข้างห่างไกลจากรอบเป้าหมายที่ 2% จึงเชื่อว่าจะช่วยหนุนให้ ECB แล BoE

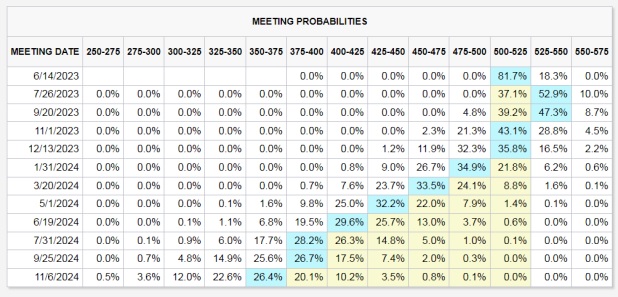

เดินหน้าปรับขึ้นดอกเบี้ยต่อ สวนทางกับ “เฟด” ที่คาดว่าจะคงดอกเบี้ยไว้ที่ 5.25% ในวันที่ 14 มิ.ย. 66 โดยล่าสุด Fed Watch Tool ให้น้ำหนักสูงถึง 81.7%

ทั้งนี้ ผลกระทบดังกล่าวคาดว่าจะทำให้ค่าเงินในฝั่งยุโรปแข็งค่าขึ้น และกดดันดอลลาร์ให้อ่อนค่าลง EUR + GBP มีสัดส่วนในตะกร้าเงินดอลลาร์ รวมกันกว่า 69% ในทางอ้อมจะทำให้ค่าเงินบาทแข็งค่าโดยปริยาย และหนุน “เฟด” ต่างชาติไหลเข้าตลาดหุ้นไทยระยะถัดไป

Fed มีแนวโน้ม Skip การขึ้นดอกเบี้ยเดือน มิ.ย.

ที่มา: Fed Watch Tool, สายงานวิจัย บล. เอเซีย พลัส

ดังนั้น เงินเฟ้อไทยชะลอตัวลงต่อเนื่องและอยู่ในระดับต่ำกว่ากรอบเป้าหมายของ ธปท.ที่ 1-3% จึงมีโอกาสหนุนให้กนง. คงดอกเบี้ยนโยบายในเดือน ส.ค. ซึ่งจะช่วยลดแรงกดดันต่อ SET Index อีกทั้งอัตราดอกเบี้ยที่แท้จริงในปัจจุบันพลิกกลับมากกว่าศูนย์เป็นอานิสงส์บวกต่อตลาดหุ้น โดยเฉพาะหุ้นอิงกับการบริโภคในประเทศ อาทิ CPALL, CRC, COM7, BEM, CPN, AOT, CENTEL, ERW และ MAJOR อีกทั้งหุ้นปันผลสูงจ่ายปีละครั้ง ได้แก่ LH, AP และ ADVANC

นอกจากนี้เมื่อสำรวจบทวิเคราะห์ระหว่างเดือนมิ.ย. นี้ จากหุ้นอิงกับการบริโภคในประเทศ พบว่ามีการประเมินต่อ บริษัท คอมเซเว่น จำกัด (มหาชน) หรือ COM7 โดยทางบล.เมย์แบงก์ ยังคงคำแนะนำ “ซื้อ” COM7 ราคาเป้าหมาย 37 บาท เนื่องจากประมาณการการเติบโตของกำไรหลักต่อหุ้น 18% ในปี 66 และอัตราส่วน P/E ล่วงหน้า 1 ปีที่ค่อนข้างต่ำที่ 19 เท่า (เทียบกับค่าเฉลี่ย 5 ปีที่ 23 เท่า) คาดการณ์รายได้ปี 2565-68 เติบโต 17% CAGR ทั้งนี้ นับจากปี 2567 เป็นต้นไป COM7 จะต้องหาธุรกิจใหม่เพื่อรักษาการเติบโตของรายได้ให้อยู่ในอัตราเลขสองหลักต่อไป อัพไซด์หลักต่อประมาณการคือยอดขายสมาร์ทโฟนมือสอง

บริษัท เมเจอร์ ซีนีเพล็กซ์ กรุ้ป จำกัด (มหาชน) หรือ MAJOR โดยทางบล.ฟิลลิป แนะนำ “ซื้อ” ราคาเป้าหมาย 19 บาท คาดภาพยนตร์จากค่ายใหญ่ฮอลลีวูดที่มีมากขึ้นในปีนี้ ทำให้การดำเนินงานกลับมาฟื้นตัว โดยเฉพาะตั้งแต่ไตรมาส 2/2566 เป็นต้นไป อีกทั้งธุรกิจอื่น ๆ ที่เกี่ยวข้องมีการฟื้นตัวเช่นกัน คาดกำไรปกติในปีนี้อยู่ที่ 838 ล้านบาท และจะมีกำไรขายหุ้น MPIC อีก 228 ล้านบาทในไตรมาส 2/2566

นอกจากนี้ ภาพยนตร์จากค่ายใหญ่ฮอลลีวูดยังทยอยเข้าในครึ่งปีหลัง เช่นไตรมาส 3/2566 มี Mission: Impossible : Dead Reckoning 1, MEG2, Blue Beetle และ 4Q66 มี The Marvels, Aquaman, Dune 2, TheHunger Games, Star Trek 4, Ghostbusters น่าจะยังหนุนรายได้ตั๋วภาพยนตร์อยู่ และยังช่วยสนับสนุนรายได้อาหาร/เครื่องดื่มและโฆษณาให้เติบโตตาม ในขณะที่ธุรกิจอื่น ๆ ก็มีแนวโน้มฟื้นตัวขึ้น อีกทั้งมีแผนเปิดโรงภาพยนตร์เพิ่มอีก 45-50 โรงในปีนี้ ส่วนธุรกิจป๊อบคอร์นจะกลับเข้าไปขายใน 7-11 พร้อมกับจะเพิ่ม Kiosk จาก 20 แห่ง เป็นอย่างน้อย 50 แห่ง เพื่อให้ครอบคลุมผู้บริโภค