SAV เทรดสนั่น! ลุ้นวิ่งชนเป้า 29.20 บาท โบรกชี้กำไรเฉลี่ย 3 ปี โต 52%

SAV ลงสนามเทรด SET วันนี้วันแรก ลุ้นวิ่งแตะเป้า 29.20 บาท ด้านโบรกประเมินกำไรปี 66-68 เติบโตเฉลี่ย 52% รับรายได้จากการประกอบธุรกิจการบินภายในประเทศ และระหว่างประเทศ โดยนักวิเคราะห์หลายแห่งให้ราคาเป้าหมายเฉลี่ยอยู่ที่ 25-29 บาท

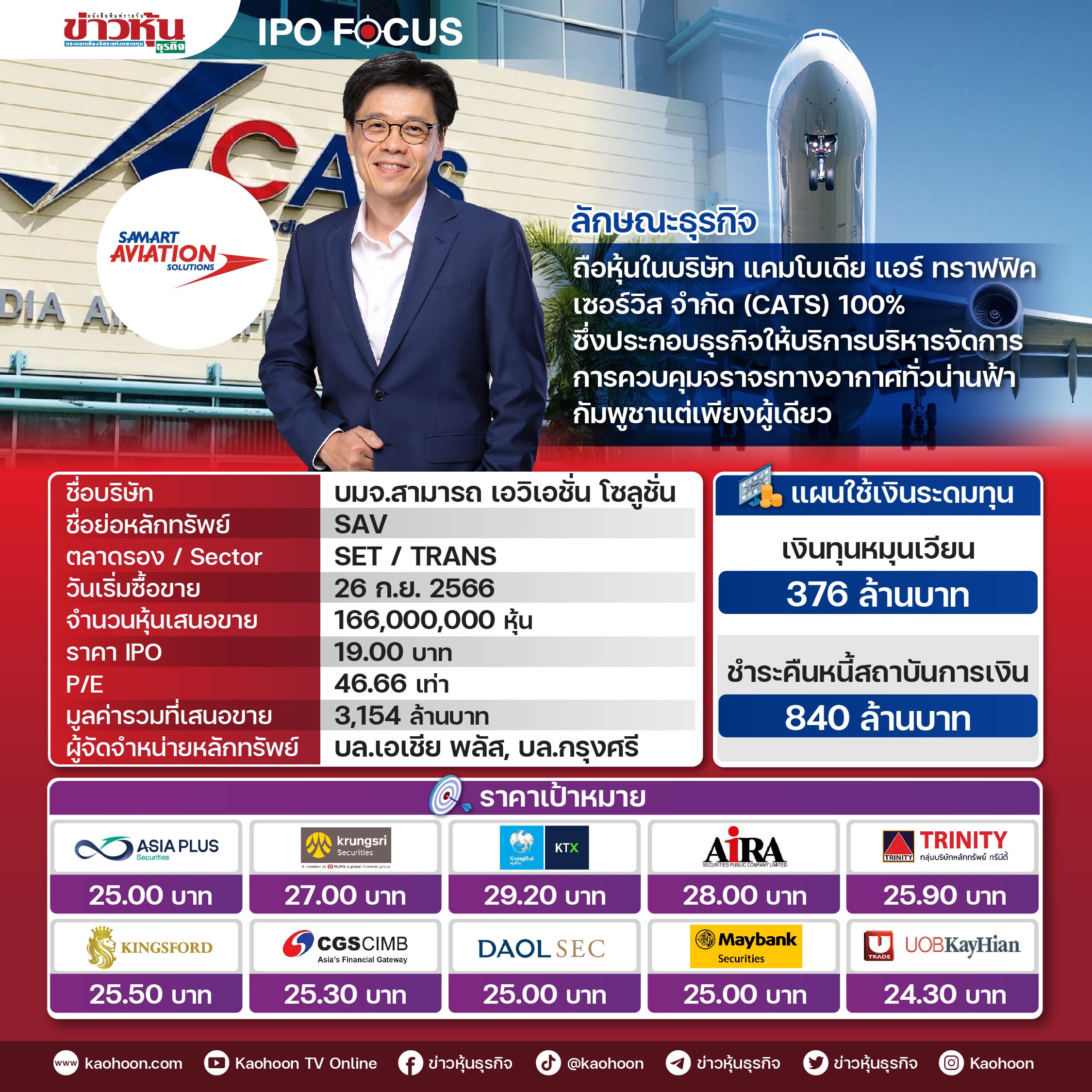

ผู้สื่อข่าวรายงานว่าวันนี้ (25 ก.ย.66) หลักทรัพย์ บริษัท สามารถ เอวิเอชั่น โซลูชั่นส์ จำกัด (มหาชน) หรือ SAV เข้าซื้อขายในตลาดหลักทรัพย์แห่งประเทศไทย (SET) ในกลุ่มอุตสาหกรรมบริการ หมวดธุรกิจขนส่งและโลจิสติกส์ โดยบริษัทมีทุนชำระแล้วหลัง IPO 320,000,000 บาท จำนวน 640,000,000 หุ้น มูลค่าหุ้นที่ตราไว้หุ้นละ 0.50 บาท เสนอขายหุ้นสามัญต่อประชาชนเป็นครั้งแรก จำนวนรวม 166,000,000 หุ้น

ประกอบด้วย หุ้นสามัญเพิ่มทุนจำนวน 64 ล้านหุ้น และหุ้นสามัญเดิมที่เสนอขายโดย บริษัท สามารถ อินเตอร์ โฮลดิ้ง จำกัด รวมจำนวน 102 ล้านหุ้น โดยเสนอขายหุ้นสามัญต่อบุคคลตามดุลยพินิจของผู้จัดจำหน่ายหลักทรัพย์และผู้ลงทุนสถาบัน ผู้มีอุปการะคุณและกลุ่มผู้ถือหุ้นเดิมของบริษัท สามารถ จำกัด (มหาชน) ระหว่างวันที่ 13-20 กันยายน 2566 ในราคาหุ้นละ 19.00 บาท คิดเป็นมูลค่าระดมทุนจากหุ้นใหม่จำนวน 1,216 ล้านบาท และมีมูลค่าหลักทรัพย์ ณ ราคา IPO 12,160 ล้านบาท

โดยมีบริษัท ที่ปรึกษา เอเซีย พลัส จำกัด เป็นที่ปรึกษาทางการเงิน โดยมี บริษัทหลักทรัพย์ เอเซีย พลัส จำกัด และบริษัทหลักทรัพย์ กรุงศรี จำกัด (มหาชน) เป็นผู้จัดการการจัดจำหน่ายและรับประกันการจัดจำหน่ายร่วม

สำหรับ SAV เป็นบริษัทในกลุ่ม บริษัทสามารถ คอร์ปอเรชั่น จำกัด (มหาชน) ดำเนินธุรกิจโดยการถือหุ้นในบริษัทอื่น (Holding Company) ปัจจุบันถือหุ้น 100% ในบริษัท Cambodia Air Traffic Services จำกัด หรือ “CATS” ซึ่งจัดตั้งและจดทะเบียนในประเทศกัมพูชา ดำเนินธุรกิจบริหารจัดการจราจรทางอากาศในประเทศกัมพูชาแต่เพียงรายเดียวตามสัญญาสัมปทานจำนวน 49 ปี (ปี 2545 -2594) ให้บริการครอบคลุมสนามบินทุกแห่งและเส้นทางการบินในเขตน่านฟ้าทั้งหมดของประเทศกัมพูชา ประกอบด้วย สนามบินนานาชาติ 3 แห่ง ได้แก่ สนามบินนานาชาติพนมเปญ สนามบินนานาชาติสีหนุ และสนามบินนานาชาติเสียมเรียบ สนามบินในประเทศ 3 แห่ง ได้แก่ สนามบินสตึงแตรง สนามบินพระตะบอง และสนามบินเกาะกง เส้นทางการบินระหว่างประเทศ 18 เส้นทาง และเส้นทางการบินในประเทศ 20 เส้นทาง

โดยเป็นการให้บริการเป็นแบบครบวงจร ประกอบด้วย 1) การจัดการจราจรทางอากาศและการจัดการน่านฟ้า 2) การสื่อสารการเดินอากาศและการติดตามอากาศยาน 3) ข้อมูลการบิน และ 4) การออกแบบแผนการบินและแผนที่การเดินอากาศ เพื่อให้การจราจรทางอากาศบริเวณท่าอากาศยานทุกแห่งและเส้นทางบินในเขตน่านฟ้ากัมพูชามีความคล่องตัว ปลอดภัย และมีประสิทธิภาพตามมาตรฐานความปลอดภัยจากองค์การการบินพลเรือนระหว่างประเทศ หรือ ICAO

ด้าน นายธีระชัย พงศ์พนางาม กรรมการผู้จัดการใหญ่ SAV เปิดเผยว่า การเข้าจดทะเบียนในครั้งนี้จะช่วยสนับสนุนให้บริษัทมีความแข็งแกร่งทางด้านการเงิน เพิ่มศักยภาพในการขยายบริการในสนามบินใหม่อีก 3 แห่ง ที่เตรียมเปิดให้บริการภายในปี 2567 ตามนโยบายการส่งเสริมการท่องเที่ยวและการเติบโตทางเศรษฐกิจของประเทศกัมพูชา ช่วยเพิ่มโอกาสการลงทุนในธุรกิจบริหารจัดการการจราจรทางอากาศ และต่อยอดไปยังธุรกิจที่เกี่ยวเนื่องอื่นๆ ตามวิสัยทัศน์ของบริษัท ภายใต้มาตรฐานความปลอดภัยและคุณภาพบริการระดับสากล

สำหรับ SAV มีผู้ถือหุ้นใหญ่หลัง IPO ได้แก่กลุ่มบริษัทสามารถ คอร์เปอเรชั่น จำกัด (มหาชน) โดยถือผ่าน บริษัท สามารถ ยู-ทรานส์ จำกัด ถือหุ้น 60 % บริษัท สามารถ อินเตอร์ โฮลดิ้ง จำกัด ถือหุ้น 14.06 % ของทุนจดทะเบียนชำระแล้ว

ทั้งนี้กำหนดราคาเสนอขายหุ้นละ 19 บาท และราคาเหมาะสมเฉลี่ยอยู่ที่ 25 – 29 บาท ของนักวิเคราะห์จากบริษัทหลักทรัพย์หลายแห่ง อีกทั้งมีนโยบายการจ่ายเงินปันผลไม่น้อยกว่า 50% ของกำไรสุทธิ โดยหุ้นไอพีโอทั้งหมดหมด 166 ล้านหุ้น ได้จัดสรรให้นักลงทุนรายย่อย 51% ให้นักลงทุนสถาบัน 45% และให้ผู้ถือหุ้นของบริษัทที่ได้จองตามสิทธิ (Preemptive Right) 4%”

ทั้งนี้การประเมินมูลค่าบริษัท SAV บริษัทหลักทรัพย์ต่างๆ ให้ราคาเป้าหมายดังนี้

บริษัทหลักทรัพย์ เอเซีย พลัส จำกัด (ASPS) ให้ราคาเป้าหมาย 25.00 บาท, บริษัทหลักทรัพย์ กรุงศรี จำกัด (มหาชน) ให้ราคาเป้าหมาย 27.00 บาท, บริษัทหลักทรัพย์ กรุงไทย เอ็กซ์สปริง จำกัด ให้ราคาเป้าหมาย 29.20 บาท, บริษัทหลักทรัพย์ ไอร่า จำกัด (มหาชน) ให้ราคาเป้าหมาย 28.00 บาท, บริษัทหลักทรัพย์ ทรีนีตี้ จำกัด ให้ราคาเป้าหมาย 25.90 บาท, บริษัท หลักทรัพย์ คิงส์ฟอร์ด จำกัด (มหาชน) ให้ราคาเป้าหมาย 25.50 บาท, บริษัทหลักทรัพย์ ซีจีเอส-ซีไอเอ็มบี (ประเทศไทย) จำกัด ให้ราคาเป้าหมาย 25.30 บาท, บริษัทหลักทรัพย์ ดาโอ (ประเทศไทย) จำกัด (มหาชน) ให้ราคาเป้าหมาย 25.00 บาท, บริษัทหลักทรัพย์ เมย์แบงก์ (ประเทศไทย) จำกัด (มหาชน) ให้ราคาเป้าหมาย 25.00 บาท และ บริษัทหลักทรัพย์ ยูโอบี เคย์เฮียน (ประเทศไทย) จำกัด (มหาชน) ให้ราคาเป้าหมาย 24.30 บาท

นายประเสริฐ ตันตยาวิทย์ กรรมการผู้จัดการ บริษัท ที่ปรึกษา เอเซีย พลัส จำกัด ในฐานะที่ปรึกษาทางการเงิน เปิดเผยถึงความเชื่อมั่นว่า “SAV จะเป็นหุ้นน้องใหม่ใน SET ที่สามารถสร้างผลตอบแทนที่ดีให้กับนักลงทุน เนื่องจากเป็นบริษัทที่มีปัจจัยพื้นฐานแข็งแกร่ง และมีประสบการณ์การดำเนินธุรกิจตลอดระยะเวลา 21 ปี บริษัทฯ ประสบความสำเร็จในการขยายระยะเวลาสัมปทานต่อเนื่องถึง 4 ครั้ง โดยยังมีอายุสัมปทานยาวนานอีก 28 ปี นับจากนี้ จนถึงปี 2594 ทำให้ธุรกิจของ มีเสถียรภาพสูง อีกทั้งมีผลการดำเนินงานที่ดี มีความสามารถในการทำกำไรสูง และเป็นธุรกิจที่สามารถเติบโตได้อีกมาก เนื่องจากอุตสาหกรรมการบินในเอเชียมีแนวโน้มเติบโตต่อเนื่องจากการขยายตัวของการลงทุนและการท่องเที่ยวในอาเซียน

โดยทางฝ่ายวิจัย บริษัทหลักทรัพย์ เอเซีย พลัส จำกัด ประเมินเกี่ยวกับ SAV ว่าคาดการณ์กำไรปี 2566-2568 จะเติบโตขึ้นเฉลี่ยปีละ 52% จากเดิมอยู่ที่ 200 ล้านบาท ในปี 2565 เพิ่มขึ้นเป็น 701 ล้านบาทในปี 2568 โดยมีสมมติฐานการประมาณการรายได้จากการประกอบธุรกิจหลักดังต่อไปนี้

การลงจอดและการบินขึ้น: ภายในประเทศ โดยฝ่ายวิจัยจึงกำหนดให้ปี 2568 มีจำนวนเที่ยวบินภายในประเทศเท่ากับปี 2562 ซึ่งเป็นปีก่อนที่โควิด-19 แพร่ระบาด ในช่วงปี 2569 – 2578 กำหนดให้มีอัตราเติบโตต่อปี (CAGR) ที่ 6.5% เนื่องจากจำนวนเที่ยวบินภายในประเทศมีอัตราการเติบโตที่ช้ากว่าการเติบโตของ GDP ประเทศกัมพูชาเล็กน้อย และในช่วงปี 2579 – 2594 กำหนดให้มีอัตราเติบโตต่อปีที่ 3.0% ตามการเติบโตของ GDP ทั่วโลก

การลงจอดและการบินขึ้น : ระหว่างประเทศ ฝ่ายวิจัยจึงกำหนดให้ปี 2568 มีจำนวนเที่ยวบินระหว่างประเทศเท่ากับปี2562 ซึ่งเป็นปีก่อนที่โควิด-19 แพร่ระบาด ในช่วงปี 2569 –2578 กำหนดให้มีอัตราเติบโตต่อปี (CAGR) ที่ 9.4% เนื่องจากจำนวนเที่ยวบิน International มีอัตราการเติบโตที่สูงกว่าการเติบโตของ GDP ประเทศกัมพูชาเล็กน้อย และในช่วงปี 2579 – 2594 กำหนดให้มีอัตราเติบโตต่อปีที่ 3.0% ตามการเติบโตของ GDP ทั่วโลก

เที่ยวบินข้ามประเทศ ฝ่ายวิจัยจึงกำหนดให้ปี 2568 มีจำนวนเที่ยวบินผ่านแต่ละประเทศเท่ากับปี 2562 ซึ่งเป็นปีก่อนที่โควิด-19 แพร่ระบาด ในช่วงปี 2569 – 2578 กำหนดให้มีอัตราเติบโตต่อปี (CAGR) ที่ 7.8% เนื่องจากจำนวนเที่ยวบินผ่านแต่ละประเทศมีอัตราการเติบโตที่สูงกว่าการเติบโตของ GDP ประเทศไทยและเวียดนามเล็กน้อย และในช่วงปี 2579–2594 กำหนดให้มีอัตราเติบโตต่อปีที่ 3.0% ตามการเติบโตของ GDP ทั่วโลก อย่างไรก็ตาม ฝ่ายวิจัยจึงกำหนดให้ปี 2566 –2594 มี gross margin อยู่ที่ 50% โดยยังคงให้ราคาเป้าหมายอยู่ที่ 25 บาท