NOBLE ออกหุ้นกู้ชุดใหม่ ดอกเบี้ยสูง 5.25% ลุยขาย 18-20 ธ.ค.นี้

NOBLE เตรียมเสนอขายหุ้นกู้ 2 ชุดใหม่ ดอกเบี้ย 4.80- 5.25% พร้อมขาย 18-20 ธ.ค. 66 ปลื้มทริสเรทติ้งจัดอันดับที่ระดับ “BBB” แนวโน้มเครดิต “Stable” หนุนความเชื่อมั่นนักลงทุน

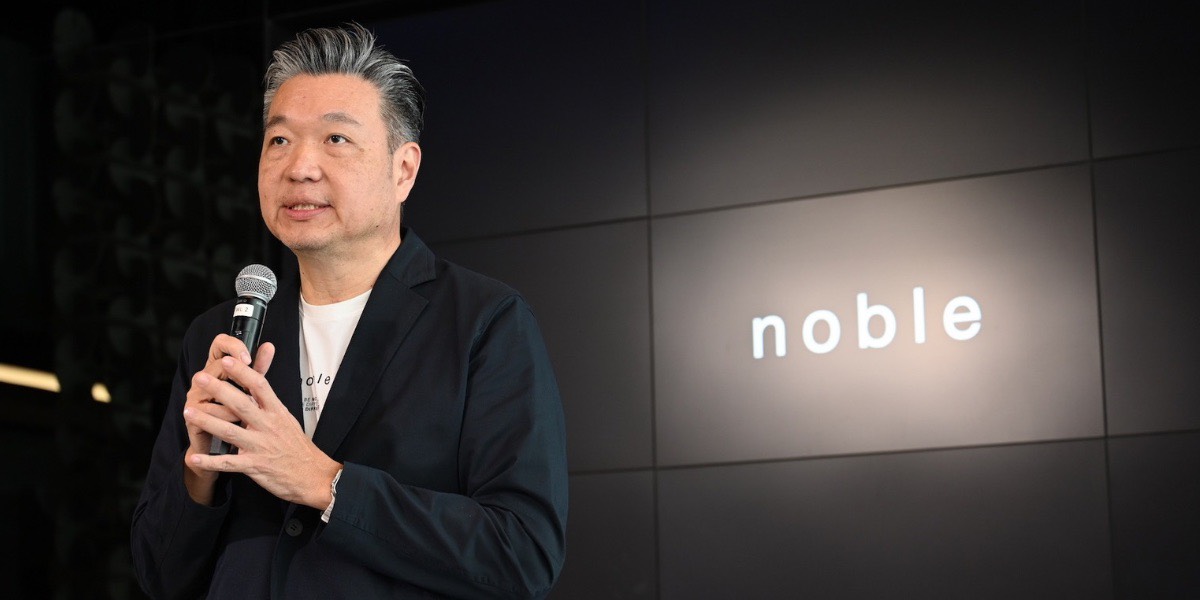

นายอรรถวิทย์ เฉลิมทรัพยากร กรรมการและประธานเจ้าหน้าที่บริหารสายงานการเงิน บริษัท โนเบิล ดีเวลลอปเมนท์ จำกัด (มหาชน) หรือ NOBLE เปิดเผยว่าบริษัทฯ เตรียมออกเสนอขายหุ้นกู้ชุดใหม่จำนวน 2 ชุด โดยเป็นการออกและเสนอขายหุ้นกู้ประเภทไม่ด้อยสิทธิ ไม่มีประกัน และมีผู้แทนผู้ถือหุ้นกู้ ให้แก่ผู้ลงทุนทั่วไป หรือผู้ลงทุนสถาบัน โดยหุ้นกู้ชุดที่ 1 อายุ 1 ปี 5 เดือน 26 วัน อัตราดอกเบี้ย 4.80% ต่อปี และหุ้นกู้ชุดที่ 2 อายุ 3 ปี อัตราดอกเบี้ย 5.25% จ่ายดอกเบี้ยทุกๆ 3 เดือน หุ้นกู้ทั้ง 2 ชุด จองซื้อขั้นต่ำ 100,000 บาท และทวีคูณทุกๆ 100,000 บาท เสนอขายระหว่างวันที่ 18-20 ธันวาคม 2566

โดยวัตถุประสงค์ในการออกหุ้นกู้ครั้งนี้เพื่อนำเงินที่ได้ไปคืนหุ้นกู้ที่จะครบกำหนดในเดือนกุมภาพันธ์และตุลาคม 2567 จำนวน 1,800 ล้านบาท และ 300 ล้านบาท ตามลำดับ โดยบริษัทฯ ยังไม่มีแผนออกหุ้นกู้เพิ่มเติมจากที่ครบกำหนด เพื่อรักษาวินัยทางการเงิน ทั้งนี้บริษัทฯ และหุ้นกู้ที่ออกในครั้งนี้ ได้รับการจัดอันดับความน่าเชื่อถือจากบริษัท ทริสเรทติ้ง จำกัด ที่ระดับ “BBB” แนวโน้มอันดับเครดิต “Stable” เมื่อวันที่ 30 พฤศจิกายน 2566 ซึ่งถือเป็นระดับ Investment grade หรือเรียกว่าระดับที่สามารถลงทุนได้

ทั้งนี้ ที่ผ่านมา NOBLE ได้รับคัดเลือกให้ติดอันดับหุ้นยั่งยืน “SET ESG Rating” ประจำปี 2566 ที่ระดับ “AA” และยังอยู่ในรายชื่อหุ้นยั่งยืนต่อเนื่อง 2 ปี ติดต่อกัน สะท้อนให้เห็นถึงแนวคิดในการดำเนินธุรกิจที่คำนึงถึงความรับผิดชอบต่อสิ่งแวดล้อม สังคม เศรษฐกิจและบรรษัทภิบาล หรือ ESG รวมถึงความมุ่งมั่นพัฒนาและขับเคลื่อนธุรกิจอย่างต่อเนื่องตามนโยบายความยั่งยืนขององค์กรภายใต้หลักการ “Live Different” ที่มีแนวคิดและมุมมองในการดำเนินธุรกิจที่เป็นประโยชน์ในทุกมิติของการใช้ชีวิตคนเมือง พร้อมมุ่งมั่นสนับสนุนทุกความแตกต่างในสังคม สร้างสิ่งแวดล้อมที่ดี และขับเคลื่อนองค์กรสู่ความยั่งยืนเพื่อวันพรุ่งนี้ที่ดีกว่า

พร้อมทั้งยึดหลักความรับผิดชอบต่อเศรษฐกิจ บรรษัทภิบาล และมุ่งสู่การเป็นองค์กรที่ปล่อยก๊าซคาร์บอนไดออกไซด์สุทธิเป็นศูนย์ (Net Zero) ต่อไป ซึ่งรางวัลที่โนเบิลได้รับครั้งนี้ ตอกย้ำความมุ่งมั่นดำเนินธุรกิจอย่างยั่งยืนด้วยความรับผิดชอบต่อสิ่งแวดล้อม สังคม และมีธรรมาภิบาล (ESG) ได้เป็นอย่างดี

ส่วนของผลการดำเนินงานในช่วง 9 เดือนแรกของ ปี 2566 ที่ผ่านมาบริษัทฯ มีรายได้รวม 7,274 ล้านบาท เติบโต 54% เมื่อเทียบกับช่วงเวลาเดียวกันของปีก่อนหน้า และมีกำไรสุทธิอยู่ที่ 719 ล้านบาท เติบโต 517% เมื่อเทียบกับช่วงเวลาเดียวกันของปีก่อนหน้า

โดยหลักๆ จะมาจากกำไรจากการดำเนินงานที่เติบโตขึ้นจากรายได้รวมที่มากขึ้นอย่างต่อเนื่อง และมีการรับรู้กำไรพิเศษจากการขายเงินลงทุนในบริษัทร่วมทุนคือ บริษัท พระราม 9 อัลไลแอนซ์ จำกัด ซึ่งเป็นผู้พัฒนาโครงการนิว ดิสทริค อาร์ 9 และบริษัท คูคต สเตชัน อัลไลแอนซ์ จำกัด ซึ่งเป็นผู้พัฒนาโครงการนิว ครอส คูคต สเตชัน ให้กับบริษัท พราว เรียล เอสเตท จำกัด (มหาชน) หรือ PROUD

รวมถึงค่าธรรมเนียมต่างๆ ที่ได้รับในฐานะเป็นผู้บริหารโครงการร่วมทุน ได้แก่ ค่าธรรมเนียมการบริหารโครงการ (Management Fee) ค่าธรรมเนียมแรงจูงใจ (Incentive Fee) ค่าธรรมเนียมความสำเร็จของธุรกิจ (Success Fee) อีกด้วย

สำหรับยอดขาย (Presale) ในช่วง 10 เดือนของปี 2566 (มกราคม-ตุลาคม) อยู่ที่ระดับกว่า 12,288 ล้านบาท (ไม่รวมยอดขายของโครงการนิว ดิสทริค อาร์ 9 และโครงการนิว ครอส คูคต สเตชัน) ซึ่งเป็นผลมาจากสินค้าพร้อมอยู่ (Ready to Move) ซึ่งได้รับผลตอบรับที่ดีจากลูกค้า เนื่องด้วยรูปแบบโครงการและทำเลที่มีศักยภาพของโครงการดึงดูดให้ลูกค้าเข้ามาอย่างต่อเนื่อง ส่งผลให้บริษัทฯ มียอดขายรอโอน (Backlog) ล่าสุดในมือรวมมูลค่ากว่า 19,492 ล้านบาท ซึ่งจะทยอยรับรู้ในช่วง 3-4 ปีข้างหน้า

นอกจากนี้บริษัทฯ ยังมีสินค้าพร้อมอยู่และกำลังพัฒนาในมือกว่า 35,253 ล้านบาท โดยในช่วง 10 เดือนแรกของปี 2566 ที่ผ่านมา บริษัทฯ มีการเปิดตัวโครงการใหม่จำนวน 6 โครงการมูลค่ารวม 17,100 ล้านบาท ได้แก่ 1.โครงการนิว คอร์ คูคต สเตชัน 2.โครงการนิว ไฮบ์ สุขสวัสดิ์ 3.โครงการโนเบิล อเวย์ ชะอํา 4.โครงการโนเบิล เทอร์รา พระราม 9 –เอกมัย 5.โครงการโนเบิล เอควาริเวอร์ฟร้อนท์ ราษฎร์บูรณะ และ 6. โครงการ ดิ เอ็มบาสซี่ ไวร์เลส

อีกทั้งยังมีแผนเปิดตัวอีก 2 โครงการใหม่ในช่วงเวลาที่เหลือของปีมูลค่ากว่า 3,100 ล้านบาท ส่งผลให้ภาพรวมทั้งปี 2566 บริษัทฯ เปิดตัวโครงการรวมทั้งหมด 8 โครงการมูลค่ารวม 20,200 ล้านบาท

สำหรับผู้ลงทุนที่ต้องการข้อมูลเพิ่มเติมเกี่ยวกับการเสนอขายหุ้นกู้ของ NOBLE สามารถติดตามรายละเอียดได้ที่ www.sec.or.th หรือ https://investor.noblehome.com และสามารถติดต่อผู้จัดการจัดจำหน่ายหุ้นกู้ทั้ง 6 สถาบันการเงินได้ดังต่อไปนี้

ธนาคารกรุงไทย จำกัด (มหาชน) โทร. 02-111-1111 โดยบุคคลธรรมดาสามารถจองซื้อทางออนไลน์ผ่านแอปพลิเคชัน Krungthai NEXT ได้เพิ่มเติมอีก 1 ช่องทาง

ธนาคารกสิกรไทย จำกัด (มหาชน) โทร. 02-888-8888 กด 819 โดยบุคคลธรรมดาจองซื้อทางออนไลน์ผ่านhttps://www.kasikornbank.com/kmyinvest (ยกเว้นบุคคลสัญชาติต่างด้าว และนิติบุคคล สามารถจองซื้อผ่านสำนักงานใหญ่และสาขา)

ธนาคารซีไอเอ็มบี ไทย จำกัด (มหาชน) โทร. 02-626-7777 โดยบุคคลธรรมดาสามารถจองซื้อทางออนไลน์ผ่าน Mobile Application – CIMB Thai Digital Banking ได้อีก 1 ช่องทาง

บริษัทหลักทรัพย์ เอเซีย พลัส จำกัด โทร. 02-680-4004

บริษัทหลักทรัพย์ กรุงไทย เอ็กซ์สปริง จำกัด โทร. 02-695-5000

บริษัทหลักทรัพย์ เมย์แบงก์ (ประเทศไทย) จำกัด (มหาชน) โทร. 02-658-5050

บริษัท โนเบิล ดีเวลลอปเมนท์ จำกัด (มหาชน) โทร. 02-251-9955 ต่อ 1415

ทั้งนี้ บริษัทฯ อยู่ระหว่างการยื่นแบบแสดงรายการข้อมูลและร่างหนังสือชี้ชวนต่อสำนักงาน ก.ล.ต. ซึ่งยังไม่มีผลใช้บังคับการจัดสรรเป็นไปตามที่ผู้จัดการการจัดจำหน่ายกำหนดรายละเอียด เป็นไปตามเงื่อนไขการจัดจำหน่าย เป็นไปตามที่กำหนดในร่างหนังสือชี้ชวน