“จิตตะ เวลธ์” เปิดกลยุทธ์ลงทุนปี 67 แนะหุ้น “สหรัฐฯ-จีน-เวียดนาม” รับตลาดฟื้น

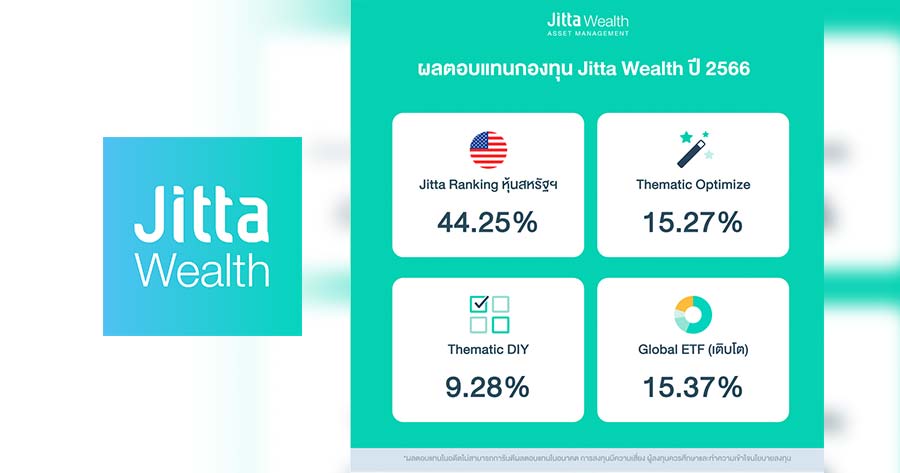

“จิตตะ เวลธ์” เผยผลตอบแทนเฉลี่ยปี 66 กองทุนหุ้นสหรัฐฯ โตเด่น 44.25% การันตีอัลกอริทึมทำงานได้ดี ชี้ปี 67 โอกาสในตลาดหุ้นโลกยังมี หลัง “เฟด” จ่อลดดอกเบี้ย แนะจัดพอร์ตลงทุนตามระดับความเสี่ยงที่รับได้ โฟกัส สหรัฐฯ-จีน-เวียดนาม รับตลาดฟื้น

นายตราวุทธิ์ เหลืองสมบูรณ์ ประธานเจ้าหน้าที่บริหาร บริษัทหลักทรัพย์ จัดการกองทุน จิตตะ เวลธ์ จำกัด หรือ Jitta Wealth (บลจ.) สตาร์ตอัปสัญชาติไทย ที่มีจํานวนกองทุนส่วนบุคคลภายใต้การบริหารมากที่สุดในประเทศ เปิดเผยว่า ปี 2566 ภาพรวมการลงทุนทั้งในและต่างประเทศ เผชิญแรงกดดันจากหลากหลายปัจจัย แต่หลายตลาดก็ยังสร้างผลตอบแทนได้ดี โดยดัชนี S&P500 ปรับเพิ่มขึ้น 24.73% ฟื้นตัวจากปีก่อนหน้า ที่ได้รับแรงกดดันจากการปรับขึ้นดอกเบี้ย ของธนาคารกลางสหรัฐฯ (เฟด) จึงส่งผลดีต่อกองทุน Jitta Ranking หุ้นสหรัฐฯ ในปี 2566 ให้ได้รับผลตอบแทนที่ดีไปด้วย โดยผลตอบแทนเฉลี่ยของกองทุนส่วนบุคคล Jitta Ranking หุ้นสหรัฐฯ ระหว่างวันที่ 1 มกราคม -31 ธันวาคม 2566 สูงถึง 44.25% พิสูจน์ได้ถึงการทำงานของอัลกอริทึมของ Jitta Wealth และการลงทุนในช่วงวิกฤติ จะให้ผลตอบแทนที่โดดเด่นตามมา

โดยในปี 2565 ตลาดหุ้นสหรัฐฯ ปรับตัวลดลง ทำให้นักลงทุนเทขายหุ้นออกมาด้วยความกังวล เป็นโอกาสที่ AI ของ Jitta Wealth สามารถเข้าไปเก็บหุ้นดีราคาถูกได้จำนวนมาก และเมื่อตลาดฟื้นตัวในปี 2566 จึงเห็นว่าผลตอบแทนกลับมาเติบโตเหนือกว่าดัชนี ส่วนกองทุนประเภท Thematic ที่ลงทุนตามเทรนด์แห่งโลกอนาคต ก็สร้างผลตอบแทนได้ดีในปีที่ผ่านมา โดย Thematic Optimize สร้างผลตอบแทนเฉลี่ยที่ 15.27% และ Thematic DIY สร้างผลตอบแทนเฉลี่ย 9.28% ขณะที่กองทุนที่มีการกระจายสินทรัพย์การลงทุนทั่วโลกอย่าง Global ETF แผนเติบโตก็สามารถสร้างผลตอบแทนเฉลี่ยได้ถึง 15.37%

สำหรับมุมมองการลงทุนในปี 2567 นี้ นายตราวุทธิ์ กล่าวว่า Jitta Wealth ยังมีมุมมองบวกต่อตลาดหุ้นโลกที่สามารถสร้างผลงานได้ดีในปีที่ผ่านมา และน่าจะต่อเนื่องได้ในปีนี้ แม้ว่าการที่เฟดส่งสัญญาณที่จะปรับลดอัตราดอกเบี้ยลง แต่เศรษฐกิจสหรัฐฯ ที่เผชิญแรงกดดันจากดอกเบี้ยที่สูงมานาน 18 เดือน ตั้งแต่ช่วงมีนาคม 2565 ซึ่งอัตราดอกเบี้ยที่ถูกคงไว้ในระดับสูงเป็นเวลานาน (Higher for longer) อาจจะทำให้เศรษฐกิจสหรัฐเข้าสู่ Mild Recession ได้ อย่างไรก็ตามเชื่อว่าตลาดหุ้นสหรัฐฯ ได้ผ่านจุดต่ำสุดไปแล้วในปีที่ผ่านมา ดังนั้นปีนี้จะมีโอกาสที่จะปรับขึ้นมากกว่า

ขณะเดียวกันแนวโน้มการปรับลดอัตราดอกเบี้ยของเฟด จะทำให้เม็ดเงินลงทุนโยกย้ายจากสินทรัพย์ปลอดภัยมาสู่สินทรัพย์ที่เสี่ยงสูงขึ้น ทำให้ตลาดหุ้นจะกลับมาน่าสนใจมากขึ้น โดยเฉพาะตลาดเกิดใหม่ (Emerging Market) อย่างไรก็ตาม แม้ดอกเบี้ยจะเข้าสู่ขาลง แต่การลงทุนในตราสารหนี้ ก็ยังให้ผลตอบแทนที่ดีสำหรับนักลงทุนที่ไม่ต้องการลงทุนในสินทรัพย์เสี่ยงมากนัก เนื่องจากอัตราดอกเบี้ยยังอยู่ในระดับที่สูง

ดังนั้น กลยุทธ์การลงทุนในปี 2567 นี้ Jitta Wealth ยังคงแนะนำให้จัดพอร์ตการลงทุนให้สอดคล้องกับทิศทางตลาด และความเสี่ยงที่รับได้ โดยนักลงทุนที่รับความผันผวนได้สูงและคาดหวังผลตอบแทนที่สูง ในระยะ 1-3 ปีข้างหน้า สามารถเลือกลงทุนใน Jitta Ranking ประเทศจีน และเวียดนาม ที่ตลาดหุ้นได้ปรับตัวลดลงมามากแล้วในช่วงก่อนหน้านี้ และมีโอกาสปรับเข้าสู่ขาขึ้นได้ในอนาคตอันใกล้ สอดคล้องกับหลักการลงทุนแบบเน้นคุณค่า (VI) ที่เน้นการเลือกลงทุนในหุ้นดีราคาถูก ซึ่ง AI ของ Jitta Wealth มีการคัดเลือกหุ้นคุณภาพดีราคาเหมาะสมไว้อยู่แล้ว หากดัชนีตลาดยังอยู่ในระดับที่ไม่สูงมากนักจะยิ่งเป็นโอกาสในการลงทุนเพื่อรับผลตอบแทนที่สูงในอนาคต

ในการลงทุนระยะยาว Jitta Wealth พิสูจน์มาแล้วว่า หากลงทุนในช่วงวิกฤติจะสร้างผลตอบแทนได้สูงกว่า 2 เท่า เหมือน Jitta Ranking หุ้นสหรัฐฯ ในปีที่ผ่านมา ดังนั้น การลงทุนในตลาดหุ้นที่กำลังกลับมาเป็นขาขึ้นอย่างจีน และเวียดนามในเวลานี้ถือเป็นจังหวะที่เหมาะสมที่สุด

อย่างไรก็ตามนักลงทุนที่ต้องการลงทุนในกลุ่มอุตสาหกรรมแห่งอนาคต สามารถลงทุนในกองทุน Thematic DIY หรือ Thematic Optimize ที่ในปีนี้ หุ้นกลุ่มเทคโนโลยีจะยังเห็นการเติบโตต่อเนื่อง โดยเฉพาะหุ้นเทคโนโลยีขนาดเล็ก ส่วนนักลงทุนที่รับความผันผวนได้น้อย ต้องการให้พอร์ตเติบโตไปได้เรื่อยๆ แบบไร้กังวล ควรเลือกลงทุนแบบกระจายสินทรัพย์ทั่วโลกผ่าน Global ETF แต่หากเป็นนักลงทุนที่ต้องการผลตอบแทนที่แน่นอน จากอัตราดอกเบี้ยสหรัฐที่ยังคงอยู่ในระดับสูงในปีนี้ สามารถเลือกลงทุนในกองทุนตลาดเงินอย่าง Jitta Money ได้

นอกจากนี้ในจังหวะที่ตลาดผันผวนมากอย่างปีที่ผ่านมา ยิ่งพิสูจน์ได้ถึงกลยุทธ์การลงทุนแบบถัวเฉลี่ย หรือ DCA ที่ช่วยรับมือความผันผวนได้เป็นอย่างดี กล่าวคือ ลูกค้าที่ลงทุนใน Jitta Ranking หุ้นสหรัฐฯ และมีการ DCA อย่างต่อเนื่องในปีที่ผ่านมาพบว่ามีผลตอบแทนสูงถึง 52.07% จากค่าเฉลี่ยของพอร์ตที่ 44.25%

เช่นเดียวกับกองทุน Thematic Optimize ที่สร้างผลตอบแทนเฉลี่ยระหว่างวันที่ 1 มกราคม-31 ธันวาคม 2566 ที่ 15.27% แต่หากลูกค้าที่ใช้กลยุทธ์ DCA จะได้รับผลตอบแทนถึง 37.42% ส่วนกองทุน Thematic DIY สร้างผลตอบแทนเฉลี่ย 9.28% แต่ลูกค้าที่มีการ DCA สามารถสร้างผลตอบแทนได้ถึง 35.90% ทีเดียว พิสูจน์ว่ากลยุทธ์ DCA ที่ช่วยรับมือการลงทุนที่มีความผันผวนได้ดีเพราะการลงทุนอย่างต่อเนื่อง จะยิ่งทำให้พอร์ตไม่ผันผวน และสร้างผลตอบแทนได้สูงกว่าค่าเฉลี่ยอย่างเห็นได้ชัด

ทั้งนี้ ปีที่ผ่านมาจะเห็นว่าตลาดการลงทุนทั่วโลกมีความผันผวนสูง Jitta Wealth อาจควบคุมปัจจัยภายนอกไม่ได้ แต่สิ่งที่ควบคุมได้คือการเลือกสินทรัพย์ที่ดีและ DCA ไปเรื่อยๆ สม่ำเสมอ อย่างมีวินัย ไม่ว่าตลาดจะขึ้นหรือลง กลยุทธ์ DCA จะช่วยรับมือความผันผวนได้ดี ดังนั้น แม้จะเผชิญกับช่วงที่ตลาดขาลงรุนแรง และพอร์ตลงทุนติดลบ การรักษาวินัยในการ DCA จะช่วยให้เราข้ามผ่านวิกฤติไปได้ และเมื่อเติมเงินเข้าไปจนระยะหนึ่งพอร์ตก็จะเริ่มไม่ติดลบ แม้ตลาดยังลบอยู่ก็ตาม ขณะเดียวกันเม็ดเงินที่เพิ่มขึ้น Jitta Wealth ยังได้ผลตอบแทนทบต้นไปเรื่อยๆ อีกด้วย