DTP กางแผนปี 67 ลุยขยายอสังหาฯ “ใน-ตปท.” หนุนรายได้โตแกร่ง

DTP กางแผนปี 67 เดินหน้าขยายฐานลงทุนอสังหาริมทรัพย์ทั้งในและต่างประเทศ พร้อมรับรู้รายได้และสร้างรายได้อย่างสม่ำเสมอ ชูกลยุทธ์ลงทุนพร้อมปรับปรุงคุณภาพสินทรัพย์ เพื่อสร้างมูลค่าเพิ่ม

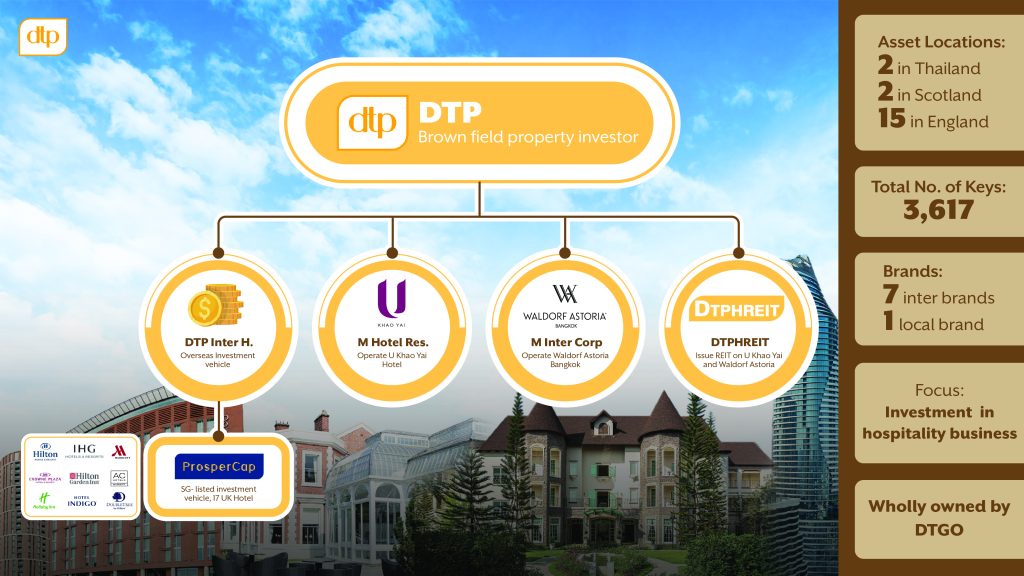

นายหรรสา สุสายัณห์ ประธานกรรมการ บริษัท ดีทีจีโอ พรอสเพอร์รัส จำกัด (DTGO Prosperous Limited) หรือ DTP บริษัทลงทุนและบริหารการเงินภายใต้เครือ ดีทีจีโอ คอร์ปอเรชั่น กล่าวว่า ในปี 2567 นี้ กลุ่มบริษัท DTP ปรับกลยุทธ์การบริหารธุรกิจของกลุ่ม DTP ใหม่ โดยจะเน้นไปที่ global investment, asset management และ funds management เป็นหลัก ซึงเป็นการปรับจากเดิมที่เคยให้น้ำหนักกับการร่วมลงทุนในธุรกิจที่มีศักยภาพในด้านเทคโนโลยีและนวัตกรรมด้วย (VC & Innovative Investment)

โดยการปรับกลยุทธ์ให้เหลือสามส่วนหลักนี้ เป็นการปรับให้สอดคล้องกับเศรษฐกิจโลกและกระแสการลงทุนของโลกที่เปลี่ยนแปลงอย่างรวดเร็ว เพื่อสร้างรายได้ให้ DTP ไปจนถึงกลุ่มบริษัทแม่ อย่าง DTGO ได้อย่างยั่งยืน สู่การเป็นบริษัทด้านการลงทุนระดับโลกที่มั่นคงและรับผิดชอบ ต่อสังคมและสิ่งแวดล้อม

“ในปีนี้ DTP จะมุ่งเน้นไปที่สามเรื่องหลัก คือ Global Investment ซึ่งเป็นการลงทุนในสิน ทรัพย์ที่มีศักยภาพสูงแบบ Brownfield จากทั่วโลก และ Assets Management เน้นการปรับปรุงสินทรัพย์ บริหารสินทรัพย์ที่มีอยู่เพื่อสร้างมูลค่าเพิ่ม เช่น การลงทุนและบริหาร โรงแรมในสหราชอาณาจักรทั้ง 17 แห่ง เราได้สร้างมูลค่าเพิ่มด้วยการปรับปรุงสาธารณูปโภค ปรับระบบพลังงานให้มีประสิทธิภาพ และ Funds Management เน้นการระดมทุน ในรูปแบบ ต่างๆ เพื่อหาโอกาสและสร้างผลตอบแทนจากการลงทุนในอนาคต ในรูปแบบ Private Equity เช่นการจัดตั้งกอง REIT ในนามบริษัท DTPHREIT ซึ่งในขณะนี้ มี โรงแรมวอลดอร์ฟ แอสโทเรีย กรุงเทพฯ (Waldorf Astoria Bangkok) และ โรงแรมยู เขาใหญ่ (U Khao Yai) ที่มีมูลค่ากว่า 4,107 ล้านบาท” นายหรรสา กล่าว

นายหรรสา กล่าวเสริม เกี่ยวกับการขยายธุรกิจในฝั่ง Funds Management ว่าเป็นสิ่งที่กลุ่ม DTP มองหาอยู่เสมอเกี่ยวกับกับการเสริมพอร์ตสินทรัพย์ให้กอง REIT ที่มีอยู่ในขณะนี้ ซึ่งมีเงื่อนไขหลักๆ คือ จะต้องเป็นสินทรัพย์ที่มีศักยภาพสูง และมีอัตราผลตอบแทนที่จูงใจนักลงทุนเพียงพอ โดยทางกลุ่มกำลังเตรียมความพร้อมเรื่ององค์ความรู้ต่างๆ เกี่ยวกับสภาพตลาด รวมไปถึงทรัพยากรบุคคลที่จำเป็นหากต้องเข้ามาดำเนินการ

โดยในปี 2562 กลุ่มบริษัท DTP ได้เริ่มลงทุนในโรงแรมยู เขาใหญ่ (U Khao Yai) และ การเข้าซื้อ ปรับปรุงระบบการบริหารต่างๆ โรงแรมทั้ง 17 แห่ง ที่ตั้งอยู่ในสหราชอาณาจักร ซึ่งมีห้องพักรวมทั้งหมด 3,383 ห้อง ผ่าน Valor Hospitality Europe Limited ซึ่งเป็นผู้บริหารกลุ่มเชนโรงแรมระดับโลกไม่ว่าจะเป็น Hilton, Crowne Plaza, IHG, Mariott, Holiday Inn, Hotel Indigo

ส่วนการเข้าซื้อโรงแรมทั้ง 17 แห่งในสหราชอาณาจักรในปี 2562 นี้ เป็นหนึ่งในแผนธุรกิจระยะยาว และถือเป็นการนำร่องธุรกิจการลงทุนในต่างแดนของ DTP ซึ่งภายในอีก 3 ปีข้างหน้านี้ กลุ่มบริษัทเล็งที่จะบุกตลาดในทวีปยุโรป รวมไปถึงสหรัฐอเมริกา และเอเชียเช่นเดียวกัน

ต่อมาในปี 2565 ได้มีการนำโรงแรมยู เขาใหญ่ (U Khao Yai) และ Waldorf Astoria เข้าสู่กระบวนการ REIT หรือ กองทรัสต์เพื่อการลงทุนในอสังหาริมทรัพย์เพื่อธุรกิจโรงแรมและสิทธิการเช่า กับบริษัท ดีทีพี ฮอสพิทอลลิตี้ หรือ DTPHREIT

ล่าสุดในปี 2567 DTP ได้ประสบความสำเร็จในการเข้าเป็นผู้ถือหุ้นใหญ่ในสัดส่วน 85% ในบริษัทจดทะเบียนบนกระดาน catalist ตลาดหลักทรัพย์สิงคโปร์ บริษัท พรอสเพอร์แคป คอร์ปอเรชั่น ลิมิเต็ด (ProsperCap) ซึ่งปัจจุบันเป็นเจ้าของและผู้บริหารสินทรัพย์ โรงแรมในเครือของ DTP ซึ่งตั้งอยู่ในสหราชอาณาจักรทั้ง 17 แห่ง

สำหรับกิจการโรงแรมดังกล่าว มีรายได้ปี 2566 เติบโตขึ้นราว 12.5% จากปี 2565 มี occupancy rate โดยเฉลี่ยของโรงแรมทั้ง 17 แห่งฟื้นตัวกลับมาอยู่ที่ 79.5% ซึ่งเป็นระดับเดียวกับช่วงก่อนวิกฤติ โควิด-19 สร้างรายได้ให้กลุ่มบริษัท DTP กว่า 6.8 พันล้านบาท

ทั้งนี้กลุ่มบริษัท DTP มีการเพิ่มทุนจดทะเบียนบริษัททั้งหมดรวม 6 ครั้ง เพื่อรองรับกิจการการขยายสู่ต่างประเทศ โดยเริ่มจาก 500 ล้านบาทในปี 2562 จำนวน 325 ล้านบาท ในปี 2563 จำนวน 200 ล้านบาท ในปี 2564 จำนวน 700 ล้านบาทในปี 2565 จำนวน 300 ล้านบาทในปี 2566 และ ล่าสุดเป็นจำนวน 600 ล้านบาท ในปี 2567 ส่งผลให้มีทุนจดทะเบียนในขณะนี้อยู่ที่ 2,626 ล้านบาท

เพื่อสนับสนุนการเติบโตของบริษัท DTP เตรียมที่จะออกหุ้นกู้สองรุ่น หุ้นกู้ชุดที่ 1 มีอายุ 2 ปี 3 เดือน อัตราดอกเบี้ย 6.75 – 6.80% ต่อปี และ หุ้นกู้ชุดที่ 2 มีอายุ 3 ปี อัตราดอกเบี้ย 7.00 – 7.10% ต่อปี และมี บริษัท ดีทีจีโอ คอร์ปอเรชั่น จำกัด เป็นผู้ค้ำประกันมูลหนี้เต็มจำนวน โดยเสนอขายให้แก่ผู้ลงทุนสถาบัน และ ผู้ลงทุนรายใหญ่

นอกจากนี้ ท่านที่สนใจลงทุนสามารถติดต่อบริษัทหลักทรัพย์ชั้นนำได้แก่ ผู้จัดการการจัดจำหน่ายหุ้นกู้ต่อไปนี้ บริษัทหลักทรัพย์ หยวนต้า (ประเทศไทย) จำกัด, บริษัทหลักทรัพย์ ดาโอ (ประเทศไทย) จำกัด (มหาชน), บริษัทหลักทรัพย์ บลูเบลล์ จำกัด, บริษัทหลักทรัพย์ บียอนด์ จำกัด (มหาชน), บริษัทหลักทรัพย์ เมอร์ชั่น พาร์ทเนอร์ จำกัด (มหาชน), บริษัทหลักทรัพย์ โกลเบล็ก จำกัด, บริษัทหลักทรัพย์ ยูโอบี เคย์เฮียน (ประเทศไทย) จำกัด, บริษัทหลักทรัพย์ เมย์แบงก์ (ประเทศไทย) จำกัด (มหาชน) ในระยะเวลาในการจองซื้อวันที่ 31 พฤษภาคม 2567 และ วันที่ 4 – 5 มิถุนายน 2567