จังหวะเก็บ 15 หุ้นก่อนราคาวิ่ง! “บัวหลวง” เคาะเป้าดัชนี 1,630 จุด รับฟันด์โฟลว์ไหลเข้า

3 กูรูฟันธงดัชนีหุ้นไทยปีนี้ทะลุ 1,500 จุดแน่ จับตากองทุนวายุภักษ์ หนึ่ง ลุยหุ้นไทยต้น ต.ค.นี้ ดันดัชนีไปต่อ บล.เอเซีย พลัส แนะเก็บ 6 หุ้น AP-MTC-BJC-CBG-PLANB-BEM ด้าน CGSI ชู 5 หุ้นแลกการ์ดแถวสอง CRC-LH-ERW-BCH-SPRC ด้าน บล.บัวหลวง เชียร์ BGRIM-THCOM-CBG-BBL ให้เป้าดัชนี 1,630 จุด ฟันด์โฟลว์เข้า ดอกเบี้ยนโยบายลด โครงการบิ๊กโปรเจกต์ รวมทั้งมาตรการกระตุ้นเศรษฐกิจดันจีดีพีโตต่อ

นายเทิดศักดิ์ ทวีธีระธรรม ผู้ช่วยกรรมการผู้อำนวยการ ฝ่ายวิจัย บริษัทหลักทรัพย์ (บล.) เอเซีย พลัส จำกัด เปิดเผยในงานสัมมนาข่าวหุ้นร่วมกับตลาดหลักทรัพย์แห่งประเทศไทย (ตลท.) ในหัวข้อ “หุ้นเด่นรับรัฐบาลใหม่” ว่า ตลาดหุ้นไทยหากมีพื้นฐาน (fundamental) สนับสนุน จะขยับตัวขึ้นไปได้ แต่หากมีเม็ดเงินต่างชาติ (ฟันด์โฟลว์) เข้ามาขับเคลื่อน ลักษณะการขยับจะเร็วขึ้น ซึ่งรอบนี้เหตุการณ์นี้กำลังเกิดขึ้น โดยในเชิงพื้นฐาน หากมองมุมเศรษฐกิจยังไงก็เติบโต จากจุดรอยต่อของการเปลี่ยนรัฐบาล งบประมาณที่ทำมา รวมถึงงบกลางปีเป็นช่วงเวลาที่เปลี่ยนผ่านรัฐบาลพอดี ในขณะที่งบระหว่างปี 1.2 แสนล้านบาท ออกมาเรียบร้อยแล้วในช่วงรัฐบาลชุดใหม่ และงบประมาณปี 2568 ก็ผ่านสภาแล้ว

ดังนั้น หากมองในมุมของ GDP ซึ่งในทางเศรษฐศาสตร์จะมีการบริโภค, การลงทุนภาครัฐบาล, การลงทุนภาคเอกชน และการค้าระหว่างประเทศ หากมองเป็นแก้ว 4 ใบ จะเห็นว่ามีน้ำที่เติมลงไปเกือบทุกแก้ว

แก้วแรก (การบริโภค) มีการแจกเงิน 1 หมื่นบาท ใส่เงินเข้าไปตอนนี้ 1.45 แสนล้านบาท แล้วยังมีเฟส 2 รออยู่ ส่วนงบลงทุนภาครัฐ ถ้างบประมาณปี 2567 ประมาณ 7 แสนล้านบาทเศษ ๆ งบปี 2568 อยู่ที่ 9 แสนล้านบาท สองปีรวมกันอยู่ที่ 1.6 ล้านล้านบาท ซึ่งต้องใช้ภายใน 17 เดือน เฉลี่ยที่เดือนละเกือบ 1 แสนล้านบาท เพราะฉะนั้นจึงไม่น่าห่วงมากนัก

ขณะที่การลงทุนภาคเอกชนก็มีการเติมน้ำลงไปเช่นกัน ส่วนการส่งเสริมการลงทุน ยอดคงค้างที่อยู่ระหว่างการพิจารณาสะสมสูงพอสมควร โดยกำลังค่อย ๆ ทยอยออกมา และจะเริ่มเห็นการลงทุน

ดังนั้น ครึ่งปีหลังเศรษฐกิจยังไงก็เติบโต ซึ่งพื้นฐานในมุมของเศรษฐกิจไม่ค่อยน่าห่วง ส่วนมุมของผลประกอบการบริษัทจดทะเบียนไทย (บจ.) ครึ่งปีแรกกำไร 5.3 แสนล้านบาท ครึ่งปีหลังคาดการณ์ 5.9 แสนล้านบาท เติบโต 11% จากครึ่งปีแรก แต่เทียบจากช่วงเดียวกันของปีก่อน (YoY) เติบโต 27% หากมองในเชิงมูลค่า (Valuation) โดยหลักการจะดูผลต่างระหว่างผลตอบแทน (Earning Yield Gap) ตลาดหุ้นกับผลตอบแทนพันธบัตร ถ้ายิ่งมีช่องว่างยิ่งเป็นตัวที่ดึงดูดความน่าสนใจ

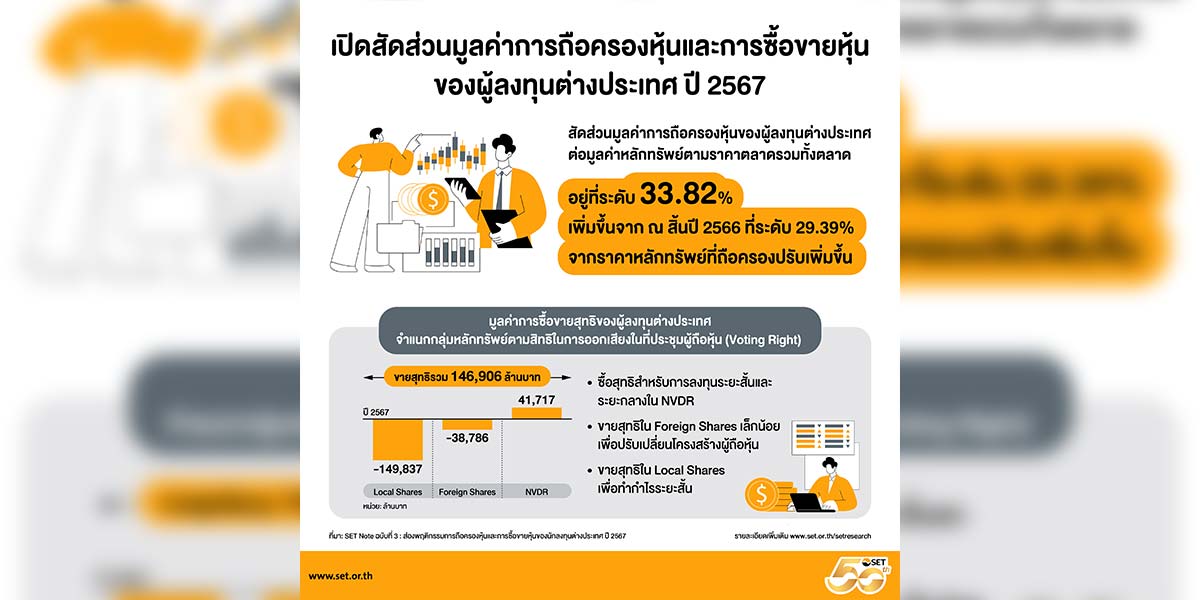

ขณะเดียวกัน ในมุมของฟันด์โฟลว์ ถ้าเป็นฟันด์โฟลว์ที่เข้ามาโดยกลไกปกติจะมาจากต่างชาติ ซึ่งเห็นเต็ม ๆ ในไตรมาส 3/2567 มีซื้อสุทธิในฟิวเจอร์ส (Futures), Long Futures, พันธบัตร, NVDR รวมถึงตลาดหุ้นไทย ที่ฟันด์โฟลว์เข้ามาเกิดจากส่วนต่างดอกเบี้ยเริ่มแคบลง จากที่เฟดลดดอกเบี้ยถึง 0.50% ในการประชุมครั้งที่ผ่านมา จึงทำให้เงินบาทแข็งค่า เพราะมีการย้ายเงินจาก USD มาสู่สกุลเงินอื่น”

ตลาดหุ้นไทยถูก Net Sell มา 10 ปี มี Net Buy เพียงปีเดียวในช่วง 10 ปีที่ผ่านมา เพราะฉะนั้นในภาวะที่ถูก super underweight แล้วมาเจอส่วนต่างดอกเบี้ยที่แคบลง และเงินบาทที่แข็งค่า จึงเป็นตัวที่ดึงดูดเม็ดเงินให้ไหลกลับเข้ามา”

ในส่วนของกองทุนวายุภักษ์ เคยเกิดครั้งแรกเมื่อปี 2546 ตอนนั้นระดมทุนเข้ามา 7 หมื่นล้านบาท ภายใน 1 เดือนตลาดหุ้นไทยวิ่งขึ้นแรงมาก ขณะที่มาร์เก็ตแคปปี 2546 อยู่ที่ 3.8 ล้านล้านบาท เข้ามา 7 หมื่นล้านบาท คือ 1.89% ของขนาดมาร์เก็ตแคป แต่รอบนี้ 1.5 แสนล้านบาท แต่มาร์เก็ตแคปตอนนี้อยู่ที่ 17.7 ล้านล้านบาท เทียบไซส์จะอยู่ที่ 0.89%

เพราะฉะนั้น อย่าคิดว่าตลาดหุ้นจะดีเพอร์ฟอร์มเหมือนปี 2546 เพราะขนาดเม็ดเงินเพิ่มขึ้น ขณะที่แรงผลักมีแค่ 0.89% ดัชนีจึงไม่วิ่งแบบรุนแรง ดังนั้น วายุภักษ์ที่เข้ามาช่วยตลาดแน่นอน แต่ไม่ใช่การซื้อแบบไล่หุ้นโดยพอร์ตวายุภักษ์มีน้ำหนักการลงทุนหุ้นไทยที่ 50% พันธบัตร 40% และตราสารหนี้อื่น ๆ 10%

อย่างไรก็ตาม ดัชนีที่ 1,500 จุด ไม่ใช่เรื่องยาก ขณะที่ส่วนต่างระหว่างพันธบัตร กับผลตอบแทนตลาดหุ้น โดยใช้ค่าเฉลี่ย 10 ปีย้อนหลัง อยู่ที่ 3.8% และหาก กนง.ลดดอกเบี้ย 0.50% จะทำให้เป้าหมายดัชนีขึ้นได้ 60 จุด ซึ่งเดิมใช้เป้าหมายที่ 1,450 จุด หาก กนง.ลดดอกเบี้ย 1 ครั้งในเดือน ธ.ค. ที่ 0.50% เป้าหมายดัชนีจะอยู่ที่ 1,510 จุด

ขณะที่ในปี 2568 ตลาดหุ้นไทยยังมีอัพไซด์อยู่ เพราะคาดอัตราการเติบโตของกำไรต่อหุ้น (EPS Growth) อยู่ประมาณ 8% ด้วยผลประกอบการที่ขยับขึ้น และ EPS Growth ที่ 8% ดัชนีเป้าหมายก็จะขยับขึ้นตามด้วย

“วายุภักษ์เข้ามาเพื่อซัพพอร์ตตลาด ทำให้ดาวน์ไซด์ถูกจำกัด ไม่ได้ทำให้หุ้นไทยวิ่งแบบทะลุทะลวงเหมือนในอดีต แต่ก็ยังมีตัว ThaiESG เข้ามาข่วยหนุนในระยะถัดไป”

นายเทิดศักดิ์ กล่าวเพิ่มเติมว่า กลยุทธ์ในการลงทุนแนะนำให้เลือกหุ้นที่มี ESG Ratings ตั้งแต่ A ขึ้นไป โดยธีมแรกเป็นเรื่องของดอกเบี้ยขาลง ได้แก่ บริษัท เอพี (ไทยแลนด์) จำกัด (มหาชน) หรือ AP ดิวิเดนด์ยีลด์อยู่ที่ประมาณ 6% ESG Ratings AAA, บริษัท เมืองไทย แคปปิตอล จำกัด (มหาชน) หรือ MTC มีการออกหุ้นกู้ในต่างประเทศ เป็นการเปิดช่องทางในการเติบโตระยะยาว ESG Ratings A ดังนั้น ช่วงที่ราคาย่อลงมาเป็นจังหวะในการซื้อ

ธีมต่อมาเป็นหุ้นที่ได้ประโยชน์จากนโยบายภาครัฐ ที่ชัดเจนที่สุดคือ การบริโภค (consumption) ได้แก่ บริษัท เบอร์ลี่ ยุคเกอร์ จำกัด (มหาชน) หรือ BJC มี ESG Ratings AAA เป็นหุ้นที่แลกการ์ดที่สุดในกลุ่ม, บริษัท คาราบาวกรุ๊ป จำกัด (มหาชน) หรือ CBG มี ESG Ratings A

และธีมที่มีผลประกอบการออลไทม์ไฮ คือ บริษัท แพลน บี มีเดีย จำกัด (มหาชน) หรือ PLANB ไตรมาส 3/2567 ได้รับประโยชน์จากกีฬาโอลิมปิกที่เข้ามา และมีการเติบโตตลอดจากแผ่นป้ายโฆษณา ESG Ratings AA สุดท้าย คือ บริษัท ทางด่วนและรถไฟฟ้ากรุงเทพ จำกัด (มหาชน) หรือ BEM เป็นบริษัทที่จะสร้างออลไทม์ไฮต่อเนื่อง โดยไตรมาส 3/2567 เป็นช่วงที่วันหยุดน้อยมาก รวมถึงโรงเรียนก็เปิดเทอม ESG Ratings AAA

ในส่วนของค่าเงินบาทที่แข็งค่ากลุ่มที่กระทบหลัก ๆ จะเป็นกลุ่มส่งออกจะได้รับผลกระทบโดยตรง และกลุ่มที่มีเงินลงทุนในต่างประเทศ

ชูหุ้นกลุ่มแลกการ์ดแถวสอง

นายกรรณ์ หทัยศรัทธา นักกลยุทธ์ฝ่ายวิเคราะห์หลักทรัพย์ลูกค้ารายย่อย บริษัทหลักทรัพย์ ซีจีเอส อินเตอร์เนชั่นแนล (ประเทศไทย) จำกัด หรือ CGSI กล่าวว่า ช่วงนี้หุ้นไทยกำลังเป็นขาขึ้นมีโอกาสแตะ 1,500 จุด ได้ในไม่นาน แม้จะย่อตัวบ้างเล็กน้อย ส่วนกองทุนวายุภักษ์ หนึ่ง ทยอยเข้าลงทุนในหุ้นไทยวันที่ 1 ต.ค. 2567 เป็นแรงผลักดันตลาดให้ไปต่อได้ ส่วนปัจจัยภายนอกที่สนับสนุน คือ อัตราดอกเบี้ยสหรัฐ (เฟด) ขณะเดียวกัน การลดดอกเบี้ยของคณะกรรมการนโยบายการเงิน (กนง.) อาจมีโอกาสลดอัตราดอกเบี้ยลงได้ อย่างน้อย 0.25% โดยหุ้นกลุ่มธนาคาร กลุ่มค้าปลีกมีโอกาสปรับตัวสูงขึ้น

ทั้งนี้ ดัชนีหลุด 1,450 จุด เป็นจุดเข้าซื้อ โดยเลือกหุ้นกลุ่มแลกการ์ด หรือ หุ้นแถวสอง จำนวน 5 หุ้น ได้แก่

1.บริษัท เซ็นทรัล รีเทล คอร์ปอเรชั่น จำกัด (มหาชน) หรือ CRC ยังแลกการ์ด ราคาเป้าหมาย 40-50 บาท

2.กลุ่มอสังหาริมทรัพย์ถ้าเลือกดี ปันผลดี อย่าง บริษัท แลนด์แอนด์เฮ้าส์ จำกัด (มหาชน) หรือ LH เป็นเป้าหมายของกองทุนวายุภักษ์ โดย LH มีแผนที่จะขายทรัพย์สินเข้ากองรีทในไตรมาสที่ 4/2567 ราคาเป้าหมายประมาณ 6 บาทกว่า

3.บริษัท ดิ เอราวัณ กรุ๊ป จำกัด (มหาชน) หรือ ERW ได้ประโยชน์จากโครงการเราเที่ยวด้วยกัน เป็นโรงแรมที่มีสัดส่วนห้องพักในประเทศมากกว่าด้วย

4.บริษัท บางกอก เชน ฮอสปิทอล จำกัด (มหาชน) หรือ BCH หุ้นราคาลงจากกองทุนประกันสังคมเป็นแรงกดดัน อย่างไรก็ตาม ราคาสะท้อนไปมากแล้ว ดังนั้นราคาหุ้นจึงมีโอกาสขึ้นได้ 15-20% ราคาหุ้นยังถูก

5.บริษัท สตาร์ ปิโตรเลียม รีไฟน์นิ่ง จำกัด (มหาชน) หรือ SPRC ราคาถูกเมื่อเทียบกับตัวอื่น

ส่วนหุ้นเหมาะเก็งกำไรแนะนำ บริษัท อัลฟ่า ดิวิชั่นส์ จำกัด (มหาชน) หรือ ALPHAX หลังเดินหน้าทำโรงไฟฟ้าในสปป.ลาว ขณะที่ไตรมาสล่าสุดมีกำไรจากโรงไฟฟ้า พร้อมการซื้อโรงไฟฟ้าเพิ่ม

ส่วนดัชนีปี 2568 ให้เป้าหมาย 1,630 จุด มีปัจจัยหนุนมาจากมาตรการกระตุ้นเศรษฐกิจ โครงการเอ็นเตอร์เทนเมนต์คอมเพล็กซ์ โครงการแลนด์บริดจ์ (Land Bridge) รถไฟทางคู่ และฟันด์โฟลว์ที่ไหลเข้า หลังจากที่เฟดคาดว่าจะลดดอกเบี้ยลงอีก 1% ในปีหน้า

1,500 จุดแค่ปากซอย

นายวิกิจ ถิรวรรณรัตน์ ผู้ช่วยกรรมการผู้อำนวยการ สายงานวิจัย บริษัทหลักทรัพย์บัวหลวง จำกัด (มหาชน) หรือ BLS กล่าวว่า มีหุ้นหลายตัวในตลาดที่ปรับขึ้นไปรอดัชนีที่ 1,500 จุดแล้ว ขณะเดียวกัน ยังมีหลายตัวที่สามารถซื้อได้ เช่น บริษัท บี.กริม เพาเวอร์ จำกัด (มหาชน) หรือ BGRIM

“ดัชนี 1,500 จุดแค่ปากซอย เน้นหุ้นที่ราคายังแลกการ์ดอยู่ระดับดัชนีที่ 1,300 จุด แล้วเข้าซื้อจะดีกว่า ไม่มีคำว่าตกรถสำหรับหุ้นไทย อยู่ที่ว่าเลือกหุ้นถูกหรือไม่ หลายตัวมีปันผลมีกำไร อาศัยนักวิเคราะห์ช่วยทำการบ้าน ต้องพลิกวิกฤตให้เป็นโอกาส การเปลี่ยนประธานบอร์ดธนาคารแห่งประเทศไทย (ธปท.) อาจมีเซอร์ไพรส์ก็ได้ หากดอกเบี้ยลดหุ้นจะวิ่งแรง” นายวิกิจ กล่าว

กลยุทธ์ลงทุน หากในพอร์ตมีหุ้นสหรัฐฯ ควรปรับลดลงมา ตลาดหุ้นสหรัฐฯ มีโอกาสปรับฐาน ขณะที่บริษัท เจพี มอร์แกนฯ มองเศรษฐกิจสหรัฐฯ มีความเสี่ยงตัวเลขติดลบเกิน 2 ไตรมาส ส่วนหุ้นไทย แนะนำหุ้น

1.บริษัท บี.กริม เพาเวอร์ จำกัด (มหาชน) หรือ BGRIM ที่มีแนวโน้มดีขึ้นเรื่อย ๆ จากโครงการโรงไฟฟ้าที่เพิ่มขึ้น

2.บริษัท ไทยคม จำกัด (มหาชน) หรือ THCOM ราคาไม่แพง บริษัทยังมีโครงการในประเทศอินเดีย ที่ช่วยสร้างอัพไซด์ให้กับราคาหุ้นในอนาคตอีกด้วย

3.บริษัท คาราบาวกรุ๊ป จำกัด (มหาชน) หรือ CBG เตรียมขายเบียร์ในร้าน เซเว่น-อีเลฟเว่น และร้านโชห่วย พร้อมกับขายดีเมื่อภาคเกษตรกรรมและเศรษฐกิจดีขึ้น

4.ธนาคารกรุงเทพ จำกัด (มหาชน) หรือ BBL

ขณะเดียวกัน หากดอกเบี้ยนโยบายปรับลดลง สามารถเข้าไปเก็บหน่วยลงทุนทรัสต์เพื่อการลงทุนในสิทธิการเช่าอสังหาริมทรัพย์ CPN รีเทล โกรท (CPNREIT) ได้ เนื่องจากให้ผลตอบแทนที่สูง ส่วนหุ้นกลุ่ม MAI แนะนำ บริษัท อินฟราเซท จำกัด (มหาชน) หรือ INSET เป็นต้น ส่วนปี 2568 มั่นใจหุ้นไทยไปต่อได้ อย่างไรก็ตาม มีโอกาสที่ MSCI จะปรับเพิ่มน้ำหนักการลงทุนในหุ้นไทย หากดัชนีมีแนวโน้มทะลุ 1,500-1,600 จุด