SQ ลุ้นกำไร Q1 เท่าตัว! รับเหมืองแม่เมาะ-โรงไฟฟ้าหงสาโตเด่น

SQ สุดแกร่ง! เหมืองแม่เมาะ-หงสาโตเด่นหนุนกำไร Q1 เท่าตัว พร้อมลุยประมูลงานรัฐ-เอกชนเพิ่ม

“ข่าวหุ้นธุรกิจออนไลน์” ได้ทำการสำรวจข้อมูลบทวิเคราะห์ของบริษัท สหกลอิควิปเมนท์ จำกัด (มหาชน) หรือ SQ หลังเริ่มเข้าสู่ช่วงของการประกาศผลการดำเนินงานประจำไตรมาส 1/60 ของบริษัทจดทะเบียนในตลาดหุ้นไทย โดยนักวิเคราะห์มองว่ากำไรไตรมาส 1/60 ของ SQ จะเติบโตเป็นเท่าตัวจากปีก่อน หลังได้รับผลดีจากแนวโน้มปริมาณการขุดดินจากโครงการเหมืองแม่เมาะ 8 ที่คาดว่าจะสูงขึ้นอย่างมีนัยสำคัญ อีกทั้งโครงการเหมืองหงสาที่มีอัตราการใช้กำลังการผลิตสูงขึ้น

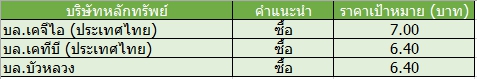

ด้านราคาหุ้นวานนี้ (25 เม.ย.) อยู่ที่ 5.55 บาท ลบ 0.05 บาท หรือ 0.89% สูงสุดที่ 5.70 บาท ต่ำสุดที่ 5.45 บาท มูลค่าซื้อขาย 80.32 ล้านบาท ขณะที่ราคาหุ้นยังมีอัพไซด์จากราคาเป้าหมายสูงสุดที่นักวิเคราะห์ให้ที่ 7.00 บาท อยู่ 26.12%

ส่วนนักวิเคราะห์ บล.เคจีไอ (ประเทศไทย) ระบุในบทวิเคราะห์ แนะนำซื้อ SQ ให้ราคาเป้าหมายอยู่ที่ 7 บาท/หุ้น โดยยังคงมุมมองบวกต่อแนวโน้มผลการดำเนินงานของ SQ ในปีนี้ คาดกำไรปีนี้โต 22.8% เทียบช่วงเดียวกันของปีก่อน และ Upside risk จากการประมูลเหมืองแม่เมาะ 9 มูลค่าราว 3 ล้านบาท ระยะเวลา 11 ปี (คาดขายซองฯ 1-2 เดือนนี้ และรู้ผลการประมูลในไตรมาส 4/60)

ด้านนักวิเคราะห์ บล.เคทีบี (ประเทศไทย) ระบุในบทวิเคราะห์ แนะนำซื้อ ให้ราคาเป้าหมาย 6.40 บาท/หุ้น (DCF อิง WACC ที่ 6.4% และ terminal growth ที่ 0%) คิดเป็น P/E ปีหน้าเพียง 11.5 เท่า โดยมอง SQ มีความน่าสนใจจากแนวโน้มกระแสเงินสดที่มั่นคงในอีก 10 ปีข้างหน้า ฐานกำไรที่เติบโตได้อย่างต่อเนื่องจากการรับรู้รายได้ของโครงการใหม่ ขณะที่บริษัทยังมี upside จากโครงการที่อาจจะได้เพิ่ม

ทั้งนี้คาดว่ากำไรสุทธิในไตรมาส 1/60 ที่ระดับ 141 ล้านบาท เติบโต 100% เทียบช่วงเดียวกันของปีก่อน โดยแนวโน้มปริมาณการขุดดินคาดจะสูงขึ้นอย่างมีนัยสำคัญจากโครงการแม่เมาะ 8 (สอดคล้องกับปริมาณการขุดในไตรมาส 4/60) และโครงการหงสาที่มีอัตราการใช้กำลังการผลิตสูงขึ้น ช่วยสนับสนุนให้รายได้สามารถเติบโตได้ที่ระดับ 844 ล้านบาท หรือโต 24% เทียบช่วงเดียวกันของปีก่อน

นอกจากนี้ยังมองการปรับตัวสูงขึ้นของรายได้จะช่วยหนุนความสามารถในการทำกำไรของบริษัทได้อย่างมีนัยสำคัญเนื่องจากต้นทุนส่วนใหญ่ของบริษัทเป็นต้นทุนคงที่ไม่เหมือนบริษัทรับเหมาทั่วไป (ค่าเสื่อมราคาของเครื่องจักรและดอกเบี้ยจ่าย) หนุนให้อัตรากำไรขั้นต้นโดยรวมคาดจะเพิ่มขึ้นจาก 28.1% นำไตรมาส 1/59 เป็น 34.6% ในไตรมาส 1/60 ได้อีกด้วย

ทั้งนี้ SQ มีความน่าสนใจจากแนวโน้ม upside ของโครงการใหม่ที่จะเกิดขึ้นระหว่างปีได้ โดยบริษัทยังมีโครงการที่เตรียมเข้าร่วมประมูลหรือเซ็นสัญญาได้แก่ 1) โครงการแม่เมาะ 9 คาดมีมูลค่าสัญญาสูงถึง 3 หมื่นล้านบาท ปัจจุบันอยู่ระหว่างการเตรียมเอกสารเพื่อยื่นประมูลภายในเดือนหน้า 2) โครงการลานเทกองถ่านหินของโรงไฟฟ้าเซกอง ปัจจุบันอยู่ระหว่างการรอเจ้าของโครงการ (โรงไฟฟ้า) ทำสัญญากับผู้รับซื้อไฟ มูลค่าสัญญา 1 พันล้านบาท

และ 3) โครงการเหมืองดีบุกพม่าเฟส 2 เป็นโครงการต่อยอดจากโดยอยู่ระหว่างการศึกษาถึงความเป็นไปได้ของทรัพยากร หากเป็นตามที่คาด SQ จะสามารถเพิ่ม capacity การขุดจาก 2 พันตันต่อวันเป็น 5 พันตันต่อวันและเซ็นเป็นสัญญาระยะยาวได้ 4) โครงการเหมืองโปแตชชัยภูมิ เป็นโครงการที่มีความเป็นไปได้เพิ่มขึ้นหลังรัฐบาลประกาศใส่เงินเพิ่มทุนให้โครงการแล้ว คาด SQ จะเข้าเป็นหนึ่งใน partner ร่วมกับ TRC ในการทำโครงการได้

นอกจากโครงการเหมืองแม่เมาะ 8 และเหมืองหงสาที่เป็นตัวผลักดันกำไรหลักในปี 60 แล้ว SQ ยังเตรียมเริ่มผลิตในโครงการเหมืองดีบุกพม่าซึ่งสร้างรายได้ปีละประมาณ 500 ล้านบาทเป็นระยะเวลา 7 ปีภายในไตรมาส 3/60 ได้

โดยยังคาดว่า SQ จะมีแนวโน้มที่สามารถรับรู้รายได้ของโครงการระยะที่ 2 ของเหมืองแม่เมาะ 8 (ซึ่งทำให้รายได้เติบโตก้าวกระโดดกว่า 2 เท่าตัวจากปกติ) ได้เร็วกว่าที่คาดได้ (แผนปัจจุบันคือเริ่มไตรมาส 1/61) จึงยังคงคาดการณ์กำไรของ SQ จะมีการเติบโตอย่างก้าวกระโดดในอีก 2 – 3 ปีข้างหน้า โดยคาดกำไรปีนี้ที่ 485 ล้านบาท หรือโต 50% เทียบช่วงเดียวกันของปีก่อน และกำไรปีหน้าที่ 630 ล้านบาท หรือโต 30% เทียบช่วงเดียวกันของปีก่อน

ขณะที่นักวิเคราะห์ บล.บัวหลวง ระบุในบทวิเคราะห์ แนะนำซื้อ SQ ให้ราคาเป้าหมายที่ 6.40 บาท/หุ้น โดยเติบโตของกำไรที่เติบโตอย่างแข็งแกร่งในไตรมาส 4/59 และภาพการดำเนินงานโดยรวมในปี 60 รวมทั้งโครงการใหม่ในอนาคต ทำให้มองว่าแนวโน้มของกำไรจะเติบโตได้ต่อเนื่องในไตรมาส 1/ 60 เนื่องจากเป็นช่วง High season รวมถึงภาพทั้งปีจะเติบโตได้แข็งแกร่งจากโครงการแม่เมาะ 8 ที่มีการปรับราคาเพิ่มขึ้น รวมถึงโครงการหงสาฯ คาดจะมีการเรียกรับถ่านหินเพิ่มเติมหลังจากโรงไฟฟ้าที่ปิดปรับปรุงช่วงปี 59 กลับมาดำเนินงาน

รวมทั้งการเติบโตของบริษัทจะโดดเด่นที่สุดในปี 61 หลังจากเริ่มดำเนินการติดตั้งเครื่องจักรใหญ่สำหรับโครงการแม่เมาะ 8 อีกทั้งยังมีโครงการใหม่ ซึ่งรอประมูลเพิ่มมูลค่า 1.5 แสนล้านบาท และยังมีงานใน Pipe line ที่ได้ LOI มาแล้ว คืองานรับเหมาปรับพื้นที่งานกองถ่านหินของโครงการโรงไฟฟาเซกอง ประเทศลาว เหลือแค่ขั้นตอน เซ็นงานและเริ่มรับรู้รายได้ ซึ่งเรายังไม่ได้รวมไว้ในประมาณการกำไร รวมถึงโครงการสินแร่อื่นๆที่มีโอกาสจะเข้ามา ราคาหุ้นสะท้อน PE ปี 60 ประมาณ 19 เท่า และปี 61 จะลดลงเหลือ 13 เท่า