เปิดหุ้นต้องระวังกลุ่มสายการบิน Q2 ขาดทุนอื้อ พ่วง D/E เกิน 8 เท่า

เปิดหุ้นต้องระวังกลุ่มสายการบิน! ผลประกอบการ Q2/60 ยังขาดทุนอื้อ พ่วง D/E สูงเกิน 8 เท่า

“ข่าวหุ้นธุรกิจออนไลน์” ได้ทำการสำรวจผลการดำเนินงานของบริษัทจดทะเบียนในตลาดหลักทรัพย์ (บจ.) ในกลุ่มผู้ประกอบการให้บริการสายการบิน หลังจากประกาศงบฯออกมา โดยจะเห็นได้ว่าผลประกอบการของหุ้นกลุ่มดังกล่าวยังมีผลขาดทุนสุทธิ หรือบางบจ.มีกำไรลดลงอย่างมีนัยสำคัญ หลังประสบปัญหาทางการแข่งขันที่รุนแรง เนื่องจากแต่ละสายการบินมีการเปิดเส้นทางบินใหม่อย่างต่อเนื่อง ขณะที่ยังมีค่าใช้จ่ายที่เพิ่มมากขึ้น

โดยผลประกอบการของบริษัทในกลุ่มสายการบินมีดังตารางประกอบ

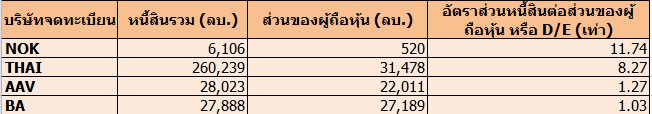

นอกจากนี้หุ้นกลุ่มสายการบินยังมีอัตราส่วนหนี้สินต่อส่วนของผู้ถือหุ้น (Debt to Equity ratio : D/E) ค่อนข้างสูง จึงได้ทำการสำรวจค่า D/E ของกลุ่มสายการบินเพื่อเป็นการแสดงให้เห็นว่า บจ.ใดที่มีความความเสี่ยงจากการกู้ยืมเงินมาใช้ในการดำเนินกิจการ ซึ่งอาจนำไปสู่การผิดนัดชำระหนี้ได้

โดย อัตราส่วนหนี้สินต่อส่วนของผู้ถือหุ้น คือ อัตราส่วนที่นำหนี้สินรวม หารด้วยส่วนของผู้ถือหุ้น ซึ่งจะแสดงโครงสร้างเงินทุนของกิจการว่าสินทรัพย์ของกิจการมาจากการกู้ยืม หรือมาจากทุนของกิจการ

ทั้งนี้ หากค่า D/E สูง แสดงให้เห็นว่า บริษัทมีโอกาสที่จะไม่สามารถชำระดอกเบี้ยได้สูง เนื่องจากมีหนี้สินสูง ก็จะส่งผลให้บริษัทมีภาระที่ต้องชำระดอกเบี้ยเพิ่มตามไปด้วย

สำหรับค่า D/E ของกลุ่มสายการบินมีรายละเอียดดังตารางด้านล่าง

อันดับที่ 1 บริษัท การบินไทย จำกัด (มหาชน) หรือ THAI รายงานผลการดำเนินงานประจำไตรมาส 2/60 สิ้นสุดวันที่ 30 มี.ค.60 มีผลขาดทุน 5.21 พันล้านบาท หรือขาดทุนสุทธิ 2.39 บาทต่อหุ้น เพิ่มขึ้น 78% จากปีช่วงเดียวกันของปีก่อนมีผลขาดทุนสุทธิ 2.92 พันล้านบาท หรือมีผลขาดทุนสุทธิ 1.34 บาทต่อหุ้น

โดยผลการดำเนินงานในช่วงดังกล่าวที่ขาดทุนเพิ่มขึ้น เนื่องจากบริษัทมีค่าใช้จ่ายเพิ่มขึ้น จากค่าน้ำมันเครื่องบินเพิ่ม 527 ล้านบาท ค่าใช้จ่ายในการดำเนินงานไม่รวมค่าน้ำมันเพิ่มขึ้น 3.39 พันล้านบาท สาเหตุหลักเกิดจากค่าใช้จ่ายที่เพิ่มขึ้นตามปริมาณการผลิต และปริมาณการขนส่งที่เพิ่มขึ้น ประกอบกับค่าซ่อมแซมและซ่อมบำรุงอากาศยานเพิ่มขึ้น

ด้าน บล.ดีบีเอสฯ แนะนำ “ถือ” THAI ราคาเป้าหมาย 18.70 บาท/หุ้น หลังจากประกาศขาดทุนมากถึง 5.21 พันล้านบาท เนื่องจากการขาดทุนอัตราแลกเปลี่ยนจำนวนมาก และมีรายการค่าใช้จ่ายที่เกิดขึ้นครั้งเดียว (one offs item) หากไม่นับรายการเหล่านี้ เฉพาะการดำเนินงานหลักก็ยังเป็นขาดทุน (core losses) ที่ 1.83 พันล้านบาท เพิ่ม 1.9% จากปีก่อน รวมยอดสะสมครึ่งปีแรกของปี 60 เป็นกำไร 830 ล้านบาท ลดลง 80% จากปีก่อนถือว่าต่ำกว่าคาด

ทั้งนี้หากพิจารณารายการสำคัญ RPK (Revenue per KM) เพิ่มขึ้นแข็งแกร่ง 21% แต่ถูกชดเชยด้วย yield ที่ลดลง 10% รวมทั้งต้นทุนต่างๆก็เพิ่มสูงขึ้น ความเสี่ยงยังมีอยู่ในงวดครึ่งปีหลังของปี 60 จากการแข่งขันที่รุนแรงในอุตสาหกรรม yield ที่ต่ำ และอิงการกู้ที่สูง แนะนำเพียง ถือ ด้วยราคาพื้นฐาน 18.70 บาท จะมีการรับข้อมูลเพิ่มเติมจากบริษัทเพื่อปรับปรุงต่อไป

อันดับที่ 2 บริษัท สายการบินนกแอร์ จำกัด (มหาชน) หรือ NOK รายงานผลการดำเนินงานประจำไตรมาส 2/60 สิ้นสุดวันที่ 30 มี.ค.60 มีผลขาดทุน 649.70 ล้านบาท หรือขาดทุนสุทธิ 0.785 บาทต่อหุ้น ขาดทุนลดลง 12% จากปีช่วงเดียวกันของปีก่อนมีผลขาดทุนสุทธิ 745.88 ล้านบาท หรือมีผลขาดทุนสุทธิ 1.193 บาทต่อหุ้น

ทั้งนี้ นายปิ่นยศ พิบูลสงคราม ผู้อำนวยการใหญ่ ฝ่ายการตลาดและการขาย NOK คาดปี 61 จะพลิกกลับมามีกำไร จากปี 60 ที่คาดว่าจะเผชิญการขาดทุนต่อเนื่อง แต่จะขาดทุนลดลงจากปีก่อนที่มีผลขาดทุน 2,795 ล้านบาท เนื่องจากปีนี้จะนำเครื่องบินที่มีอยู่นำไปบินในเส้นทางต่างประเทศมากขึ้นเพื่อให้เกิดประสิทธิภาพ (Utilization) เป็น 11 ชั่วโมง/ลำ/วัน จากปัจจุบัน 7-8 ชั่วโมง/ลำ/วัน

อันดับที่ 3 บริษัท การบินกรุงเทพ จำกัด (มหาชน) หรือ BA รายงานผลการดำเนินงานประจำไตรมาส 2/60 สิ้นสุดวันที่ 30 มี.ค.60 มีผลขาดทุน 533.61 ล้านบาท หรือขาดทุนสุทธิ 0.25 บาทต่อหุ้น ขาดทุนเพิ่มขึ้น 318% จากปีช่วงเดียวกันของปีก่อนมีผลขาดทุนสุทธิ 127.62 ล้านบาท หรือมีผลขาดทุนสุทธิ 0.06 บาทต่อหุ้น

โดยผลการดำเนินงานในช่วงดังกล่าวที่ขาดทุนเพิ่ม เนื่องจากบริษัทมีรายได้ลด จากค่าโดยสารและค่าระวางขนส่ง และมีต้นทุนขายและบริการเพิ่มขึ้น รวมทั้งมีค่าใช้จ่ายในการบริหารเพิ่มขึ้นด้วย

ทั้งนี้ บล.ธนชาต แนะนำ “ซื้อ” BA ให้ราคาเป้าหมาย 29 บาท/หุ้น โดย BA รายงานผลขาดทุนจากการดำเนินงานปกติใน ไตรมาส 2/60 ที่ 633 ลบ. จากที่มีผลขาดทุนที่ 128 ลบ. ในไตรมาส 2/59 และมีกำไรปกติ 513 ลบ. ในไตรมาส 1/60 ผลการดำเนินงานต่ำกว่าที่คาดไว้ การลดลงของกำไรมีสาเหตุหลักมาจากการแข่งขันที่เพิ่มขึ้นทำให้จำนวนผู้โดยสาร และ passenger yield ถูกกดดัน และมีต้นทุนน้ำมันที่เพิ่มขึ้น

ทั้งนี้เนื่องจากผลการดำเนินงานครึ่งปีแรกของปี 60 ที่ต่ำกว่าคาด เราจึงจำเป็นต้องทบทวนประมาณการกำไร ราคาเป้าหมาย และคำแนะนำของเรา

แม้ว่าจำนวนผู้โดยสารจะเพิ่มขึ้น 4.5% จากปีก่อนในไตรมาส 2/60 แต่รายได้จากธุรกิจสายการบินลดลง 2.5% จากปีก่อน เนื่องจากมีการแข่งขันด้านราคาที่สูงขึ้นในอุตสาหกรรม จึงทำให้ passenger yield ลดลง 8.2% จากปีก่อนใน ไตรมาส 2/60 แต่อย่างไรก็ตาม รายได้จากธุรกิจอื่นในสนามบินยังคงเพิ่มขึ้น 13% จากปีก่อน ในไตรมาส 2/60 ช่วยให้ BA มีรายได้รวมทรงตัวจากปีก่อนในไตรมาส 2/60

โดยหากนับรวมค่าน้ำมัน และต้นทุนพนักงาน (โดยเฉพาะนักบิน) ที่สูงขึ้น BA จะมีอัตรากำไรขั้นต้นลดลงมาอยู่ที่ 1.3% ในไตรมาส 2/60 vs 18.2% ในไตรมาส 2/59 นอกจากนี้รายได้อื่นยังลดลง 21% จากปีก่อนในไตรมาส 2/60 เนื่องจากรายได้เงินปันผลจาก BDMS ที่ลดลงอีกด้วย

ความเสี่ยงสำคัญ: ค่าใช้จ่ายน้ำมันเชื้อเพลิงคิดเป็น 20% ของค่าใช้จ่ายรวมของ BA ดังนั้นความผันผวนของราคาน้ำมันอากาศยานจะเป็นความเสี่ยงที่สำคัญต่อประมาณการกำไรของเรา

อันดับที่ 4 บริษัท เอเชีย เอวิเอชั่น จำกัด (มหาชน) หรือ AAV รายงานผลการดำเนินงานประจำไตรมาส 2/60 สิ้นสุดวันที่ 30 มี.ค.60 มีกำไรสุทธิ 170.65 ล้านบาท หรือขาดทุนสุทธิ 0.0352 บาทต่อหุ้น ลดลง 59% จากปีช่วงเดียวกันของปีก่อนมีผลขาดทุนสุทธิ 422.50 ล้านบาท หรือมีผลขาดทุนสุทธิ 0.0871 บาทต่อหุ้น

โดยผลการดำเนินงานในไตรมาสดังกล่าวปรับตัวเพิ่มขึ้น ต้นทุนขายและการให้บริการ

บล.เอเอสแอล แนะนำ “เก็งกำไร” AAV ราคาเป้าหมาย 6.59 บาท/หุ้น โดยยังคงมุมมองเชิงลบต่อธุรกิจสายการบินเช่นเดิม แม้เราเชื่อว่ากำไรสุทธิครึ่งปีหลังของปี 60 มีโอกาสเติบโตจากปีก่อนจากฐานกำไรสุทธิปี 59 ที่ต่ำ แต่ผลประกอบการทั้งปี 60 ยังมีโอกาสต่ำกว่าที่เราประเมินไว้ โดยเฉพาะปัจจัยเสี่ยงจากราคาตั๋วโดยสารที่มีโอกาสต่ำกว่าสมมติฐานที่เราประเมินไว้ จากผลกระทบของการแข่งขันทางด้านราคาที่รุนแรง”

ทั้งนี้คาดหมายจะเห็นกำไรสุทธิครึ่งปีหลัง ฟื้นตัวจากปีก่อนจากฐานกำไรสุทธิครึ่งปีหลังของปี 59 ที่ต่ำ ล่าสุดสถิติ Load factor ในเดือน ก.ค. 60 อยู่ที่ระดับ 85% และในช่วง 1 – 14 ส.ค. อยู่ที่ 88% (Load Factor ใน 2Q60 อยู่ที่ 86%) โดยในช่วงครึ่งปีหลังปี 59 มีปัจจัยลบจากนักท่องเที่ยวจีนปรับลดลง จากผลกระทบของนโยบายภาครัฐฯ ในการปราบปรามทัวร์ศูนย์เหรียญ (เริ่ม ส.ค. 59) รวมไปถึงการงดจัดงานรื่นเริงในช่วงปลายปี 59 ที่ผ่านมา ขณะที่ปัจจุบันเราเริ่มเห็นการฟื้นตัวของจำนวนนักท่องเที่ยวจากจีน

อย่างไรก็ตามยังคงประมาณการกำไรสุทธิปี 60 ไว้เท่าเดิม และยังคงมูลค่าเหมาะสมไว้ที่ 6.59 บาท แม้เราเชื่อว่า AAV จะเป็นบริษัทที่สุดในกลุ่มธุรกิจสายการบิน แต่ปฏิเสธไม่ได้ว่าระยะสั้นหุ้นในกลุ่มธุรกิจการบินขาดปัจจัยบวกสนับสนุนการลงทุน เนื่องจากธุรกิจกำลังเข้าสู่ช่วง Low Season ขณะที่ภาพรวมธุรกิจยังมีความเสี่ยงจากภาวะการแข่งขันทางด้านราคาที่รุนแรง

*ทั้งนี้ข้อมูลที่มีการนำเสนอข้างต้น เป็นเพียงข้อแนะนำจากข้อมูลพื้นฐานเพื่อประกอบการตัดสินใจของนักลงทุนเท่านั้น และมิได้เป็นการชี้นำ หรือเสนอแนะให้ซื้อหรือขายหลักทรัพย์ใดๆ การตัดสินใจซื้อหรือขายหลักทรัพย์ใดๆ ของผู้อ่าน ไม่ว่าจะเกิดจากการอ่านบทความในเอกสารนี้หรือไม่ก็ตาม ล้วนเป็นผลจากการใช้วิจารณญาณของผู้อ่าน