HMPRO ฉายแววเด่น! ลุ้นกำไร Q3/60 พุ่งทะลุ 1.2 พันลบ. ลุยขยายสาขาเต็มสูบ

HMPRO ฉายแววเด่น ลุ้นกำไร Q3/60 พุ่งทะลุ 1.2 พันล้านบาท จากยอดขายสาขาเดิมพลิกเติบโต ฟากโบรกฯ เชียร์ "ซื้อ" ชูเป้า 15 บาท

“ข่าวหุ้นธุรกิจออนไลน์” ได้ทำการสำรวจข้อมูลและบทวิเคราะห์ของบริษัท โฮม โปรดักส์ เซ็นเตอร์ จำกัด (มหาชน) หรือ HMPRO หลังเข้าสู่ช่วงประกาศผลประกอบการประจำไตรมาส 3/60 ของบริษัทจดทะเบียนในตลาดหุ้นไทย โดยนักวิเคราะห์ คาดการณ์ว่า แนวโน้มกำไรในช่วงไตรมาส 3/60 จะเติบโตสูงขึ้นเมื่อเทียบกับช่วงเดียวกันของปีก่อน เนื่องจากอัตราการเติบโตจากสาขาเดิมที่พลิกกลับมามีกำไร รวมถึงการขยายสาขาใหม่อย่างต่อเนื่อง

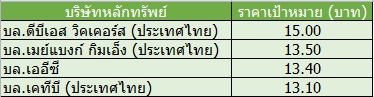

ขณะที่ราคาหุ้น HMPRO ปิดตลาดวานนี้ (24 ต.ค.) อยู่ที่ 13 บาท บวก 0.60 บาท หรือ 4.84% ด้วยมูลค่าซื้อขาย 430 ล้านบาท ทั้งนี้ยังคงมีอัพไซด์จากราคาเป้าหมายสูงสุดที่ 15 บาท อยู่ 15.38%

โดย นักวิเคราะห์ ดีบีเอส วิคเคอร์ส (ประเทศไทย) ระบุในบทวิเคราะห์ แนะนำ “ซื้อ” หุ้น HMPRO ในราคาเป้าหมาย 15 บาทต่อหุ้น โดยคาดการณ์กำไรสุทธิช่วงไตรมาส 3/60 โดดเด่น เติบโตถึง 21% เทียบจากช่วงเดียวกันของปีก่อน และ 1.6% เทียบจากไตรมาสก่อน เป็น 1.2 พันล้านบาท และถือว่าเติบโตในอัตราสูงกว่ารายได้ที่คาดไว้เป็น 15 พันล้านบาท (+8.6% เทียบกับช่วงเดียวกันของปีก่อน และ +1.4% เทียบจากช่วงเดียวกันไตรมาสก่อน)

ทั้งนี้ เนื่องจากอัตรากำไรขั้นต้นที่ทำได้สูงขึ้น ซึ่งสินค้าที่จำหน่ายปัจจุบันมีอัตรากำไรขั้นต้นสูงขึ้น และมีส่วนผสมสินค้าที่จำหน่ายให้กำไรสูงมากขึ้น และมีสัดส่วนค่าใช้จ่ายขาย-บริหารเทียบกับรายได้ต่ำลง ผลพวงจาก economy of scales ที่มากขึ้น

ส่วนอัตราการเติบโตจากสาขาเดิม (SSSG) กลับมาเป็นบวกได้ในไตรมาส 3/60 เพิ่มขึ้น 1.3% เทียบกับช่วงเดียวกันของปีก่อน เทียบกับ ช่วงเดียวกันกับปีก่อนและไตรมาสก่อนหน้าที่ -0.6% และ -6.3% ตามลำดับ ซึ่งสอดคล้องกับอุตสาหกรรมที่กระเตื้องดีขึ้น รวมทั้งการขยายสาขาใหม่ต่อเนื่อง คาดว่า SSSG จะมีโมเม็นตัมเป็นบวกได้ต่อเนื่องทั้งงวดไตรมาส 4/60

นอกจากนี้ยังคาดอัตราการเติบโตกำไรหลักปีนี้และปีหน้ามีความแข็งแกร่งเป็น +16%/+17% เทียบกับช่วงเดียยวกันปีก่อนตามลำดับ โดยคาดว่าบริษัทจะมีอัตรากำไรจากการดำเนินงานที่ดีขึ้นทั้งเรื่องอัตรากำไรขั้นต้นและลดค่าใช้จ่าย ผลลบจากการเปิด Mega Home ที่มีกำไรต่ำตั้งแต่ปี 56 และทำให้มีอัตรากำไรขั้นต้นที่ลดลง อย่างไรก็ตาม ในปีที่แล้วบริษัทกลับมาปรับตัวเกี่ยวกับสินค้าที่เป็นแบรนด์ตัวเอง เพื่อปรับปรุงเรื่องคุณภาพและอัตรากำไร ผลดีคือได้เห็นอัตรากำไรขั้นต้นนั้นกลับมาดีขึ้น

อีกทั้งสัดส่วนค่าใช้จ่ายขาย-บริหารเทียบกับรายได้ต่ำลง ผลพวงจาก economy of scales ของ Mega Home ในไทยและธุรกิจที่มาเลเซียที่ดีขึ้นก็มีส่วนช่วย โดยในไทยผ่านจุดคุ้มทุนในปีนี้และที่มาเลเซียจะเป็นปลายปีหน้า

อย่างไรก็ตาม นักวิเคราะห์ได้ปรับเพิ่มคำแนะนำเป็น “ซื้อ” ดีขึ้นกว่าเดิมที่เป็น “ถือ” ได้มีการปรับประมาณการปี 61 ขึ้น 3% และปี 62 ปรับขึ้นขึ้นในอัตรา 4% ด้วยสมมุติฐานค่าใช้จ่ายที่ปรับให้ต่ำลง ประเมินด้วยวิธี DCF (WACC 8%, terminal growth 2%)

ส่วน นักวิเคราะห์ บล.เมย์แบงก์ กิมเอ็ง (ประเทศไทย) ระบุในบทวิเคราะห์ แนะนำ “ซื้อ” หุ้น HMPRO ในราคาเป้าหมาย 13.50 บาทต่อหุ้น โดยคาดอัตราการเติบโตจากสาขาเดิม (SSSG) ฟื้นตัวเป็นบวกเป็นครั้งแรกหลังจากติดลบมา 4 ไตรมาสติดต่อกัน

อีกทั้งมีการขยายสาขาต่อเนื่องและเพิ่มสัดส่วนสินค้า Private brand ช่วยผลักดันอัตรากำไร คาดกำไรสุทธิเติบโต 13% เทียบกับช่วงเดียวกันของปีก่อน ในไตรมาส 3/60 และแข็งแกร่งยิ่งขึ้นในไตรมาส 4/60 ซึ่งเป็นไฮซีซั่น การเปิดสาขามาเลเซียครบ 6 แห่งในปีนี้คาดจะทำให้ผลประกอบการถึงจุดคุ้มทุน

โดยคาดอัตรากำไรขั้นต้นเพิ่มขึ้นจาก 25.4% ในไตรมาส 3/59 มาเป็น 26.0% เนื่องจากการทยอยเพิ่มสัดส่วนสินค้า Private brand และการเพิ่มสัดส่วนสินค้าที่มีอัตรากำไรสูง ประกอบกับมีการเพิ่มประสิทธิภาพในการดำเนินงานและควบคุมค่าใช้จ่าย

ทั้งนี้ นักวิเคราะห์คาดอัตราส่วนค่าใช้จ่ายต่อยอดขายลดลงจาก 22.9% ในไตรมาส 3/59 เป็น 22.8% โดยรวมแล้วคาดกำไรสุทธิเพิ่มขึ้น 13% เทียบกับช่วงเดียวกันปีก่อนเป็น 1.07 พันล้านบาท แต่ลดลง 6% จากไตรมาสก่อน ตามผลของฤดูกาล

นอกจากนี้ คาดกำไรจะแข็งแกร่งยิ่งขึ้นในช่วงไตรมาส 4/60 ซึ่งเป็นไฮซีซั่น ยอดขายและกำไรสูงสุดของปี SSSG มีแนวโน้มฟื้นตัว อีกทั้งจะมีการเปิดสาขาที่มาเลเซียอีก 1 สาขา ทำให้มีจำนวนสาขามาเลเซียรวมเป็น 6 สาขา ซึ่งคาดจะทำให้ผลประกอบการที่มาเลเซียถึงจุดคุ้มทุนได้ในปลายปีนี้หรือต้นปีหน้า อัตรากำไรมีโอกาสเพิ่มขึ้นหลังจากเพิ่มสัดส่วนและมีการปรับเปลี่ยนสินค้า Private brand ให้มีคุณภาพดีขึ้นและมีความแตกต่างจากคู่แข่ง

ด้าน นักวิเคราะห์ บล.เออีซี ระบุในบทวิเคราะห์ แนะนำ “ซื้อ” หุ้น HMPRO ในราคาเป้าหมาย 13.40 บาทต่อหุ้น โดยคาดในช่วงไตรมาส 3/60 โฮมโปรจะมียอดขายสาขาเดิมพลิกบวกราว 1-2% เทียบกับช่วงเดียวกันของปีก่อน หลังจากที่ติดลบมาต่อเนื่อง 4 ไตรมาสก่อนหน้า ซึ่งเมื่อบวกกับการรับรู้ยอดขายสาขาใหม่ของโฮมโปรและเมกาโฮมที่เพิ่มขึ้นรูปแบบละ 3 แห่ง จากช่วงไตรมาส 3/59 (ช่วงไตรมาส 3/60 เปิดเมกาโฮม 1 แห่งที่เชียงราย)

รวมทั้งจะมีการรับรู้ยอดขายจากโฮมโปรมาเลเซีย 4 แห่ง จากช่วงไตรมาส 3/59 (ช่วงไตรมาส 3/60 เปิดสาขาใหม่ที่อิโปห์และปีนัง) จึงคาดยอดขายรวมและรายได้อื่นๆ โต 4% เทียบกับช่วงเดียวกันของปีก่อน และ 2.7% เทียบกับช่วงเดียวกันของปีก่อนตามลำดับ

ขณะเดียวกันอัตรากำไรขั้นต้นคาดเพิ่มขึ้นจาก 25.4% ในช่วงไตรมาส 3/59 เป็น 26.0% และ SG&A/Sales คาดลดลงจาก 22.9% ในช่วงไตรมาส 3/59 เป็น 22.8% หลังเกิดการประหยัดต่อขนาดจากยอดขายสาขาเดิมพลิกเป็นบวก อีกทั้งมีสาขาที่เพิ่มขึ้นทั้งจากเมกาโฮมและโฮมโปรที่มาเลเซีย ส่งผลให้ช่วงไตรมาส 3/60 คาด HMPRO มีกำไรสุทธิ 1,091 ล้านบาท โต 15.0% เมื่อเทียบกับช่วงเดียวกันของปีก่อน

อย่างไรก็ตาม แม้การขยายสาขาในประเทศจะชะลอตัว ทั้งรูปแบบโฮมโปรและเมกาโฮม เพื่อรอดูการฟื้นตัวที่ชัดเจนของภาวะเศรษฐกิจและกำลังซื้อ แต่ด้วยแผนเพิ่มศักยภาพทำกำไรโดยยกระดับคุณภาพ Private Brand ให้แตกต่างจาก Natural Brand พร้อมตั้งเป้ามีสัดส่วนยอดขายสินค้า Direct Sourcing เพิ่มจากปีก่อนที่ 18.7% เป็น 20.0% ในปีนี้

ทั้งนี้ ผนวกกับช่วงไตรมาส 4/60 ยังมีแผนเปิดโฮมโปรในมาเลเซียอีก 1 แห่งที่ยะโฮร์ ซึ่งจะทำให้สิ้นปีนี้มีสาขาครบ 6 แห่งในมาเลเซีย และจะเข้าสู่จุดคุ้มทุนได้เร็วขึ้นจากผล ประหยัดต่อขนาดที่ตามมา จึงทำให้คาดปีนี้ HMPRO ยังมีกำไรสุทธิ 4,548 ล้านบาท โต 10.3% เทียบกับช่วงเดียวกันของปีก่อน และโตต่อ 12.0% เทียบกับช่วงเดียวกันของปีก่อน ในปี 61 ตามกำลังซื้อที่ดีขึ้นและการขยายสาขาทุกรูปแบบทั้งในไทยและมาเลเซีย

ขณะที่ นักวิเคราะห์ บล.เคทีบี (ประเทศไทย) ระบุในบทวิเคราะห์ แนะนำ “ซื้อ” หุ้น HMPRO ในราคาเป้าหมาย 13.10 บาทต่อหุ้น โดยคาดว่า HMPRO จะมีกำไรในไตรมาส 3/60 ที่ 1.19 พันล้านบาท เพิ่มขึ้น 26% เทียบกับช่วงเดียวกันของปีก่อน และ 5% จากไตรมาสก่อน

โดยยอดขายของสาขาเดิมพลิกฟื้นขึ้นในไตรมาส 3/60 จากที่อ่อนตัวในไตรมาส 2/60 อีกทั้งในไตรมาส 4/60 จะเป็นช่วงที่การบริโภคอยู่ในระดับสูงตามเทศกาล และขยายสาขาได้ต่อเนื่อง บริษัทมีการปรับเปลี่ยนรูปแบบการขยายสาขาโดยจัดสินค้าให้หลากหลายแต่ใช้พื้นที่น้อยลงเสริมด้วยการขายแบบออนไลน์ โดยมีการเปิดสาขาเพิ่มที่เชียงรายและมาเลเซีย

รวมถึงการเพิ่มสัดส่วนของ private brand ทำให้สามารถรักษาอัตรากำไรขั้นต้นได้ดี โดยนักวิเคราะห์คาดว่ากำไรจะเติบโตขึ้น 12% ในปี 60 และ 14% ในปี 61 หลังจากผ่านพ้นช่วงการบริโภคที่อ่อนตัว

ทั้งนี้ จากการบริหารรูปแบบสาขาและส่วนผสม housebrand ที่คาดว่าจะมากขึ้น ทำให้กำไรยังคงเติบโตในปี 60 โดยคาดว่าจะเห็นการฟื้นตัวในครึ่งปีหลังของยอดขายของสาขาเดิมในปี 60 จากการบริโภคที่ฟื้นตัวขึ้น

โดยในไตรมาส 3/60 โฮมโปรมีการขยายสาขาเพิ่ม 2 แห่งในมาเลเซียที่ Ipoh และ Penang และ megahome ที่เชียงราย รวมถึงมีการปรับเปลี่ยนรูปแบบสาขาในไทยจาก HomePro Living ซึ่งเน้นเรื่องการ Design และผลิตภัณฑ์ในการตกแต่งตัวบ้านเป็น HomePro S ซึ่งเน้นสินค้าที่มีการซื้อและขนส่งได้ง่าย

ทั้งนี้ HomePro S เป็นรูปแบบสาขาที่ไม่ใช้พื้นที่มาก แต่จะมีสินค้าหลากหลาย และเสริมด้วยการขายแบบ online รวมถึงการเพิ่มส่วนผสมการขายจากสินค้า housebrand ซึ่งคาดว่า จะทำให้ HMPRO สามารถระดับอัตรากำไรขั้นต้นที่ 28% ในไตรมาส 3/60 ได้ โดยบริษัทมีแผนการขยายสาขาในช่วงหลังของปี 60 ในกรุงเทพอีก 1 สาขา และสาขาโฮมโปรในประเทศมาเลเซียอีก 1 สาขา โดยสาขาในมาเลเซียมี SSSG อยู่ในระดับค่อนข้างดี 2-3%

อย่างไรก็ตาม นักวิเคราะห์คาด HMPRO จะมีกำไรเติบโตขึ้น 12% ในปี 60 และ 14% ในปี 61 ตามลำดับ หลังจากผ่านพ้นช่วงการบริโภคที่อ่อนตัว รวมถึง SSSG ปี 61 ที่จะกลับมาโตประมาณ 2.5-3% และคาดจะเปิดสาขาได้อีกประมาณ 7-8 สาขา จากเดิมที่คาดไว้เพียง 6 สาขา