3โบรกฯฟันธงIVLกำไรQ3โตสนั่น! ไม่หวั่นตั้งสำรองฯ1.3พันลบ. ปรับเป้าใหม่ดันอัพไซด์สูงลิ่ว

3 โบรกฯ ชั้นนำฟันธง IVL กำไร Q3/60 โตสนั่น! ไม่หวั่นตั้งสำรองฯ 1.3 พันลบ. พร้อมปรับราคาเป้าหมายเพิ่มดันอัพไซด์สูงลิ่ว

“ข่าวหุ้นธุรกิจออนไลน์” ได้ทำการสำรวจข้อมูลและบทวิเคราะห์ของบริษัท อินโดรามา เวนเจอร์ส จำกัด (มหาชน) หรือ IVL หลังเข้าสู่ช่วงประกาศผลประกอบการประจำไตรมาส 3/60 ของบริษัทจดทะเบียนในตลาดหลักทรัพย์แห่งประเทศไทย

โดยนักวิเคราะห์ แนวโน้มกำไรของ IVL จะเติบโตได้อย่างแข็งแกร่งทั้งเทียบจากไตรมาสก่อนและเทียบจากปีก่อน แม้อาจจะมีการตั้งสำรองหนี้สงสัยจะสูญถึง 1.3 พันล้านบาทก็ตาม นอกจากนี้ยังได้ปรับประมารการณ์กำไรและราคาเป้าหมายเพิ่มขึ้นอีกด้วย

ขณะราคาหุ้น IVL ปิดตลาดวานนี้ (7 พ.ย.) อยู่ที่ 49.25 บาท บวก 0.25 บาท หรือ 0.51% ด้วยมูลค่าซื้อขาย 1.44 พันล้านบาท ทั้งนี้ยังคงมีอัพไซด์จากราคาเป้าหมายสูดสุดที่ 77 บาท อยู่ 56%

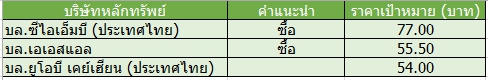

โดย นักวิเคราะห์ บล.ซีไอเอ็มบี (ประเทศไทย) ระบุในบทวิเคราะห์ แนะนำ “ซื้อ” IVL โดยมีราคาเป้าหมาย 77 บาทต่อหุ้น จากเดิม 54 บาทต่อหุ้น อิง 12 เท่า EV/EBITDA ปี 62 (เฉลี่ยหกปีย้อนหลังของ IVL) หลังจากที่มีการเปลี่ยนแปลงใหญ่ในปี 59 คาดว่า IVL จะเห็นการเติบโตสูงในระยะที่สองสำหรับปี 60-62 และจะทำให้รายได้เติบโต 17% CAGR ในปี 60-62

สำหรับปัจจัยสนับสนุนการเติบโตคือ 1) การควบรวมกิจการของ HVA 2) อีเทนแครกเกอร์ในสหรัฐ (US Ethane cracker) 3) การปรับตัวที่ดีขึ้นของมาร์จิ้น PET และ PTA และ 4) การเริ่มเข้าอุตสาหกรรมฟิล์มโพลีเอสเตอร์ BOPET

โดยการควบรวมกิจการคาดการณ์กำลังการผลิตของ HVA จะสูงขึ้นเป็น 2.3 mtpa ภายในปี 61 และจะกลายเป็นปัจจัยขับเคลื่อนรายได้หลักของ IVL และก่อให้เกิดกำไรที่ 9 พันล้านบาทต่อปี โดยปรับประมาณการกำไรต่อหุ้นปี 61-62 ขึ้น 5.6-9.6% เพื่อรวมการควบรวมกิจการของ IVL ที่เพิ่งเกิดขึ้น

ด้าน นักวิเคราะห์ บล.เอเอสแอล ระบุในบทวิเคราะห์ แนะนำ “ซื้อ” IVL ราคาเป้าหมาย 55.50 บาทต่อหุ้น จากเดิม 49 บาทต่อหุ้น โดยคาดว่ากำไรสุทธิไตรมาส 3/60 จะอยู่ที่ 3.6 พันล้านบาท ยังเติบโตทั้งเทียบจากไตรมาสก่อนและเทียบจากปีก่อน แม้จะมีค่าใช้จ่ายพิเศษจากเหตุลูกหนี้ล้มละลาย

โดยผลประกอบการที่ฟื้นตัวอย่างจำกัดส่วนหนึ่งเป็นการรับรู้ผลกระทบจากบริษัท M&G Polymers ซึ่งเป็นหนึ่งในลูกค้าของบริษัท (โรงงาน PTA ในแคนาดา เป็นผู้จัดส่งวัตถุดิบ) ได้ยื่นคำร้องเพื่อขอล้มละลาย (24 ต.ค.) โดย M&G มียอดหนี้ที่ค้างชำระ ซึ่งเป็นยอดหนี้การค้าสุทธิหลังจากหักผลกระทบทางภาษี ประมาณ 39 ล้านเหรียญ (ประมาณ 1.3 พันล้านบาท) ขณะที่กำไรสุทธิปกติที่ไม่รวมผลกระทบจากรายการดังกล่าวปรับเพิ่มขึ้นอย่างมีนัยสำคัญเป็นไปตามแนวโน้ม Margin ของธุรกิจที่ฟื้นตัว

ทั้งนี้หากไม่รวมผลกระทบจากลูกหนี้ล้มละลาย ประเมินว่าบริษัทจะมีกำไรสุทธิอยู่ที่ 4.9 พันล้านบาท (รวม Stock Gain) จากยอดขายที่ 2.4 ล้านตัน เพิ่มขึ้น 9% เทียบจากไตรมาสก่อน จากยอดขายในสหรัฐฯ ที่เพิ่มขึ้น หลังโรงงานกลับมาเดินเครื่องเป็นปกติ และยอดขายที่เพิ่มจากโครงการขยายกำลังผลิตใน Rotterdam ขณะที่เราคาดว่าบริษัทจะมี Core EBITDA ต่อตันไม่น้อยกว่า 115 เหรียญ ที่ปรับเพิ่มขึ้นเทียบจากไตรมาสก่อน

ขณะที่ส่วนต่างราคาผลิตภัณฑ์หลักปรับเพิ่มสูงกว่าสมมติฐานที่ประเมินไว้ ทำให้ปรับสมมติฐานส่วนต่างราคาผลิตภัณฑ์รวมในปี 60 – 61 เพิ่ม 8.3% และ 11% ตามลำดับ ทำให้กำไรสุทธิปี 60 เพิ่มขึ้น 9% จากเดิม 1.4 หมื่นล้านบาท เป็น 1.5 หมื่นล้านบาท และกำไรสุทธิปี 61 เพิ่มขึ้น 18% จากเดิม 1.5 หมื่นล้านบาท เป็น 1.7 หมื่นล้านบาท โดยยังคงมุมมองเชิงบวกต่อแนวโน้มการเติบโตของผลประกอบการ IVL โดยในปี 61 กำไรสุทธิเติบโต 14.3% เทียบจากปีก่อน

ส่วน บล.ยูโอบี เคย์เฮียน (ประเทศไทย) ระบุในบทวิเคราะห์ ให้ราคาเป้าหมาย IVL ที่ 54 บาทต่อหุ้น โดยคาดว่ากำไรปกติไตรมาส 3/60 ออกมาดีมาก 4.5-4.6 พันล้านบาท สำรอง 1.3 พันล้านบาท ส่งผลกระทบไม่มากนัก การเลิกกิจการของ M&G ซึ่งเป็นลูกค้า PTA (กำไรต่ำ) แต่เป็นคู่แข่งในธุรกิจ PET (กำไรสูง) โดยรวมแล้วทำให้ภาวะการแข่งขันลดลง และเป็นบวก

ขณะที่ราคาน้ำมันดิบที่ปรับตัวเพิ่มขึ้นช่วยหนุนจิตวิทยาของตลาด ซึ่งหากมองโมเมนตัมผลประกอบการในช่วงไตรมาส 3-4/60 จึงยังคงชอบพลังงานต้นน้ำและกลุ่มปิโตรเคมี อาทิ IVL ,PTT, PTTEP, IRPC, PTTGC