3 โบรกฯ เชียร์ซื้อ TMB ลุ้นประกาศงบฯ Q4/60 โตเด่น รับรายได้ค่าธรรมเนียม-สินเชื่อกระฉูด

3 โบรกฯ เชียร์ซื้อ TMB ลุ้นประกาศงบฯ Q4/60 โตเด่น รับรายได้ค่าธรรมเนียม-สินเชื่อกระฉูด

“ข่าวหุ้นธุรกิจออนไลน์” ได้ทำการสำรวจข้อมูลและบทวิเคราะห์ของธนาคารทหารไทย จำกัด (มหาชน) หรือ TMB หลังเข้าสู่ช่วงประกาศผลประกอบการประจำไตรมาส 4/60 ของบริษัทจดทะเบียนในตลาดหุ้นไทย กลุ่มธุรกิจการเงิน

โดยนักวิเคราะห์ คาดการณ์ว่า TMB จะประกาศผลประกอบการประจำไตรมาส 4/60 ในที่ 18 ม.ค. 61 และคาดว่าแนวโน้มกำไรสุทธิจะเติบโตสูงขึ้นเมื่อเทียบกับช่วงเดียวกันของปีก่อน จากรายได้ค่าธรรมเนียม และสินเชื่อเติบโตโดดเด่น

อนึ่งก่อนหน้านี้โบรกเกอร์หลายแห่งต่างแนะนำ “ซื้อ” หุ้น TMB โดยคาดกำไรสุทธิปี 61 เติบโตสูงมาที่ 1.0-1.17 หมื่นล้านบาท เพิ่มขึ้นมากจากปีนี้ เป็นผลจากการเติบโตสินเชื่อราว 8-10% หลังผ่านจุดต่ำสุดในปี 60 รับผลบวกจากเศรษฐกิจภายในประเทศฟื้นตัวต่อเนื่อง ประกอบกับจะมุ่งเน้นสินเชื่อ SME และสินเชื่อรายย่อยเป็นสำคัญ

ขณะเดียวกันผู้บริหารใหม่ของ TMB ได้วางแผนธุรกิจ 5 ปี (ปี 61-65) ที่จะเน้นสร้างรายได้จากค่าธรรมเนียมเพิ่มขึ้น ปีละ 15-20% ที่จะเพิ่มจากค่าธรรมเนียม Bancassurance ที่ขยายตัวได้ต่อเนื่องจากการออกผลิตภัณฑ์ใหม่ร่วมกับพันธมิตรหลักอย่าง FWD, ค่าธรรมเนียมที่เกี่ยวข้องกับสินเชื่อ (Loan related fee) และค่าธรรมเนียมการขายกองทุน (Mutual fund fee) จากการ cross sales ผลิตภัณฑ์ผ่านฐานลูกค้าเงินฝาก

อีกทั้งบริษัทยังควบคุมอัตราส่วนค่าใช้จ่ายต่อรายได้รวม (Cost to income ratio) ให้ลดลงเป็น 40% จาก 45- 47% ในปี 65 โดยบางส่วนจะมาจากการลดสาขา/พนักงานลง จากปัจจุบันธนาคารมีสาขา 430 แห่งและอาจลดลงใน 2-3 ปีข้างหน้า และจะใช้รูปแบบ ดิจิตัลแบงก์ ผ่านมือถือ/อินเตอร์เนต/ATM

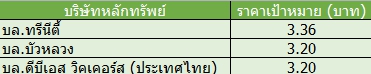

ขณะที่ราคาหุ้น TMB ปิดตลาดวานนี้ (16 ม.ค. 61) อยู่ที่ 3.10 บาท เพิ่มขึ้น 0.02 บาท หรือ 0.65% ด้วยมูลค่าซื้อขาย 1.19 พันล้านบาท ทั้งนี้ยังคงมีอัพไซด์จากราคาเป้าหมายสูงสุดที่ 3.36 บาท อยู่ 8.39%

ด้านนักวิเคราะห์ บล.ทรีนีตี้ ระบุแนะนำ “ซื้อ” หุ้น TMB ในราคาเป้าหมายที่ 3.36 บาท/หุ้น โดยคาดว่ากำไรสุทธิในไตรมาส 4/60 จะอยู่ที่ 2.04 พันล้านบาท ดีขึ้นเล็กน้อยเมื่อเทียบกับไตรมาสก่อนหน้า เนื่องจากมีรายได้จากค่าธรรมเนียม และค่าใช้จ่ายสำรองหนี้สูญที่ลดลง ส่วนแนวโน้มปี 61 คาดว่าจะเห็นการเติบโตของรายได้ที่เด่นขึ้น แม้ว่าอาจเห็นค่าใช้จ่ายเพิ่มขึ้นบ้างจากการลงทุนในระบบ IT

ด้านนักวิเคราะห์ บล.บัวหลวง เปิดเผยว่า การที่ TMB เปลี่ยนแปลงนโยบายขยายฐานสินเชื่อเชิงอนุรักษ์เป็นการเร่งเพิ่มพอร์ตสินเชื่อรายย่อยและกลุ่ม SME ตั้งแต่ไตรมาส 4/60 และปี 61 ทำให้ปรับเพิ่มสมมติฐานการเติบโตของการปล่อยสินเชื่อจากเดิม 6% มาอยู่ที่ 8% ตามเป้าหมายที่ต่ำสุดของผู้บริหารของ TMB กำหนดในปี 61 จะมีสินเชื่อเติบโต 8-10%

ทั้งนี้ คาดการณ์กำไรเพิ่มขึ้น 3% มาอยู่ที่ 1.17 หมื่นล้านบาท ซึ่งมองว่าแนวโน้มกำไรปี 61 จะเพิ่มขึ้นหากอัตราการเติบโตทางเศรษฐกิจ (GDP) มากกว่าที่คาด ซึ่งจะทำให้อุปสงค์การขอสินเชื่อเพิ่มขึ้นเช่นเดียวกัน โดยมองว่ากำไรของ TMB จะฟื้นตัวกอปรกับราคาที่ถูก จึงปรับราคาเป้าหมายจาก 2.80 บาท มาอยู่ที่ 3.20 บาท อ้างอิงจาก PBV ที่ 1.4 เท่า (เท่ากับค่าเฉลี่ยระยะยาว) และปรับคำแนะนำจาก “ถือ”เป็น “ซื้อ”

สำหรับแผน 5 ปี TMB ตั้งเป้าจะลดสัดส่วนต้นทุนต่อรายได้ลงจาก 45-47% ในปี 61-62 มาอยู่ที่ 40% ในปี 65 โดยบางส่วนจะมาจากการลดสาขา/พนักงานลง ปัจจุบันธนาคารมีสาขา 430 แห่งและอาจลดลงใน 2-3 ปีข้างหน้า และจะใช้รูปแบบ ดิจิทัลแบงก์ ผ่านมือถือ/ อินเตอร์เนต/ ATM เข้ามาทดแทนรูปแบบธนาคารดั้งเดิม แต่มีประสิทธิภาพ/ประสิทธิผลเท่าเทียมหรือสูงกว่า

โดยปัจจุบัน TMB มีแผนจะเพิ่มและรักษาฐานลูกค้าจากผู้ให้บริการฟินเทค โดยการให้ความสะดวกสบายกับลูกค้าธนาคาร ผนวกกับดอกเบี้ยเงินฝากสูงกว่าระบบ รวมถึงการทำโปรแกรมแลกรางวัลที่น่าสนใจ

ขณะที่ บล.ดีบีเอส วิคเคอร์ส (ประเทศไทย) ระบุคำแนะนำ “ซื้อ” หุ้น TMB ในราคาเป้าหมาย 3.20 บาท/หุ้น โดยมองว่าในปี 61 ธนาคารจะรุกขยายลูกค้า SME ขนาดเล็กเพิ่มมากขึ้น หลังจากพัฒนาโมเดลในการทำธุรกิจเรียบร้อยแล้ว ซึ่งจะทำให้ธนาคารมีฐานลูกค้าที่สมดุลมากยิ่งขึ้น อีกทั้งธนาคารยังประสบความสำเร็จในการขยายฐานลูกค้าด้วยกลยุทธ์เงินฝาก ส่งผลให้มีลูกค้าและเงินฝากประเภทออมทรัพย์ & กระแสรายวันเพิ่มขึ้น ซึ่งช่วยให้ต้นทุนการเงินต่ำลง นอกจากนั้นยังต่อยอดไปยังธุรกิจประกัน ธุรกิจกองทุน และอื่นๆ ได้อีก