เคาะ 13 หุ้นเด่นโบรกฯอัพประมาณการกำไร-ราคาเป้าใหม่ ชูอัพไซด์สูงสุด 60%

เคาะ 13 หุ้นเด่นโบรกฯอัพประมาณการกำไร-ราคาเป้าใหม่ ชูอัพไซด์สูงสุด 60%

สัปดาห์นี้นักวิเคราะห์มองว่า SET Index จะยังคงแกว่งตัว Sideway ต่อเนื่องโดยยังรอติดตามประเด็นสำคัญทั้งผลประกอบการไตรมาส 2/62 ของบริษัทจดทะเบียนฝั่ง Real Sector รวมถึงการประชุม FED สิ้นเดือนนี้ว่าจะมีการลดดอกเบี้ยตามคาดหรือไม่

อย่างไรก็ตามตลาดมีประเด็นหนุนโดยกลุ่ม Domestic Play คาดว่าจะได้แรงหนุนจากการแถลงนโยบายของรัฐบาลต่อสภาฯในสัปดาห์นี้ ขณะที่สหรัฐฯ-จีนจะกลับมาเจรจาการค้าอีกครั้งในสัปดาห์หน้า โดยกลยุทธ์ลงทุนยังเน้นเก็งกำไรเป็นรายตัวและรอจังหวะอ่อนตัวของตลาดในการเข้าสะสมหุ้นรอบใหม่

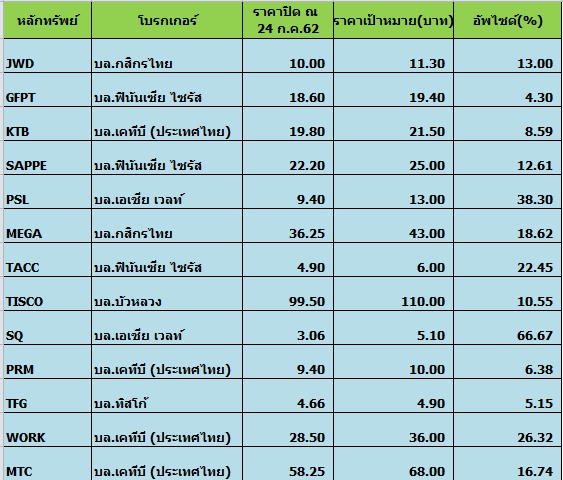

ดั้งนั้นทางทีมข่าว “ข่าวหุ้นธุรกิจออนไลน์” จึงทำการสำรวจหุ้นรายตัวที่น่าลงทุนมานำเสนอ โดยคัดเลือกหุ้นจากบทวิเคราะห์ในเดือนกรกฎาคม 2562 ที่มีการปรับเพิ่มประมาณการกำไรสุทธิและราคาเป้าหมายเป็นหลักโดยหุ้นที่เข้าเกณฑ์ดังกล่าวมีทั้งหมด 13 ตัว อาทิ JWD,GFPT,KTB,SAPPE,PSL,MEGA,TACC,TISCO,SQ, PRM,TFG,WORK และ MTC ซึ่งบทวิเคราะห์ได้ระบุไว้ดังนี้

บล.กสิกรไทย ระบุในบทวิเคราะห์ว่า บริษัท เจดับเบิ้ลยูดี อินโฟโลจิสติกส์ จำกัด (มหาชน) หรือ JWD ยังคงคำแนะนำ “ซื้อ”เนื่องจากปรับราคาเป้าหมายพื้นฐานของ DCF ขึ้นเป็น 11.30 บาทจาก 10.75 บาท หลังจากที่ประเมินมูลค่าของไปจนถึงกลางปี 2563 จากปลายปี 2562 แม้ว่าแนวโน้มธุรกิจของ JWD จะยังคงแข็งแกร่งและแนวโน้มผลประกอบการยังคงเป็นไปในทิศทางที่เพิ่มขึ้น

แต่รายการพิเศษบางอย่างที่ JWD ต้องจองในไตรมาส 2/19 รวมถึงค่าธรรมเนียมการลงทุนในเวียดนามและผลประโยชน์ของพนักงานจะทำให้กำไรไตรมาส 2/19 ลดลงจากไตรมาสแรก การเติบโตที่ดี เทียบช่วงเดียวกันของปีก่อน ในครึ่งหลังปี 2562 หากไม่มีรายการเหล่านี้และมีธุรกิจหลายแห่งเข้าสู่ช่วงไฮซีซั่นจะเห็นผลประกอบการที่แข็งแกร่งในครึ่งแรกปี 2562 นอกจากนี้ยังมีความเสี่ยงจากการคาดการณ์ปัจจุบันของในกรณีที่ JV ของ JWD กับ Bok Seng สามารถเริ่มสร้างรายได้ใน ครึ่งหลังปี 2562 หรือ บริษัท สามารถปิดการลงทุนใหม่ทั้งในและต่างประเทศ

บล.ฟินันเซีย ไซรัส ระบุในบทวิเคราะห์ว่า บริษัท จีเอฟพีที จำกัด (มหาชน) หรือ GFPT ปรับเพิ่มประมาณการกำไร และราคาเป้าหมายจากแนวโน้มกำไรไตรมาส 2/62 ที่ดี และสถานการณ์ในช่วงที่เหลือของปียังดูเอื้อต่อการเติบโตของบริษัท เราจึงปรับเพิ่มประมาณการกำไรปกติปี 2019 ขึ้น 8.5% เป็น 1,511 ล้านบาท (+21.7% เทียบช่วงเดียวกันของปีก่อน) และปรับเพิ่มราคาเป้าหมายปีนี้เป็น 17 บาท (อิง PE เดิม 14 เท่า) แต่ด้วยแนวโน้มราคาไก่ยังดูดีทรงตัวในระดับที่เหนือต้นทุนการเลี้ยง และยังมีปัจจัยหนุนให้รอติดตาม จึงแนะนำเป็น เก็งกำไร โดยอิงกรอบ PE ไม่เกิน 16 เท่า ซึ่งเป็น PE เฉลี่ย +1SD จะได้ราคาที่ 19.4 บาท

บล.เคทีบี (ประเทศไทย) ระบุในบทวิเคราะห์ว่า ธนาคารกรุงไทย จำกัด (มหาชน) หรือ KTB ปรับคำแนะนำขึ้นเป็น “ซื้อ” จากเดิมที่ให้ “ถือ” และปรับราคาเป้าหมายขึ้นเป็น 21.50 บาท จากเดิมที่ 20.80 บาท อิง P/BV ที่ 0.92x เทียบเท่า -0.5SD ย้อนหลัง 5 ปี เพราะเห็นผลการดำเนินงานในไตรมาส 2/62 เริ่มมีการเติบโตที่มาจากธุรกิจหลักอย่างชัดเจน ทั้งในเรื่องของ NIM ที่เพิ่มขึ้น และ NPL ที่เริ่มมีทิศทางคลี่คลายลงได้

ทั้งนี้ มีการปรับกำไรสุทธิในปี 2019-2020 เพิ่มขึ้น 3-6% จากการปรับ Credit cost และ Cost of Fund ลงเพื่อสะท้อนจากงบ ไตรมาส 2/62 ที่ดีกว่าที่และตลาดคาดที่ 16% และ 11% ตามลำดับ โดยกำไรสุทธิใน ไตรมาส 2/62 อยู่ที่ 8.2 พันล้านบาท เพิ่มขึ้น +6% เทียบช่วงเดียวกันของปีก่อน และ +12% เทียบไตรมาสก่อนหน้า จากสำรองฯน้อยกว่าคาด คิดเป็น Credit cost เพียง 108bps จากทั้งปีที่ตั้งไวที่ 135bps และ NIM มีการปรับตัวเพิ่มขึ้นได้ดีอยู่ที่ 3.31% จากไตรมาส 2/61 ที่ 3.12% เนื่องจากมีเงินฝากที่ผลตอบแทนสูงครบกำหนด และเน้นสินเชื่อส่วนบุคคลเพิ่มมากขึ้น ส่วนมูลค่าของ NPL มีการปรับตัวลดลงได้ 2% เทียบไตรมาสก่อนหน้า และมี Coverage ratio เพิ่มขึ้นได้ดีมาอยู่ที่ 133% จาก 127% ในไตรมาสก่อน

บล.ฟินันเซีย ไซรัส ระบุในบทวิเคราะห์ว่า บริษัท เซ็ปเป้ จำกัด (มหาชน) หรือ SAPPE แนะนำซื้อ ปรับราคาเป้าหมายขึ้นเป็น 25 บาทจากเดิม 22 บาท คาดกำไรปกติ ไตรมาส 2/62 สดใสทำจุดสูงสุดในรอบ 9 ไตรมาสที่ 144 ล้านบาท +36% เทียบไตรมาสก่อนหน้า, +13% เทียบช่วงเดียวกันของปีก่อนจากรายได้ที่คาดทำสถิติสูงสุดใหม่ที่ 923 ล้านบาท หลังรวม BLUE และ All Coco เต็มไตรมาส โดยเฉพาะ BLUE ที่ได้รับการตอบรับดีมากทำให้ใช้กำลังการผลิตสูงขึ้น ชดเชยบาทแข็งและต้นทุนมะพร้าวที่สูงขึ้นตามฤดูกาลได้ ต้นทุนเม็ดพลาสติกถูกลงจากการร่วม sourcing กับ Danone ซึ่งเป็นผู้ซื้อรายใหญ่ ปรับกำไรปีนี้ขึ้น 12% เป็น 424 ล้านบาท +23% จากเดิมที่คาด +11%

บล.เอเชีย เวลท์ ระบุในบทวิเคราะห์ว่า บริษัท พรีเชียส ชิพปิ้ง จำกัด (มหาชน) หรือ PSL ปรับคำแนะนำจากถือเป็นซื้อ และปรับราคาเป้าหมายเป็น 13.00 บาท จากเดิม 10.50 บาท แม้ภาพรวมอุตสาหกรรมเรือเทกองในช่วง ครึ่งแรกปี2562 จะไม่สดใส โดยดัชนีค่าระวางเรือเฉลี่ยในไตรมาส 1/62 อยู่ต่ำเพียง 797.73 จุด และไตรมาส 2/62 อยู่ที่ 995.11 จุด

คาดการณ์กำไรสุทธิไตรมาส 2/62 ยังออกมาไม่สดใส มีผลประกอบการตกต่ำใกล้เคียงกับไตรมาส 1/62 ที่ขาดทุน 84 ล้านบาท แต่คาดว่าในไตรมาส 3/62 เป็นต้นไป PSL คาดว่าจะรับรู้ปัจจัยบวกจากค่าระวางเรือที่ปรับตัวขึ้น โดยค่าเฉลี่ยในไตรมาส 3/62 อยู่ที่ 1,750.85 จุด จึงปรับประมาณการกำไรสุทธิและราคาเป้าหมายขึ้นเป็น 13.00 บาท จาก 10.50 บาท อิงค่า PER ที่ 10 เท่า และ PBV ที่ 1.40 เท่าในปี 2563 เปลี่ยนคำแนะนำจากเดิมถือเป็นซื้อ

บล.กสิกรไทย ระบุในบทวิเคราะห์ว่า บริษัท เมก้า ไลฟ์ไซแอ็นซ์ จำกัด (มหาชน) หรือ MEGA คงคำแนะนำ “ซื้อ” และปรับราคาเป้าหมายของขึ้นเป็น 43.0 บาท จาก 41.0 บาท เนื่องจากปรับฐานการคำนวณมูลค่าไปเป็นกลางปี 2563 จากสิ้นปี 2562 ค่อนข้างชอบ MEGA จากสถานะที่ดีในตลาดอาหารเสริมในเอเชียตะวันออกเฉียงใต้ ภาพรวมการเติบโตกำไรที่แข็งแกร่ง และมูลค่าที่ไม่แพง คาดว่ากำไรปกติไตรมาส 2/2562 จะโตขึ้น เทียบช่วงเดียวกันของปีก่อน และ เทียบไตรมาสก่อนหน้า

บล.ฟินันเซีย ไซรัส ระบุในบทวิเคราะห์ว่า บริษัท ที.เอ.ซี. คอนซูเมอร์ จำกัด (มหาชน) หรือ TACC แนะนำซื้อ ปรับราคาเป้าหมายขึ้นเป็น 6 บาทจากเดิม 5 บาท แนวโน้มกำไรไตรมาส 2/62 ดีกว่าที่เคยคาด น่าจะทำ new high ที่ 38 ล้านบาท +81% เทียบช่วงเดียวกันของปีก่อนและ +15% เทียบไตรมาสก่อนหน้าทำให้กำไรครึ่งปีแรก +92% เทียบช่วงเดียวกันของปีก่อนเพราะอากาศร้อนหนุนยอดขายของเครื่องดื่มแทบทุกช่องทาง รับรู้รายได้โถกด Hershey’s เต็มไตรมาส และยอดส่งออกที่กัมพูชาโตต่อเนื่อง

ปรับกำไรปีนี้ขึ้น 20% เป็น 143 ล้านบาท +109% เทียบช่วงเดียวกันของปีก่อนจากแนวโน้มที่ดีต่อใน ครึ่งหลังปี 2562 จากเครื่องดื่มรสชาติใหม่ ธุรกิจ Character มีแนวโน้มได้ลูกค้าเพิ่มและมีงาน Event ใหญ่ปลายปี และ TACC มีโอกาสขยายไปต่างประเทศพร้อม 7-11

บล.บัวหลวง ระบุในบทวิเคราะห์ว่า บริษัท ทิสโก้ไฟแนนเชียลกรุ๊ป จำกัด (มหาชน) หรือ TISCO ปรับประมาณการกำไรของในปี 2562 ขึ้น 7% และปรับราคาเป้าหมายขึ้นจาก 97 บาท เป็น 110 บาท สะท้อนแผนของธนาคารที่คาดจะปรับลดแนวโน้มการตั้งสำรองหนี้ที่คิดว่าจะสูญ (LLP) เนื่องจากระดับในปัจจุบันมีความเพียงพอต่อการเข้ามาของ IFRS9 ในปี 63 เรียบร้อยแล้ว ในด้านของสินเชื่อธนาคารตั้งเป้าการเติบโตไว้ที่ 5% ดีขึ้นจากปีก่อนที่ติดลบ 5% หนุนโดยกลุ่มสินเชื่อรถยนต์ใหม่และสินเชื่อบริษัทเป็นหลักจากแผนการขยายการเติบโตที่ชะลอไป รวมถึงไม่มีการลงทุนครั้งใหญ่ใหม่ ๆ สำหรับปี 62-63

ขณะที่อัตราเงินกองทุนต่อสินทรัพย์เสี่ยง(CAR) อยู่ที่ 23.6% สูงกว่าเกณฑ์ของธนาคารแห่งประเทศไทย (ธปท.) ที่ 11.5% ทั้งนี้ ฝ่ายวิจัยฯประเมินอัตราเงินปันผลสำหรับผลประกอบการปี 62-63 อยู่ที่ 7 บาทต่อหุ้น คิดเป็นอัตราผลตอบแทนเงินสูงถึง 7.4%

บล.เอเชีย เวลท์ ระบุในบทวิเคราะห์ว่า บริษัท สหกลอิควิปเมนท์ จำกัด (มหาชน) หรือ SQ ลงนามสัญญาจัดตั้งบริษัทใหม่ (SQ ถือ 70%) เพื่อรับสิทธิทำเหมืองถ่านหิน ที่ประเทศเมียนมาร์ คาดเหมืองดังกล่าวจะสร้างรายได้ให้บริษัทร่วมทุนประมาณ 2.7 หมื่นล้านบาทในระยะเวลาอายุสัมปทาน 28 ปี ตั้งเป้าเริ่มส่งออกถ่านหินได้กลางปี 2563

Backlog เฉพาะงานรับเหมาก่อสร้างเพิ่มขึ้นจาก 3.0 หมื่นล้านบาท เป็น 3.5 หมื่นล้านบาท เพียงพอรับรู้รายได้ประมาณ 7 ปี

คาดกำไรสุทธิไตรมาส 2/62 ลดลง 19%เทียบไตรมาสก่อนหน้า เนื่องจาก (1) รายได้ที่ลดลง เนื่องจากเข้าสู่ฤดูฝน และมีการปรับแนวสายพานใหม่ แต่คาดรายได้จะถูกชดเชยบางส่วนจากการเพิ่ม U-rate ของแม่เมาะ 8 และ (2) มีการบันทึกค่าใช้จ่ายผลประโยชน์พนักงานในไตรมาส 2/62

แนะนำซื้อ ปรับราคาเป้าหมายจาก 3.20 บาทเป็น 5.10 บาท โดยเพิ่มมูลค่าธุรกิจรับเหมาฯ จาก 3.20 บาท เป็น 3.80 บาท (อิง PER 14 เท่า) และเพิ่มมูลค่าธุรกิจสัมปทานเหมืองถ่านหิน อีก 1.30 บาท (อิงวิธี DCF)

บล.เคทีบี (ประเทศไทย) ระบุในบทวิเคราะห์ว่า บริษัท พริมา มารีน จำกัด (มหาชน) หรือ PRM ยังคงคำแนะนำ “ซื้อ” โดยปรับราคาเป้าหมายเป็น 10.00 บาท อิง 2020 PER ที่ 23 เท่า เทียบเท่า -0.5SD จากค่าเฉลี่ยย้อนหลัง 2 ปี ตั้งแต่เข้าตลาด (จากเดิม 8.50 บาท อิง 2019 PER ที่ 23 เท่า) ยังชอบ PRM จากแนวโน้มกำไรสุทธิปี 2019-2020 ที่จะเติบโตได้โดดเด่น (+25% CAGR) จากผลบวกของกฎ IMO ส่งผลให้ความต้องการใช้เรือ FSU ยังคงสูงอย่างต่อเนื่อง มีการ

ปรับกำไรสุทธิปี 2020 ขึ้นจากเดิม +5% เป็น 1.1 พันล้านบาท +21% เทียบช่วงเดียวกันของปีก่อน จากสมมติฐานจะมีการรับเรือ FSU ใหม่เพิ่มอีก 1 ลำ ใน 2H20 สำหรับกำไรสุทธิในปี 2019 ยังประเมินที่ 914 ล้านบาท +28% เทียบช่วงเดียวกันของปีก่อน โดยจะเติบโตเพิ่มขึ้นได้ต่อเนื่องทุกไตรมาส ในขณะที่กำไรสุทธิใน ไตรมาส 2/62 จะอยู่ที่ 230 ล้านบาท +16% เทียบช่วงเดียวกันของปีก่อน, +4% เทียบไตรมาสก่อนหน้า โดยได้ผลบวกจากอัตราการใช้กำลังการผลิตที่สูง และการรับรู้รายได้จากเรือใหม่เพิ่ม

ราคาหุ้นมีการปรับตัวเพิ่มขึ้นโดดเด่น 23% ในช่วง 1 เดือนที่ผ่านมา จากการคาดการณ์ผลการดำเนินงานที่จะกลับสู่ขาขึ้น ส่วนดัชนี BDI ที่เพิ่มขึ้นไม่ได้มีผลกระทบต่อผลการดำเนินงานของ PRM ส่วนอัตราค่าระวางเรือ Tanker ขนาด Aframax มีการปรับตัวเพิ่มขึ้นต่อเนื่องตั้งแต่ปลายปีก่อน เป็นบวกต่อธุรกิจเรือขนส่งน้ำมันระหว่างประเทศของ PRM แต่มีสัดส่วนรายได้ไม่มาก ส่วนเรือ FSU ที่เป็นรายได้ส่วนใหญ่จะเป็นการทำสัญญาค่าเช่าเรือล่วงหน้ามีการปรับตัวเพิ่มขึ้นจากกฎ IMO และเรือขนส่งน้ำมันในประเทศจะเป็นการตั้งราคาบวกต้นทุน (Cost Plus) ทั้งนี้ มองว่า PRM ยังเป็นหุ้นที่น่าสนใจจากแนวโน้มกำไรสุทธิ ที่จะเติบโตดีต่อเนื่องทุกไตรมาส และ กำไรสุทธิในปี 2019-20 ยังเติบโตโดดเด่นเฉลี่ย 25% ต่อปี

บล.ทิสโก้ ระบุในบทวิเคราะห์ว่า บริษัท ไทยฟู้ดส์ กรุ๊ป จำกัด (มหาชน) หรือ TFG เปลี่ยนคำแนะนำเป็น “ถือ” จาก “ซื้อ” จากราคาหุ้นปัจจุบันได้ปรับเพิ่มขึ้น 50% ในช่วง 1 เดือนที่ผ่านมา สะท้อนผลประกอบการที่เพิ่มขึ้นในปีนี้แล้วจากราคาไก่และสุกรเริ่มดีขึ้นหลังจากความต้องการส่งออกเพิ่มขึ้นและปริมาณการเลี้ยงที่ลดลง และต้นทุนข้าวโพดอาหารสัตว์เริ่มลดลงจากผลผลิตที่เพิ่มขึ้น คาดยอดขายทุกธุรกิจของ TFG ที่เพิ่มขึ้นทั้งในประเทศและการส่งออกและการขยายธุรกิจไก่แปรรูปส่งออกปีนี้ ด้านธุรกิจอาหารสัตว์เพิ่มขึ้นต่อเนื่องจากจำหน่ายภายนอกเพิ่ม สำหรับธุรกิจสุกรมีรายได้เพิ่มขึ้นจากการขายสุกรชำแหละมากขึ้น คาดผลประกอบการ 3 ปีนี้เฉลี่ยเพิ่มขึ้น 61% (CAGR 2019-21F)

ยังคงคำแนะนำ “ซื้อ” คาดแนวโน้มผลประกอบการปีนี้จะเริ่มฟื้นกลับจากราคาไก่และสุกรเริ่มปรับเพิ่มขึ้นและบริษัทเริ่มขยายไก่แปรรูปตลาดส่งออกไปญี่ปุ่นและยุโรปเพิ่มขึ้นซึ่งมีมาร์จิ้นดีกว่าและมีความผันผวนของราคาน้อยกว่าไก่สด ปรับราคาเป้าหมายสะท้อนการปรับประมาณการใหม่และปรับเป้าหมายเป็นปี 2020 อยู่ที่ 4.90 บาท จาก 3.7 บาท อ้างอิง PER ที่ 18x โดยราคาปัจจุบันมีระดับ PER20F ที่ 17.8X, Dividend Yield 20F อยู่ที่ 1.9% ปัจจัยเสี่ยง 1) ความผันผวนของราคาไก่และสุกร 2) การเกิดโรคระบาด ในไก่และสุกร

บล.เคทีบี (ประเทศไทย) บริษัท เวิร์คพอยท์ เอ็นเทอร์เทนเมนท์ จำกัด (มหาชน) หรือ WORK ยังคงคำแนะนำ “ซื้อ” และได้ปรับราคาเป้าหมายขึ้นเป็น 36.00 บาท (จากเดิมที่ 27.00 บาท) อิง DCF ราคาเป้าหมายใหม่คิดเทียบเท่า 2020 PER ที่ 28.6x ยังคงเลือก WORK เป็น Top pick

สำหรับหุ้นกลุ่มมีเดีย จากผลประกอบการที่จะกลับมาเติบโตโดดเด่นตั้งแต่ไตรมาส 3/62 เป็นต้นไป มีมุมมองเชิงบวกมากขึ้นหลังจากไปฟังการประชุมนักวิเคราะห์วันศุกร์ที่ผ่านมา หลังจากที่บริษัทได้แสดงให้เห็นถึงผลตอบรับของผังรายการใหม่ของ WORK ที่ดีขึ้นอย่างต่อเนื่อง โดยเรตติ้งรวม WPTV (15+, 18 hrs) ในเดือน มิ.ย. ปรับตัวดีขึ้นเป็น 0.923 จากเดือน พ.ค. ที่ 0.839 และคาดว่าเรตติ้งจะปรับตัวดีต่อเนื่องในช่วง ครึ่งหลังปี 2562 จากผังรายการใหม่ที่จะทยอยออกอากาศ ซึ่งจะหนุนให้รายได้ของ WPTV ปรับตัวดีขึ้นใน ครึ่งหลังปี 2562

บล.เคทีบี (ประเทศไทย) บริษัท เมืองไทย แคปปิตอล จำกัด (มหาชน) หรือ MTC คงแนะนำ “ซื้อ” แต่ปรับราคาเป้าหมายใหม่เป็น 68.00 บาท (อิง 2020PBV 7.0x เทียบเท่า Avg.PBV) จากเดิม 55.00 บาท (อิง 2019PBV 7.5x ใกล้เคียงกับ +0.5SD) โดย Rollforward ไปเป็นราคาเป้าหมายปี 2020 จากแนวโน้มผลการดำเนินงานในระยะยาวจะยังเพิ่มขึ้นปี 2020-21E เฉลี่ยที่ +28%เทียบช่วงเดียวกันของปีก่อน และปรับลด Multiplier เป็น Avg.PBV ตาม ROAE ในระยะยาวที่ลดลงอยู่ที่ 30.5% (เดิม 31.0%)

นอกจากนี้มองว่าผลการดำเนินงานจะเพิ่มขึ้นต่อเนื่อง จากสาขาที่ยังขยายตัว และโอกาสในการขยายสินเชื่อที่มีคุณภาพดีขึ้นที่สูง ภายหลังการปล่อยสินเชื่อเช่าซื้อในเดือน มิ.ย. ที่ผ่านมา โดยประมาณการกำไรสุทธิ ไตรมาส 2/62 ที่ 1.05 พันล้านบาท (+15%เทียบช่วงเดียวกันของปีก่อน, +5%เทียบไตรมาสก่อนหน้า) จากสินเชื่อที่ขยายตัวเพิ่มขึ้นกว่า +29%เทียบช่วงเดียวกันของปีก่อน ตามปัจจัยฤดูกาลและ Loan yield ที่ผ่านพ้นจุดต่ำสุดในไตรมาส 1/62 และยังคงกำไรสุทธิปี 2019 ที่ 4.4 พันล้านบาท (+18%เทียบช่วงเดียวกันของปีก่อน) จากจำนวนสาขาที่ขยายตัวอยู่ที่ 3.9 พันสาขา และ Credit Cost ลดลงที่ 116 bps ตาม NPLs ที่ลดลงอยู่ที่ 1.14% ภายหลังที่บริษัทไม่ได้เรียกเก็บ Prepayment Fee และ Coverage ratio ที่อยู่ระดับสูง

ทั้งนี้มองว่าราคาหุ้นที่ปรับตัวเพิ่มขึ้น 17% ในช่วง 3 เดือนเกิดจากความเชื่อมั่นในกำไรสุทธิ ไตรมาส 2/62 ที่ยังเติบโตเพิ่มขึ้น รวมทั้งแนวโน้มผลการดำเนินงานใน ครึ่งหลังปี 2562 ที่ดีขึ้นต่อเนื่อง จึงมองเป็นโอกาสในการเข้าซื้อสะสม

ทั้งนี้ข้อมูลที่มีการนำเสนอข้างต้น เป็นเพียงข้อแนะนำจากข้อมูลพื้นฐานเพื่อประกอบการตัดสินใจของนักลงทุนเท่านั้น และมิได้เป็นการชี้นำ หรือเสนอแนะให้ซื้อหรือขายหลักทรัพย์ใดๆการตัดสินใจซื้อหรือขายหลักทรัพย์ใดๆ ของผู้อ่าน ไม่ว่าจะเกิดจากการอ่านบทความในเอกสารนี้หรือไม่ก็ตาม ล้วนเป็นผลจากการใช้วิจารณญาณของผู้อ่าน