“เอเชียเวลท์” เชียร์ซื้อ SONIC เคาะเป้าแรก 3.50 บ. มองกำไรปี 64 โตเฉียด 40%

"เอเชียเวลท์" เชียร์ซื้อ SONIC เคาะเป้าแรก 3.50 บ. รับกำไรปีนี้โตเฉียด 40%

บล.เอเชียเวลท์ เริ่มต้นคำแนะนำ “ซื้อ” บริษัท โซนิค อินเตอร์เฟรท จำกัด (มหาชน) หรือ SONIC โดยให้มูลค่าเหมาะสมที่ 3.50 บาท อิง PER 29.0 เท่า (ซึ่งเป็นค่าเฉลี่ย PER +0.5 S.D. ของกลุ่ม LEO, WICE และ III) อย่างไรก็ตามราคาเป้าหมายภายใต้สมมติฐานที่ว่าจะมีการแปลงสภาพ Warrant ในปี 2564 ประมาณ 50% (กรณี Fully Dilution ราคาเป้าหมายในปี 2564 จะอยู่ที่ 2.92 บาท)

ทั้งนี้ คาดกำไรสุทธิปี 64 เติบโตไม่น้อยกว่า 39% เมื่อเทียบกับช่วงเดียวกันเมื่อปีก่อนเป็น 83 ล้านบาท ซึ่งมีปัจจัยหนุนจาก

1) รายได้รวมที่ปรับตัวเพิ่มขึ้น 20% จากช่วงเดียวกันเมื่อปีก่อน เป็น 1,623 ล้านบาท หลังมีปริมาณลูกค้าใช้บริการเพิ่มขึ้น และแนวโน้มเศรษฐกิจทั่วโลกที่ฟื้นตัว

2) อัตรากำไรขั้นต้นเพิ่มขึ้นเป็น 20.5% เป็นไปตามปริมาณการขนส่งที่เพิ่มขึ้น ทำให้เกิด Bargaining power รวมทั้งการผลักดันต้นทุนส่วนเพิ่มจากการขาดแคลนตู้คอนเทนเนอร์ไปยังผู้ใช้บริการ (Cost Plus)

3) ธุรกิจ Logistic Leasing มีการเติบโตอย่างมีนัยยะ คาดว่ามูลค่าพอร์ตสินเชื่อในปี 64 จะอยู่ที่ 150 ล้านบาท (ปี 63 ที่ 30 ล้านบาท) โดยคาดว่าจะมี NIM (Net Interest Margin) อยู่ที่ระดับ 4% ทำให้มองว่าธุรกิจของบริษัทในปี 64 ยังเป็นปีทอง และคาดว่าจะยังต่อเนื่องไปยังปี 65 ตามการฟื้นตัวของเศรษฐกิจรอบโลก

ขณะที่ราคาหุ้นปรับตัวลงจาก XW โดยบริษัทมีการประกาศจ่ายปันผลที่ 0.055 บาทต่อหุ้น (ขึ้น XD วันที่ 8 มี.ค. และจ่ายวันที่ 14 พ.ค.) และ Warrant จำนวน 275 ล้านบาท ในอัตรา 2 หุ้นเดิม ต่อ 1 หุ้นใหม่ โดยราคาใช้สิทธิ Warrant อยู่ที่ 1.00 บาท การออก Warrant นำเงินที่ได้ราว 275 ล้านบาท ไปใช้ในการรองรับการขยายตัวของธุรกิจ Leasing (ธุรกิจใหม่) หลังแนวโน้มธุรกิจดังกล่าวมีการเติบโต อย่างไรก็ตามหากมีการใช้สิทธิแปลงสภาพจะส่งผลให้ราคาเป้าหมาย Dilute เป็น 3.50 บาท ต่อหุ้น (กรณีใช้สิทธิแปลงสภาพ Warrant ครึ่งหนึ่ง)

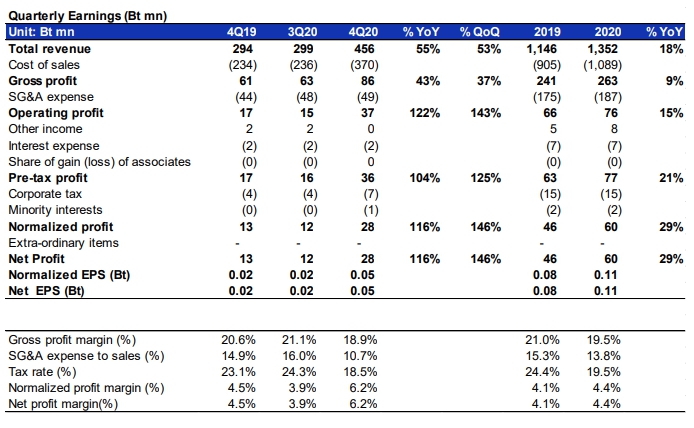

ทั้งนี้ บริษัทรายงานกำไรสุทธิในไตรมาส 4/2563 ที่ 28 ล้านบาท เพิ่มขึ้น 116% ช่วงเดียวกันเมื่อปีก่อน และ 146% จากไตรมาสก่อน รวมทั้งเป็นจุดสูงสุดใหม่ของบริษัท หลังรายได้รวมปรับตัวสูงขึ้นเป็น 456 ล้านบาท เพิ่มขึ้น 55% จากช่วงเดียวกันเมื่อปีก่อน และ 53% จากไตรมาสก่อน

โดยเป็นการเพิ่มขึ้นจากการให้บริการทุกประเภท โดยการให้บริการขนส่งทางทะเล (Sea Fright) ปรับตัวเพิ่มขึ้น 76% จากไตรมาสก่อนเป็น 326 ล้านบาท จากอุปสงค์ในการขนส่งสินค้า ซึ่งเกิดจาก Pent Up Demand หลังสถานการณ์ในหลายประเทศมีแนวโน้มคลี่คลายลง ประกอบกับ SG&A/Sales ที่ปรับตัวลงเหลือ 10.7% เทียบกับ 16.0% ในไตรมาส 3/2563 จาก Economy of Scale

อย่างไรก็ตามความต้องการขนส่งที่เพิ่มขึ้นกดดันต่ออัตรากำไรขั้นต้นของบริษัทในไตรมาส 4/2563 ส่งผลให้เหลืออัตรากำไรขั้นต้นที่ 18.9% เทียบกับ 21.1% ในไตรมาส 3/2563 ทั้งนี้ส่งผลให้กำไรสุทธิปี 63 อยู่ที่ 60 ล้านบาท เพิ่มขึ้น 29% จากช่วงเดียวกันเมื่อปีก่อน โดยปรับเพิ่มขึ้นจากรายได้รวม และ SG&A/Sales ที่ลดลงจากการประหยัดเชิงขนาด