“ตระกูล J” ท็อปฟอร์ม! โบรกแห่ปรับกำไร – ราคาเป้า ดันอัพไซด์พุ่ง 15%

“ตระกูล J” ท็อปฟอร์ม! โบรกแห่ปรับกำไร - ราคาเป้า ดันอัพไซด์พุ่ง 15%

“ข่าวหุ้นธุรกิจออนไลน์” ได้ทำการรวบรวมข้อมูลจากบทวิเคราะห์เกี่ยวกับหุ้นในกลุ่ม เจมาร์ท ซึ่งประกอบด้วย บริษัท เจ มาร์ท จำกัด (มหาชน) หรือ JMART, บริษัท เจ เอ็ม ที เน็ทเวอร์ค เซอร์วิสเซ็ส จำกัด (มหาชน) หรือ JMT และบริษัท ซิงเกอร์ประเทศไทย จำกัด (มหาชน) หรือ SINGER

ทั้งนี้ นับตั้งแต่ต้นเดือน มี.ค. ที่ผ่านมา (เทียบกับราคาปิด 25 ก.พ.64) ราคาหุ้นของทั้ง JMART JMT และ SINGER ปรับตัวเพิ่มขึ้นมาอย่างโดดเด่น โดย JMART ปรับตัวขึ้นมาถึง 10 บาท หรือคิดเป็น 37% เมื่อเทียบกับราคาปิดที่ 27 บาท, ด้านราคาหุ้น JMT ปรับตัวขึ้นมา 7 บาท หรือ 18% เทียบกับราคาปิดที่ 40 บาท และ SINGER ปรับตัวขึ้นมา 9.25 บาท หรือ 31% เมื่อเทียบกับราคาปิด 30.25 บาท

ด้านบริษัทหลักทรัพย์ เมย์แบงก์ กิมเอ็ง (ประเทศไทย) ระบุในบทวิเคราะห์เกี่ยวกับ JMART โดยปรับเป้ากำไรปี 2564 ขึ้น 22% โดยมีมุมมองเชิงบวกต่อเนื่องในปี 2564 กำไรสุทธิทั้ง JMT และ SINGER เดินหน้าทำจุดสูงสุดในปีที่ผ่านมา จะขยายตัวอีกไม่น้อยกว่า +30-40% จากปีก่อน โดยเฉพาะอย่างยิ่ง JMT ที่เห็นแนวโน้มยอดเก็บเงินสด-มาร์จิ้นดีกว่าคาด จึงปรับประมาณการกำไรปี 2564 เป็น 1,197 ล้านบาท +50% จากปีก่อน อย่างไรก็ดียังเห็น Upside risk บนประมาณการจาก

i) ยอดขายสินค้า SINGER หลังปรับโฉมและการขยายแฟรนไชส์เท่าตัว 4,000 สาขา ii) Mobile จากการควบคุมต้นทุน SG&A/Sale ที่เห็นผลดีขึ้นจากไตรมาสก่อน ในไตรมาส 1/64 iii) การเริ่มปล่อยสินเชื่อ KBJ ในนาม Kashjoy ตั้งเป้าสินเชื่อเติบโตเท่าตัวที่ 4.5-5 พันล้านบาท

นอกจากนี้ เริ่มเห็นความร่วมมือที่เข้มข้นขึ้นของแต่ละบริษัทในเครือ ไม่ว่าจะเป็น i) การให้ SINGER เป็นตัวแทนขายสินค้า-ปล่อยสินเชื่อ ii) การเปิด Synergy shop จาก 12 เป็น 50 สาขา iii) เทคโนโลยีจากพันธมิตรระดับโลกอย่าง KB Kookmin Card และ TIS ที่จะพัฒนาระบบ Credit Scoring และ IT ตั้งแต่ในปีนี้ ซึ่งทั้งหมดเป็นจุดแข็งของกลุ่ม JMART ทำให้บริษัทที่เคยยากลำบากหรืออยู่ในช่วงตั้งต้นออกตัวได้ไว สามารถผ่านจุดคุ้มทุนได้เร็ว และกลับเติบโตได้ในอัตราเร่ง ซึ่งคาดว่าจะเห็นภาพดังกล่าวในการเทิร์นอะราวด์ของ Mobile จากกำไรสุทธิ ระดับสิบล้านบาทเป็น 160 ล้านบาท และ KBJ จาก 100 เป็น 150 ล้านบาทในปีนี้

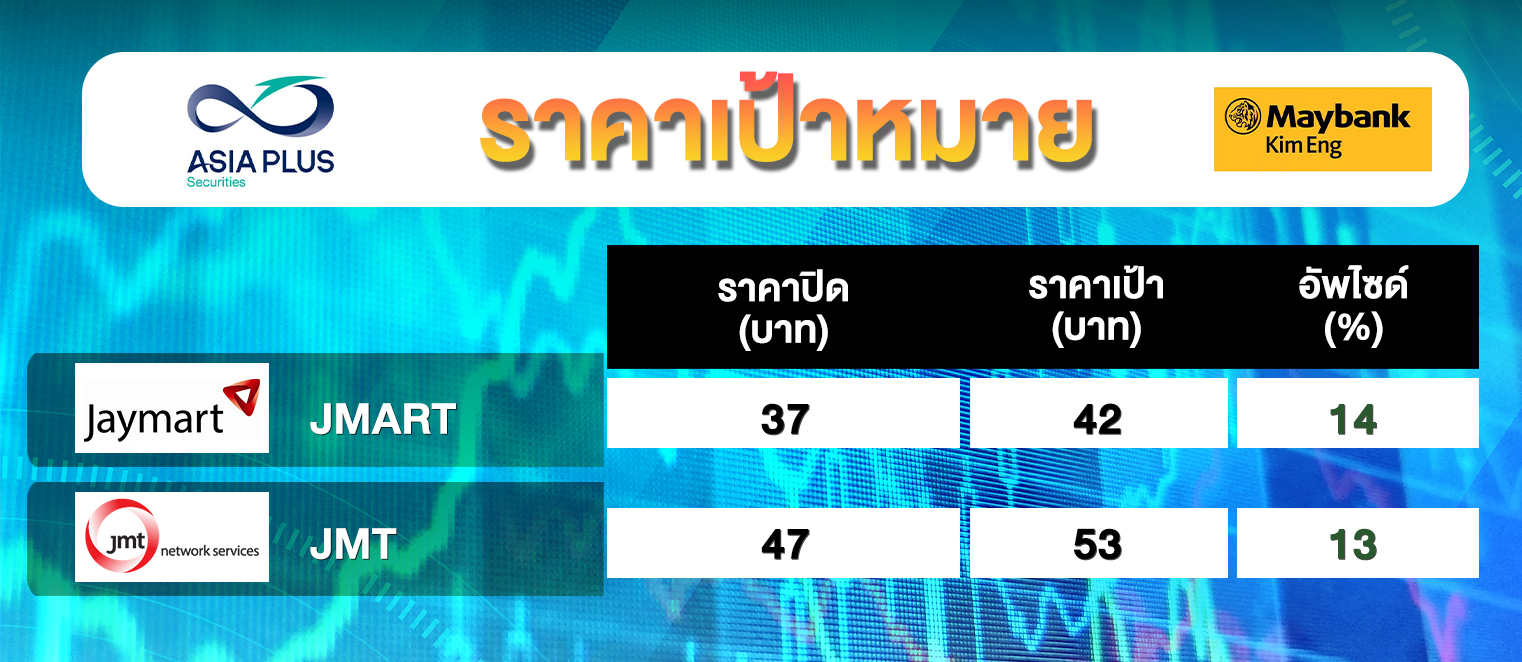

พร้อมกันนี้ ปรับมูลค่าเหมาะสมปี 2564 ขึ้น 33% เป็นเท่ากับ 42.00 บ./หุ้น อิงวิธี SOTP ตามมูลค่าเหมาะสม JMT (+10 บ.) ที่กำไรจะเติบโตเฉลี่ย 40% จากปีก่อน ในสองปีข้างหน้า และมูลค่า JVC (+0.7 บาท) ตามการตีมูลค่าหลัง TIS จากญี่ปุ่นเข้าลงทุน ราคาปัจจุบันปรับขึ้นมาซื้อ ขายบน P/E’64 = 25 เท่า แต่ยังต่ำกว่าค่าเฉลี่ยในอดีตย้อนหลัง 3 ปี ที่ 33 เท่า ภาพการเติบโตของกำไรในปี 2564-65 ยังคงชัดเจนที่ +50/+31% จากปีก่อน ช่วยสนับสนุนราคาหุ้นเดินหน้าได้

ด้าน บริษัทหลักทรัพย์ เอเชีย พลัส ระบุในบทวิเคราะห์ มองภาพรวมธุรกิจหลักของ JMT ในปี 64 ยังเดินหน้าเติบโตต่อเนื่อง อานิสงค์จากการจัดเก็บหนี้ได้เพิ่มขึ้น สอดคล้องกับพอร์ตหนี้เสียในอุตสาหกรรมฯ ที่เพิ่มขึ้นต่อเนื่อง ทำให้ JMT ตั้งเป้าซื้อหนี้ใหม่ในปี 2564 เท่ากับ 6.5 พันล้านบาท

นอกจากนี้ ปัจจุบัน JMT มีมูลหนี้ที่ตัดต้นทุนหมดแล้ว เพิ่มขึ้นต่อเนื่อง ซึ่งยังสามารถเก็บเงินได้ต่อเนื่องโดยไม่ต้องตัดต้นทุน ซึ่งมูลหนี้ดังกล่าวไม่ได้อยู่ในงบการเงินแล้ว จึงส่งผลบวกต่อแนวโน้ม gross margin ของ JMT ให้ดีขึ้นต่อเนื่อง

พร้อมกันนี้ ปรับเพิ่มประมาณการกำไรสุทธิปี 2564-65 ขึ้น 4.2% และ 4.8% จากเดิม สะท้อนการปรับสมมติฐาน gross margin ปี 2564-65 ขึ้นเป็น 73.6% และ 76.5% จากการบริหารต้นทุนบริการได้ดีกว่าคาด และแนวโน้มหนี้ที่ตัดต้นทุนหมดแล้ว เพิ่มขึ้น ทั้งนี้ ภายหลังปรับเพิ่มประมาณการ คาดกำไรสุทธิปี 2564-65 จะเพิ่มขึ้นถึง 35.7% เทียบกับปีก่อน และ 27.4% เทียบกับปีก่อน จากรายได้ธุรกิจบริหารหนี้ที่เติบโต สอดคล้องกับพอร์ตลูกหนี้ และตัดมูลค่าเงินลงทุนในลูกหนี้ด้อยคุณภาพที่หมดลงต่อเนื่อง

อย่างไรก็ตาม ฝ่ายวิจัยประเมิน Fair Value ปี 2564 ใหม่เท่ากับ 53 บาท จากเดิม 42 บาท อิง Adj.PBV 6.3 เท่า เดิม 5.8 เท่า ตามวิธี GGM ภายใต้คาดการณ์ ROE เฉลี่ยระยะยาว 22% เดิม 21% ซึ่งได้รวม BV ของหนี้ที่ตัดต้นทุนหมดแล้ว มาประเมินมูลค่าพื้นฐานด้วย พร้อมปรับเพิ่มคำแนะนำ “ซื้อ” จากเดิม Switch

ขณะที่ บริษัทหลักทรัพย์ เมย์แบงก์ กิมเอ็ง (ประเทศไทย) ระบุในบทวิเคราะห์ แนะนำหุ้น JMT หลังรายงานกำไรปี 2563 ที่ 1,047 ล้านบาท +54% จากปีก่อน เป็นสถิติสูงสุดใหม่ที่ดีกว่าคาด 5% จาก %GPM ทำได้ดีเกินคาดจาก 56% เป็น 67.6% ต้นทุนลดลงสวนทางรายได้ ทำให้เชื่อมั่นว่าปีนี้ยังเป็นภาพการเติบโตที่ดีทั้งยอดเก็บหนี้ที่ยังโตตามเป้าในไตรมาส 1 หลังเศรษฐกิจกลับมาใกล้ปกติ และมาตรการภาครัฐเสริมสภาพคล่องในระบบ เบื้องต้นคาดกำไรไตรมาส 1/64 ที่ 300 ล้านบาท +/- แม้ย่อเล็กน้อยจากไตรมาสก่อน ตามปัจจัยฤดูกาล แต่เติบโตถึง +45% จากปีก่อน และจะดีขึ้นในไตรมาส 2/64 ก่อนก้าวกระโดดในช่วงครึ่งหลังของปีนี้ ยกฐานตามกองหนี้ที่ไม่มีต้นทุนตามสถิติในอดีต (ครึ่งแรกของปี : ครึ่งหลังของปี 64 = 40 : 60)

ทั้งนี้ ยังเห็นพัฒนาการบวกของ JMT ในทุกบรรทัดในปี 2564-65 ทั้ง i) ยอดเก็บเงินสด-รายได้เติบโตเฉลี่ย +20% จากปีก่อน จากทั้งบนกองหนี้เก่า-ใหม่ ที่ปัจจุบันเหนือช่วง COVID-19 ระบาดแล้ว ii) %GPM +100-300bps จากปีก่อน ตามจานวนกองหนี้ที่ไม่มีต้นทุนที่เติม +7,000-10,000 ล้านบาท/ปี และต้นทุนบริการเติบโตน้อยกว่าจากการใช้เทคโนโลยีเพิ่มประสิทธิภาพเก็บหนี้

และ iii) การลงทุนใน NPL เพิ่มเติม 3-6,000 ล้านบาท /ปี หรือ 18-36% จากฐานเงินลงทุน ปริมาณ NPL ยังเพียงพอต่อ AMCs ในตลาด ไม่ทำให้การแข่งขันประมูลน่ากังวล ขณะบริษัทไม่มีข้อจำกัดด้านเงินทุนด้วย D/E 1.5 เท่า ณ สิ้นปี 2563 หลังแปลงสภาพ JMT-W2 บางส่วนรองรับแผนไว้แล้ว

อย่างไรก็ตาม เพื่อสะท้อนการเติบโตที่ยังคงน่าประทับใจ จึงได้ปรับเป้ากำไรสุทธิปี 64-65 ขึ้นเฉลี่ย 22% เป็น 1,479/2,042 ล้านบาท +41%/+38% จากปีก่อน เติบโตในอัตราเฉลี่ยสะสม (CAGR) = 40% ต่อปี เช่นเดียวกับที่ปรับราคาเหมาะสมปี 2564 (รวม Fully diluted จาก JMT-W2) ขึ้น 49% เป็น 53.00 บ./หุ้น อิง P/E’64 = 40 เท่า หรือ PEG 1 เท่า ทั้งนี้ระยะสั้นเห็นอีกปัจจัยบวกหนุน คือ โอกาสที่อาจถูกเข้าคำนวณใน SET50 ใน 6-12 เดือนข้างหน้า แม้ขนาดของ JMT จะยังเล็กกว่าผู้นำในตลาดอย่าง BAM แต่ชอบ JMT ที่เป็น Growth Stock และสร้างผลการเติบโตได้อย่างสม่ำเสมอทั้งในแง่กระแสเงินสดรับและฐานกำไรสุทธิที่กำลังจะขึ้นเทียบชั้นในไม่ช้า

ด้านบทวิเคราะห์ บริษัทหลักทรัพย์ โนมูระ พัฒนสิน ระบุแนะนำหุ้น JMT โดยมีมุมมองเชิงบวกจากภาพรวมอุตสาหกรรมบริหารสินทรัพย์ที่ยังเป็นบวกจาก NPL สูง ซึ่ง JMT มีความสามารถในการสร้างผลตอบแทน (เก็บหนี้) ได้ดี นอกจากนี้มีปัจจัยหนุนจากพอร์ต Fully Amortized และการควบคุมต้นทุนจากการใช้เทคโนโลยีช่วยบริหารงาน

โดยฝ่ายวิจัยปรับเพิ่มประมาณการกำไรปี 2564-66 ขึ้นเฉลี่ย +3% จากการปรับลด SG&A สะท้อนผลบวกการใช้เทคโนโลยีในการติดตามหนี้ให้มีประสิทธิภาพ และปรับราคาเป้าหมายปี 64 ขึ้นเป็น 51 บาท จากเดิม 45 บาท อิง PER ปี 64 ที่ 39 เท่า (+2S.D. จากค่าเฉลี่ยย้อนหลัง 5 ปี)

ทั้งนี้ คาดกำไรปี 2564 ที่ระดับ 1.4 พันล้านบาท เพิ่มขึ้น +38% จากปีก่อน จากปัจจัย ดังนี้

1 โอกาสขยายพอร์ตสินทรัพย์ด้อยคุณภาพ โดย NPL ในระบบธนาคารพาณิชย์ สิ้นงวด 2563 อยู่ที่ 3.1% สูงกว่าระดับก่อน Covid-19 งวดปี 2562 ที่ 2.97% ทั้งนี้จะเห็นว่า NPL เพิ่มขึ้นเล็กน้อยเนื่องจากมีมาตรการช่วยเหลือลูกหนี้ไม่ให้ตกชั้นมาเป็น NPL ซึ่งหากดูจากสินเชื่อจัดชั้นกล่าวถึงเป็นพิเศษ (SM) ซึ่งเป็นชั้นก่อนตกเป็น NPL พบว่าอยู่ที่ 1.1 ล้านล้านบาท เพิ่มขึ้น +154% จากปีก่อน จาก 4.0 แสนล้านล้านบาท คาดเมื่อสิ้นสุดมาตรการช่วยเหลือต่างๆ แล้ว NPL จะสูงขึ้นเป็นโอกาสสำหรับบริษัทบริหารสินทรัพย์ ในการซื้อสะสมพอร์ต สร้างผลตอบแทนระยะยาว โดยบริษัทตั้งเป้าการซื้อหนี้ไม่ต่ำกว่า 6.0 พันล้านบาท ในปี 2564 จาก 3.5 พันล้านบาท ในปี 2563

2 เป็นมือหนึ่งการติดตามหนี้ โดย JMT เน้นกลยุทธ์การเข้าพูดคุยประนอมหนี้ (ไม่เน้นฟ้องร้อง) และมีความชำนาญจากประสบการณ์ 14 ปี และการใช้เทคโนโลยีช่วยในการติดตามหนี้ให้แม่นยำขึ้น ซึ่งที่ผ่านมาถือทำได้ดี สะท้อนจาก Cash Collection ที่เพิ่มขึ้นทุกปี โดยเฉพาะในปี 2563 ทำได้ 3.7 พันล้านบาท เพิ่มขึ้น +15% จากปีก่อน ท่ามกลางวิกฤต Covid-19 ทำให้บริษัทมีการปรับประมาณการการจัดเก็บในอนาคตที่คาดว่าจะรับได้มากขึ้น เนื่องจากเห็นผลการจัดเก็บในช่วงที่ผ่านมามากกว่าที่เคยประเมินไว้ ซึ่งส่งผลให้ EIR สูงขึ้น (รายได้ดอกเบี้ย = เงินลงทุน*EIR) และคาดหากเศรษฐกิจฟื้นตัวจะยิ่งทำให้ Cash Collection มีแนวโน้มเพิ่มขึ้น

3 กองหนี้เก่าออกดอกผล รายได้ ของบริษัทจะเพิ่มขึ้น หากกองหนี้ตัดต้นทุนหมด (Fully Amortized) ซึ่งปัจจุบันมีกองหนี้ Fully Amortized เพียง 4.3 หมื่นล้านบาท และมีกองหนี้รอที่จะ Fully Amortized อีกกว่า 1.6 แสนล้านบาท (ใช้เวลาตัดต้นทุน 4-5 ปี) จากกองหนี้ทั้งหมด 2.0 แสนล้านบาท โดยมองว่าจะเป็นปัจจัยหนุนให้รายได้และกำไรจะเติบโตได้ต่อเนื่อง ซึ่งปี 2564 บริษัทตั้งเป้าว่าจะมีกอง Fully Amortized เพิ่มขึ้นอีกราว 7 พัน – 1 หมื่นล้านบาท (ใกล้ที่คาดไว้ที่ 1.0 หมื่นล้านบาท)

4 ใช้เทคโนโลยีบริหารงาน บริษัทใช้เทคโนโลยีในการติดตามหนี้ให้มีประสิทธิภาพ โดยใช้ AI วิเคราะห์พฤติกรรมลูกหนี้รวมถึงระบบหลังบ้าน ช่วยเพิ่ม Success Rate การติดตามหนี้และ ลดการใช้แรงงานคน ทำให้สามารถควบคุมต้นทุนได้ดี และเพิ่มความสามารถในการทำกำไร

ทั้งนี้ ปรับเพิ่มประมาณการกำไรปีขึ้น +3.7%, +2.5%, +2.4% ในปี 2564-66 ตามลำดับ จากการปรับลดอัตรา SG&A to Sales ลง สะท้อนผลบวกการใช้เทคโนโลยีในการติดตามหนี้ และระบบงานหลังบ้านให้มีประสิทธิภาพ โดยคาดกำไรปี 2564 1.4 พันล้านบาท เติบโตต่อเนื่อง +38% จากปีก่อน หนุนจากรายได้ที่เพิ่มขึ้น +27% จากปีก่อน จาก i) ผลบวกการปรับเพิ่มสมมติฐาน EIR ขึ้นซึ่งทำให้จะรายได้เพิ่มสูงขึ้นและสะท้อนความสามารถในการจัดเก็บเงินสด ได้ตรงมากขึ้น

ii) กองหนี้ ซึ่งจะตัดต้นทุนหมด (Fully amortized) กองใหญ่อีก 1.0 หมื่นล้านบาท จากปี 2563 ที่ Fully Amortized เพิ่มขึ้น 5.7 พันล้านบาท iii) ประมาณการเงินลงทุนซื้อพอร์ตหนี้ 6.0 พันล้านบาท เพิ่มขึ้นจากปี 2563 ที่ 3.5 พันล้านบาท iv) การใช้เทคโนโลยีบริหารงาน หนุนคาดอัตรากำไรสุทธิสู่ 35.6% ในปี 2564 จาก 32.8% ในปี 2563