เปิดอัพไซด์ 7 หุ้นแบงก์ ทยอยประกาศงบสัปดาห์นี้ ชู TISCO กำไรโต-อัพไซด์เพียบ!

เปิดอัพไซด์ 7 หุ้นแบงก์ ทยอยประกาศงบสัปดาห์นี้ ชู TISCO กำไรโต-อัพไซด์เพียบ!

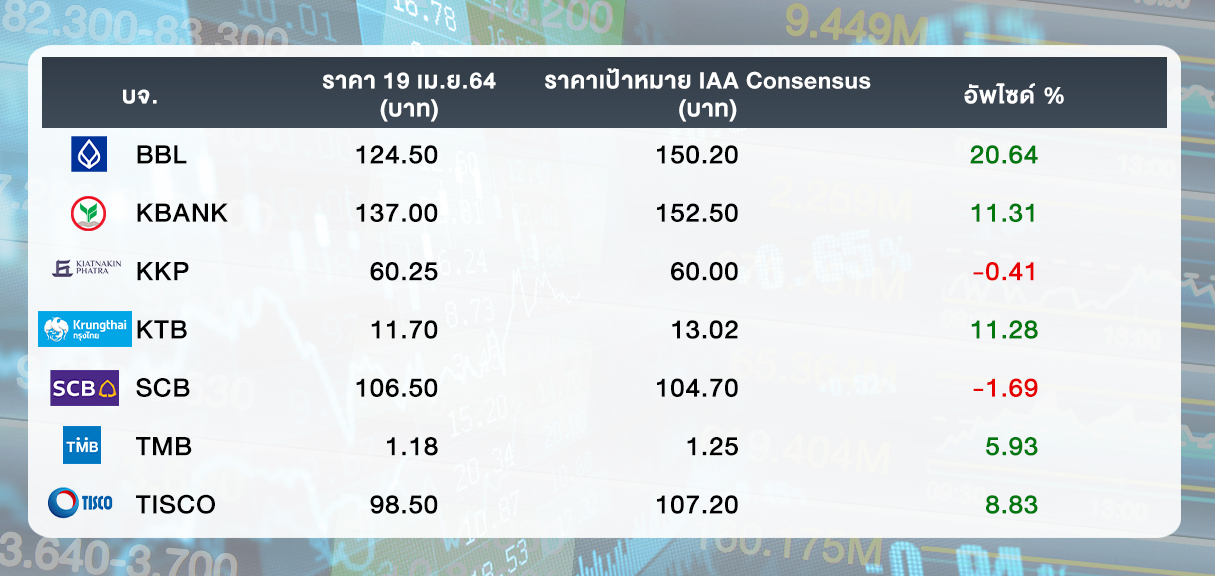

“ข่าวหุ้นธุรกิจออนไลน์” ได้ทำการสำรวจและรวบรวมบทวิเคราะห์ที่วิเคราะห์แนวโน้มของบริษัทจดทะเบียนในกลุ่มธนาคารพาณิชย์ ซึ่งจะทยอยประกาศผลการดำเนินงานไตรมาส 1/2564 ออกมาภายในสัปดาห์นี้ ขณะที่ได้ทำการสำรวจราคาเป้าหมายจาก IAA Consensus และอัพไซด์จากราคาปัจจุบัน (19 เม.ย.2564) เพื่อประกอบการเข้าลงทุนในกลุ่มดังกล่าว

โดยบริษัท ทิสโก้ไฟแนนเชียลกรุ๊ป จำกัด (มหาชน) หรือ TISCO รายงานผลการดำเนินงานประจำไตรมาส 1/64 มีกำไรสุทธิ 1.76 พันล้านบาท เติบโต 18.68% จากช่วงเดียวกันเมื่อปีก่อน 1.49 พันล้านบาท

ทั้งนี้ผลการดำเนินงานประจำไตรมาส 1/64 มีกำไรเพิ่มขึ้น เนื่องจากดำเนินธุรกิจหลักที่ปรับตัวดีขึ้น โดยเฉพาะรายได้ที่มิใช่ดอกเบี้ยเติบโตร้อยละ 36.9 สาเหตุหลักมาจากเพิ่มขึ้นของรายได้ ค่าธรรมเนียมจากธุรกิจตลาดทุน ทั้งรายได้ค่าธรรมเนียมพื้นฐานของธุรกิจจัดการกองทุน จากการออกกองทุนรวมที่ลงทุนใน ต่างประเทศซึ่งได้รับการตอบรับที่ดีจากนักลงทุน รายได้ค่าธรรมเนียมจากการซื้อขายหลักทรัพย์ ตามปริมาณการซื้อขายใน ตลาดหลักทรัพย์ฯ ที่เพิ่มขึ้น รวมถึงรายได้จากธุรกิจวาณิชธนกิจจากการเป็นผู้จัดการการจัดจำหน่ายและรับประกันการจำหน่าย หลักทรัพย์ในช่วงไตรมาสที่ผ่านมา

ด้าน บล.ฟินันเซีย ไซรัส ระบุในบทวิเคราะห์ (19 เม.ย.2564) กลุ่มธนาคารเริ่มประกาศกำไรไตรมาส 1/2564 วันนี้ คาดปรับตัวลดลงประมาณ 1% จากไตรมาสก่อน และปรับตัวลดลง 27% จากช่วงเดียวกันเมื่อปีก่อน สำหรับธนาคารที่คาดมีกำไรโตได้จากปีก่อน มีเพียง TISCO ขณะที่ KKP และ KBANK คาดกำไรลดลงเล็กน้อย ส่วน BBL ถูกกดดันจากการ Conso Permata ขณะที่ TMB อยู่ระหว่างโอนย้ายธุรกิจกับ TBANK ทั้งนี้มองว่าระยะนี้เป็นจังหวะที่ดีในการ “ทยอยสะสม” หุ้นกลุ่มธนาคารเพื่อรับกำไรไตรมาส 2/2564 ที่คาดจะกลับมาเติบโตจากช่วงเดียวกันเมื่อปีก่อน ส่วน Valuation ของกลุ่มยังไม่สูง เทรด PBV เพียง 0.7 เท่า ยังคงเลือก Top Pick เป็น KBANK ,SCB ,KKP ส่วน TMB เทรดถูกที่สุดในกลุ่ม

ขณะที่ก่อนหน้านี้ บริษัทหลักทรัพย์กรุงศรีอยุธยา จำกัด (มหาชน) มองว่ากลุ่มธนาคารยังเดินหน้าต่อบนเส้นทางการฟื้นตัว คาดผลประกอบการของกลุ่มธนาคารในช่วงไตรมาส 1/2564 จะอ่อนแอลงเมื่อเทียบกับช่วงเดียวกันเมื่อปีก่อน หลังจากได้รับผลกระทบเต็มปีจากการลดดอกเบี้ยนโยบาย

อย่างไรก็ดีตามประเมินธนาคารส่วนใหญ่จะมีกำไรฟื้นตัวต่อได้เมื่อเทียบ กับไตรมาสก่อนหน้าหนุนจากการตั้งสำรองที่ลดลงหลังคุณภาพ สินทรัพย์ที่ดูดีขึ้น กอปรกับค่าใช้จ่ายด้านงานระบบต่างๆที่น่าจะลดลง คงให้น้ำหนักกลุ่ม “มากกว่าตลาด”

ทั้งนี้ เลือก KBANK เป็นหุ้นเด่น มองว่าส่วนต่างรายได้ดอกเบี้ยสุทธิลดลงเป็นปัจจัยกดดันในแง่จากช่วงเดียวกันเมื่อปีก่อน ทั้งนี้คาดว่ากลุ่มธนาคารที่มีความสำคัญเชิงระบบ (DSIBs) หรือธนาคารใหญ่ 4 แห่งจะ รายงานกำไรรวมที่ 2.39 หมื่นล้านบาท ในไตรมาส 1/2564 ทรงตัวจากไตรมาสก่อน แต่ลดลง 22% เมื่อเทียบกับช่วงเดียวกันเมื่อปีก่อน ประเด็นกดดันหลักในแง่เมื่อเทียบกับช่วงเดียวกันเมื่อปีก่อน มาจากส่วนต่างรายได้ดอกเบี้ยสุทธิ (NIM) ที่ลดลงจาก ผลกระทบเต็มปีของการลดอัตราดอกเบี้ยนโยบายลงหลายครั้งในปี 2563

โดย ธนาคารกลางลดอัตราดอกเบี้ยนโยบายไปรวม 75bps ในปีที่ผ่านมาจาก 1.25% สู่ระดับต่ำสุดที่ 0.50% คาด NIM จะอยู่ที่ระดับ 2.7% ในไตรมาส 1/2564 ลดลงจาก 3.2% ในไตรมาส 1/2564 แต่ทรงตัวจากไตรมาสก่อน เนื่องจากธนาคารกลาง คงอัตราดอกเบี้ยนโยบายมาตั้งแต่กลางปี 2563 ฐานการตั้งสำรองที่ต่ำของ KBANK อาจบิดเบือนแนวโน้มการฟื้นตัวของกำไรเมื่อเทียบกับไตรมาสก่อน แต่ปัจจัยหลักเป็นเพราะฐานการตั้งสำรองที่ต่ำมากของ KBANK ในไตรมาส 4/2563 ซึ่งหากการตั้งรอง กลับสู่ระดับปกติในไตรมาสนี้

ทั้งนี้มองว่า KBANK จะเป็นธนาคารเดียวในกลุ่มที่มีกำไรอ่อนแอลงจากไตรมาสก่อน ขณะที่ BBL (+67% จากไตรมาสก่อน), SCB (+40% จากไตรมาสก่อน) และ KTB (+23% จากไตรมาสก่อน) ทั้งหมดจะมีการฟื้นตัวในเชิงจากไตรมาสก่อนหนุนจากการตั้งสำรองหนี้เสียและค่าใช้จ่าย ในการดำเนินงานที่ลดลง โดยเฉพาะอย่างยิ่งหลังจากธนาคารกลาง ต่ออายุมาตรการชำระหนี้ บางส่วนและค่าใช้จ่ายงานระบบที่น่าจะลดลง คาดสัดส่วน NPL ทรงตัวที่ 3.8% จาก ระดับในสิ้นปี 2563 และสัดส่วน C/I ลดลงสู่ 50% จาก 53% ในไตรมาสก่อนหน้านี้ คุณภาพสินทรัพย์ที่ปรับตัวดีขึ้นยังคงเป็นธีมลงทุนหลัก การฟื้นตัวของเศรษฐกิจอาจช้าและการเติบโตของสินเชื่ออาจอยู่ในระดับปานกลาง จากการที่ GDP อาจโตได้เพียง 2-3% ในปีนี้ แต่เราเชื่อว่ากลุ่มได้ผ่านจุดที่แย่ที่สุด ของ Covid-19 ไปแล้ว โดยเฉพาะสัดส่วน NPL ที่เพิ่มขึ้นเพียงเล็กน้อยและต่ำกว่าที่ ตลาดกังวลไว้มาก นอกจากนี้ ยังคงเห็นคุณภาพสินทรัพย์ที่ดีขึ้น โดยสินเชื่อระยะ ที่สอง ลดลงเป็นไตรมาสที่สามติดต่อกัน

สำหรับธีมการลงทุนสำหรับกลุ่มในปี 2564 ชัดเจน ว่า ค่าใช้จ่ายการตั้งสำรองที่ต่ำลงท่ามกลางคุณภาพสินทรัพย์ที่ดีขึ้น โดยเฉพาะหลังมี การตั้งสำรองมากในปีที่แล้วจะเป็นปัจจัยหนุนกำไรในปีนี้ และเราคาดว่าการฟื้นตัว ของกำไรที่ได้รับแรงหนุนจากการตั้งสำรองที่ต่ำลงจะดำเนินต่อไปอีกอย่างน้อยสองปี

ขณะที่ “ผู้สื่อข่าว” ได้รวมรวบอัพไซด์จากราคาเป้าหมาย IAA Consensus ของบจ.ในกลุ่มธนาคารพาณิชย์ มาดังนี้

โดยจากตารางแสดงให้เห็นว่า BBL มีอัพไซต์จากราคาเป้าหมายสูงสุดถึง 20.64% อย่างไรก็ตามแนวโน้มผลการดำเนินงานโอกาสที่จะปรับตัวลดลง ส่วน KBANK และ KTB มีอัพไซต์สูงราว 11% นอกจากนี้ TISCO ซึ่งประกาศผลการดำเนินงานออกมาเติบโตจากช่วงเดียวกันเมื่อปีที่แล้วยังมีอัพไซต์สูงเกือบ 9%

*ทั้งนี้ข้อมูลที่มีการนำเสนอข้างต้น เป็นเพียงข้อแนะนำจากข้อมูลพื้นฐานเพื่อประกอบการตัดสินใจของนักลงทุนเท่านั้น และมิได้เป็นการชี้นำ หรือเสนอแนะให้ซื้อหรือขายหลักทรัพย์ใดๆการตัดสินใจซื้อหรือขายหลักทรัพย์ใดๆ ของผู้อ่าน ไม่ว่าจะเกิดจากการอ่านบทความในเอกสารนี้หรือไม่ก็ตาม ล้วนเป็นผลจากการใช้วิจารณญาณของผู้อ่าน